近日,广东咏声动漫股份有限公司(下称咏声动漫)创业板发行上市获受理。

招股书显示,咏声动漫拟发行不超过1310万股,占发行后总股本的比例不低于25%,计划募资3亿元。募集资金将被用于IP资源建设以及3D动画制作技术研发中心升级,助力其在未来三年内投入制作4部动画电影、12部电视动画。

由于核心IP猪猪侠及新IP核晶少年的电视动画热销、优爱腾等视频网站提高采购价格、多部早期电视动画授权到期后被重新打包销售,咏声动漫2018年的业绩格外亮眼,其营收、扣非归母净利润同比增速分别可达30.9%、165.1%。

但好景不长,在玩具业务、品牌授权业务增长的同时,其2019年的多项财务指标均同比下滑。视频网站的采购价格下降及回款速度放缓是外因,而内因则指向新IP百变校巴的电视动画疲软,即咏声动漫目前还没有打造出第二个像猪猪侠一样稳定贡献业绩的IP。

此外,曾在2019年收购动漫IP阿狸的融创,却在接盘乐视系资产成为咏声动漫股东后选择了清仓离场。根据招股书披露,2019年至今,融创旗下的乐为投资通过4次转让出清了其持有的咏声动漫股份,累计套现6514.95万元。

电视电影业务对猪猪侠IP依赖较大

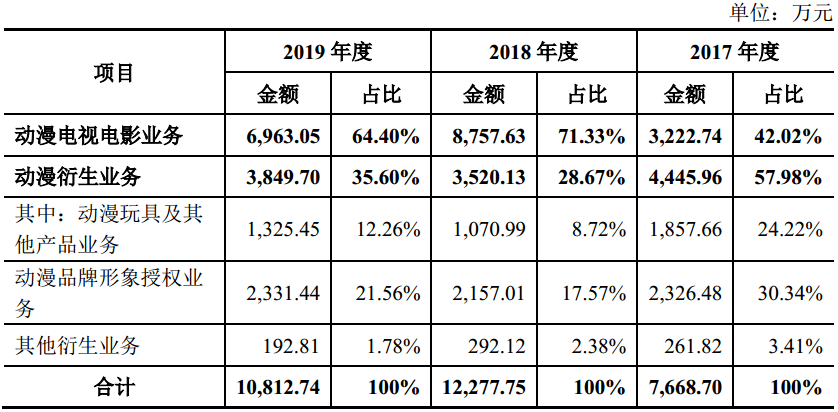

咏声动漫的主营业务为动漫电视电影、动漫玩具及其他产品、动漫品牌形象授权。

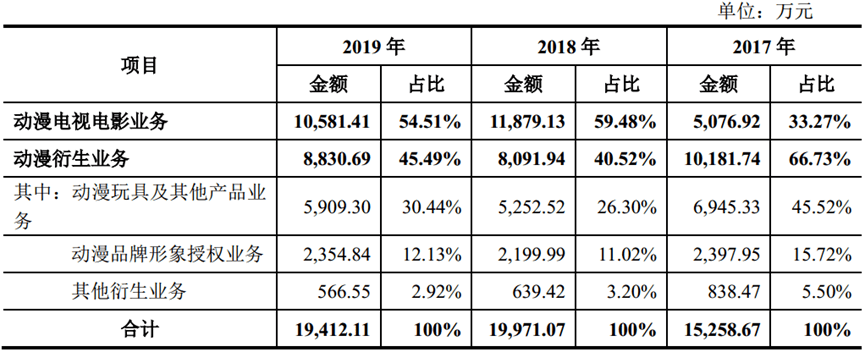

2017年,动漫电视电影业务(下称电视电影业务)的收入为5076.92万元,占比仅为33.3%,在各项业务中排名第二。但在2018~2019年,该业务收入均超过1亿元,占比超过59%,成为核心业务。

(咏声动漫主营业务收入)

招股书显示,电视电影业务包含猪猪侠系列的17部作品、逗逗迪迪系列的3部作品、疯狂小糖系列的3部作品、核晶少年系列的4部作品、百变校巴系列的4部作品。

而电视动画业务收入在2017~2019年占电视电影业务收入的比重分别为98.2%、99.6%及96.8%,是电视电影业务的主要收入来源。

具体到各系列的作品,猪猪侠系列电视动画在2017~2019年分别取得了4080.34万元、6464.01万元及7918.89万元的收入,占当年电视电影业务收入的比重分别为80.4%、54.4%及74.8%,占当年营收的比重分别为26.7%、32.4%及40.8%。

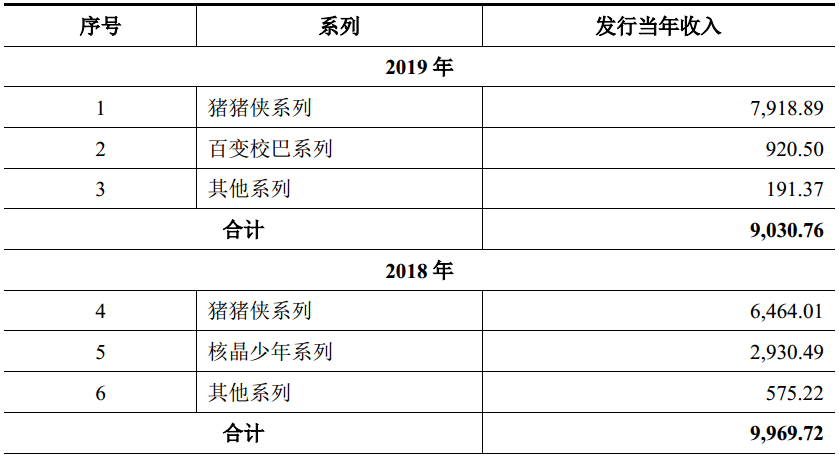

(咏声动漫的电视动画业务收入)

咏声动漫称,电视电影业务收入在2018年大幅提高,主要原因为当年新发行的猪猪侠系列动画片新媒体采购价格上升,以及新IP核晶少年贡献收入;在2019年小幅下滑,主要由于新媒体客户在2018年价格高峰后调整了采购价格,以及新IP百变校巴新媒体采购价格较低。

因此,尽管核心IP猪猪侠的电视动画收入在最近两年实现了39.3%的复合增速,但咏声动漫当年推出的新IP电视动画的市场接受程度,仍有可能对电视电影业务收入增幅产生决定性的影响。

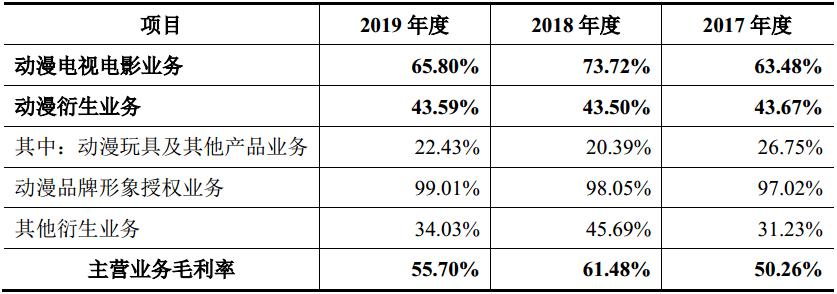

同一时期,电视电影业务的毛利率亦有明显变化。

2018年,该业务的毛利率由63.48%上升至73.72%,增加了10.24个百分点。咏声动漫称,这主要是因为当年推出的猪猪侠动画片与世界杯热点契合,新媒体客户提高了对电视动画的采购价格,以及其将多部以前制作的、授权到期的电视动画的信息网络传播权重新打包销售。

到了2019年,该业务的毛利率下降至65.8%,降幅为7.92个百分点。咏声动漫称,这主要是由于当年新媒体采购价格下降,新IP百变校巴处于市场开拓阶段,以及以前制作的电视动画收入有所下降。

(咏声动漫主营业务毛利率)

由此可见,除了当年推出的新IP电视动画是否受欢迎外,新媒体平台采购政策是否调整,也是影响电视电影业务收入和毛利率的重要变量。

近年来,优酷、腾讯、爱奇艺、芒果超媒等互联网新媒体平台已成为咏声动漫的主要客户。2019年,其与这四家公司的交易占电视动画业务收入之比为84.6%;对四家公司的销售额为8664.15万元,占营收之比为44.6%。

咏声动漫在招股书中称,若未来现有互联网新媒体竞争格局发生不利变化,或者新媒体采购需求发生不利变化,则可能会对其经营业绩产生不利影响。

玩具销量下滑,品牌授权业务成为“利润奶牛”

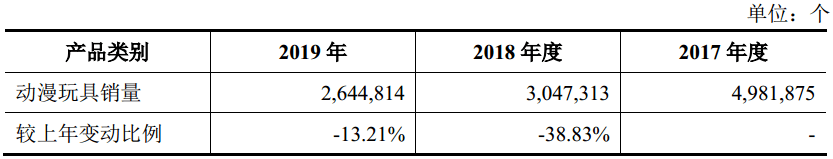

2017~2019年,动漫玩具及其他产品业务(下称玩具业务)的收入由6945.33万元减少至5909.3万元,占营收之比由45.5%下降至30.4%。因此,其由咏声动漫的核心业务退居第二大业务。

该业务收入的下降,主要体现在销量下降上。2017~2019年,其动漫玩具销量由498.19万个减少至264.48万个,两年复合降幅为27.1%。

咏声动漫称,动漫玩具销量下降,主要因为2018年海外玩具销售市场较为低迷,不少主攻外贸的玩具厂商开始回归国内市场,增加了国内玩具市场的供给。

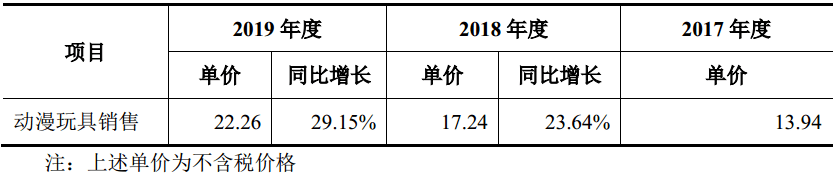

但在此期间,其动漫玩具销售单价由13.94元大幅上升至22.26元,一定程度上对冲了销量下滑的影响,使得该业务收入在2019年有所增长。咏声动漫称,单价上涨的原因为玩具采购成本不断提高,新IP、新片相关的玩具新品单价较高。

(咏声动漫玩具销量及销售单价 价格单位:元/个)

值得注意的是,玩具业务的盈利能力此前同样依赖于猪猪侠IP。

2017年,其新推出的猪猪侠系列玩具的毛利率为31.52%,由于该系列玩具占玩具业务收入之比为64.5%,故当年玩具业务毛利率可达26.75%。到了2018年,其新推出的猪猪侠系列玩具毛利率为27.18%,但因为该系列的玩具收入占比为18.9%,其当年玩具业务毛利率降至20.39%。

2019年,玩具业务的毛利率又回升至22.43%。虽然新IP百变校巴的电视动画收入表现一般,但该系列的玩具实现了热销。当年百变校巴系列的玩具收入占比达到51.4%,毛利率为24.48%。

不过,咏声动漫最赚钱的业务是动漫品牌形象授权业务(下称品牌授权业务)。

咏声动漫将商标、形象等授权给被授权者从而获得授权业务收入,后者则在一定期间内将授权用于商品的设计开发。在这模式下,该业务成本主要为防伪标成本,因此其毛利率在2017~2019年均超过97%。

凭借极高的毛利率,品牌授权业务在2017~2019年以12%~16%的收入,贡献了17%~31%的毛利。此外,其近两年的收入、毛利变化幅度均相对较小,堪称咏声动漫的“利润奶牛”。

(咏声动漫主营业务毛利)

但咏声动漫也提示到,品牌授权业务与电视电影业务具有联动性,且收入的实现情况与授权领域下游客户类型及市场情况密切相关。这意味着,品牌授权业务长期的业绩表现,仍有赖于猪猪侠系列及新IP电视动画的市场欢迎程度。

融创出清所持股份套现6500万元

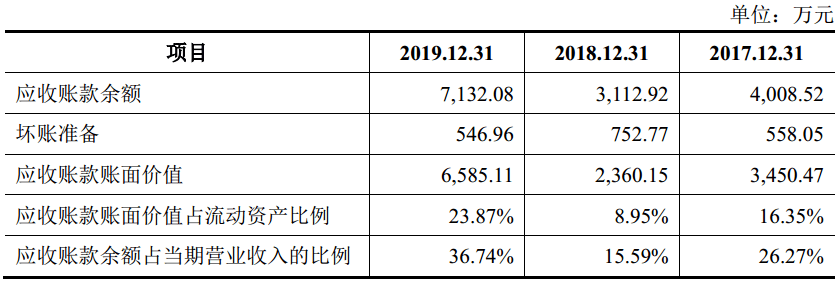

咏声动漫资产方面的风险主要来源于应收账款和存货。

2017年末、2018年末及2019年末,其应收账款账面价值占总资产的比重分别为15%、8.1%及20.8%。

咏声动漫称,其2019年末应收账款余额较高,一方面是由于当年发行的猪猪侠系列新片取得发行许可证临近年末,相关应收账款尚未满足合同的付款条件;一方面是由于部分新媒体客户回款速度有所放缓。

在上述节点,咏声动漫的应收账款坏账准备计提比例分别为13.9%、24.2%及7.7%。2017年末及2018年末的计提比例较高,主要是因为咏声动漫曾“踩雷”乐视系,连续两年分别对西藏乐视计提坏账准备451.2万元。

(咏声动漫应收账款)

从披露的信息上看,咏声动漫与乐视的全面合作可以追溯到2014年。当年,乐视控股旗下的乐视投资出资600万元对其持股6%,并委派乐视网副总经理高飞担任其董事。乐视网则以198.58万元的销售额成为其第四大客户。

2015年,乐视网及旗下的乐视天津分别向咏声动漫采购了279.62万元、42.45万元的动画播放授权。2016年,乐视网及旗下的西藏乐视则分别将动画播放授权的采购金额提升至626.04万元、1132.08万元。

不过,乐视系在2016年11月暴露的资金危机,随后已波及至咏声动漫。2016年末,其对乐视网、西藏乐视的应收账款余额分别为435.34万元、1200万元,与乐视系公司2016年的整体采购金额十分接近。

2017年4月,高飞辞任董事一职。此后乐视系就进入了艰难的还款阶段。经过咏声动漫2017~2018年连续两年分别计提坏账准备451.2万元,以及西藏乐视在2018~2019年累计还款998.8万元,其对西藏乐视的应收账款余额在2019年末归零。

而2016年持股比例被稀释到5.34%的乐视投资,在被融创接手并更名为乐为投资后,也开始了甩卖股权之路。2019年2月至今年3月,乐为投资通过4次转让出清了其持有的咏声动漫股份,转让价格在每股28.57~33元之间,累计套现6514.95万元。

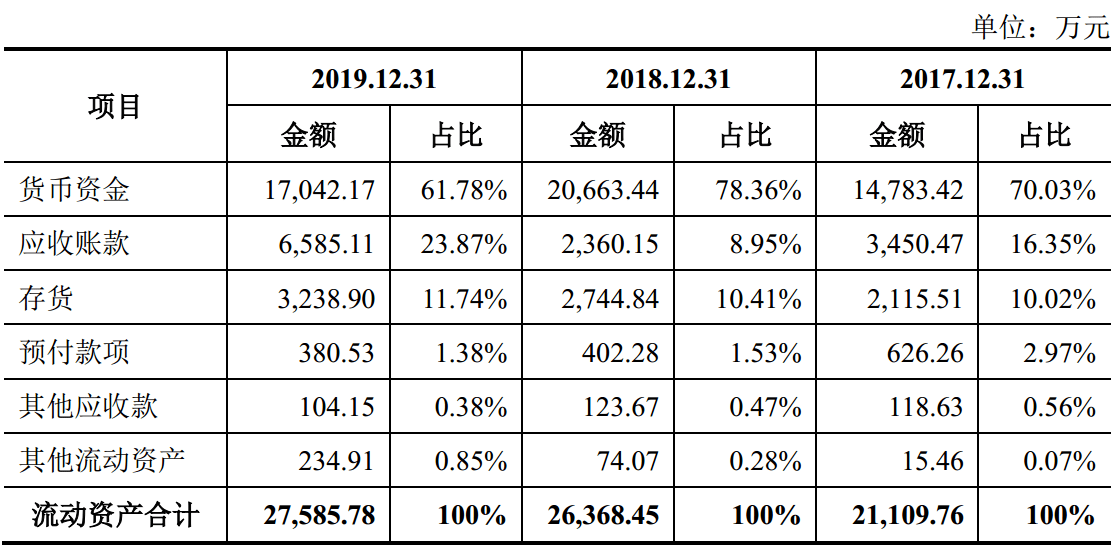

另一方面,2017年末、2018年末及2019年末,咏声动漫的存货账面价值占总资产的比重一直保持在10%左右。

因为动漫影视作品市场表现不达预期以及玩具销售情况不理想,咏声动漫在上述节点的存货跌价准备计提比例分别为13.9%、11.3%及4%。

(咏声动漫流动资产)

整体上看,由于计提应收账款坏账准备、存货跌价准备等原因,咏声动漫在2017年、2018年及2019年的信用减值损失与资产减值损失合计为723.64万、491.27万元及235.89万元,占当年营业利润的比重分别为22.5%、6.5%及4.4%。

相对而言,政府补助对其利润的影响更大些。最近三年,咏声动漫计入其他收益的政府补助分别为627.35万元、766.25万元和516.87万元,占当年利润总额的比重分别为19%、10%及9.6%。