中国股市上周五再次遭遇挫折,上证暴跌近4%,创业板下跌逾6%。与此同时,主要股指实际波动率回升至2018年底中美贸易摩擦全面升级时的水平,以及今年2月新冠病毒疫情肆虐时的水平。我们两周前预测的市场回调仍在继续(《与牛共舞》,20200713)。在这样的一个市场里交易不得不忍受市场巨幅的波动。

在这扰乱人内心平静的市场动荡中,我应邀出席了一个由人民大学组织的在线高端论坛,与其他在市场不同领域中享有盛名的经济学家一起讨论时势,并发表演讲。会议主持人在现场问我,当下宽松的货币政策是否引发了市场中的金融套利,新增的流动性是否并没有帮助到经济里最需要帮助的地方。这样的问题意味着,市场共识开始担忧潜在的货币政策转向的可能性,尤其是考虑到最近市场的飙升,以及人们对类似于2015年泡沫的关注。与此同时,一个房地产高层会议再次强调了“房住不炒”的政策思路。

所有的政策都有成本。对于任何市场,无论是作为新兴市场的中国,还是作为成熟发达市场的美国,宽松货币政策的代价都是这种政策往往会引发市场投机。在市场日成交额远超万亿元的充裕流动性中,同时在市场波动剧烈、未来不确定的情况下,人们是不会关注基本面的,而是会更热衷于投机交易。毕竟,不断上升的不确定性使我们的未来变得越来越难以捉摸,因此研究基本面只是徒劳。考虑到流动性和不确定性,人们将出于贪婪的本性进行交易和投机,而不是买入持有、长期投资。因此,我们可以把因投机加剧驱动的市场上涨视为任何货币宽松政策的必要成本。而政策决策的关键是看这些成本是否超过了宽松政策的必要性。

我们认为,政策需要保持对实体经济的支持。第二季度经济增长的结构比预期要差,上半年经济仍为负增长。就业前景仍然不明朗,服务业和中小企业仍在恢复中。展望未来,中美的竞争正在升级,并可能持续到11月的美国大选。简而言之,经济将需要财政和货币政策所能提供的一切帮助。市场利率下降到低于官方存款利率,并在二季度导致了一些暂时的套利机会去赚得息差。然而,这就是市场在发挥功能。这样的套利交易的存在反而将使市场价格恢复正常。毕竟,在2013年6月的“钱荒”之前,中国金融体系中的漏洞导致市场利率长时间地低于基准存款利率,从而创造了持续的套利机会。然而,自金融业改革以来,这些系统上的漏洞已经被填补。

与此同时,房地产的微调有可能是政策基调微妙变化的前奏。最近几个星期,人们购房的热情再次成为新闻头条。许多城市再一次见证了购房者排起长队抽签买房子的现象。许多城市的房地产销量现在大多回到了新冠肺炎爆发前的水平。生产水泥的机器也忙起来了。由于房地产泡沫给中国经济带来的系统性风险大于股市,尤其是在股票市场的大盘股估值仍较低的情况下,所以决策者的密切关注也就不足为奇了。

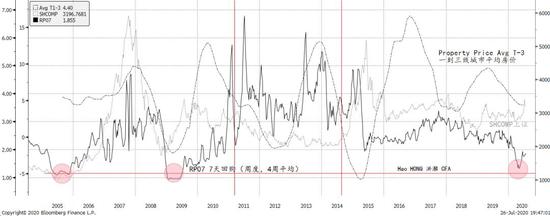

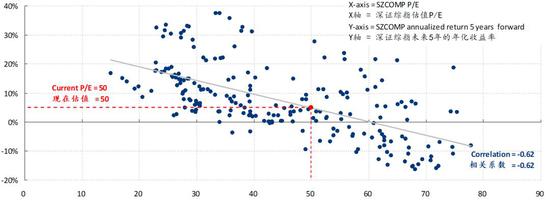

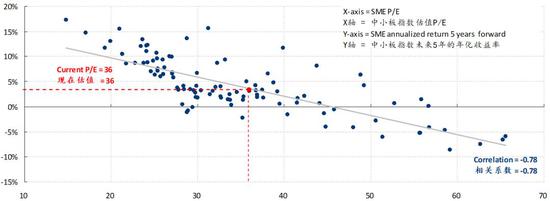

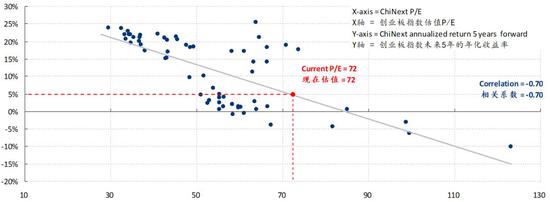

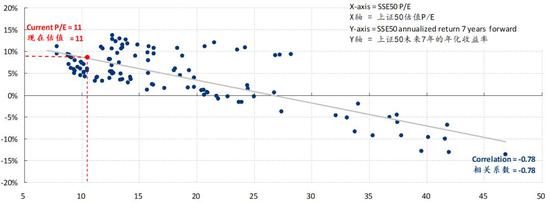

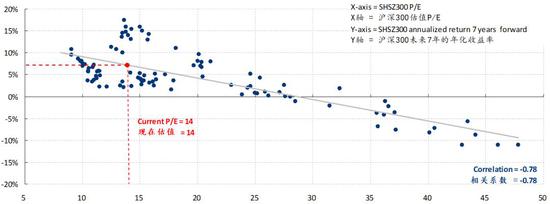

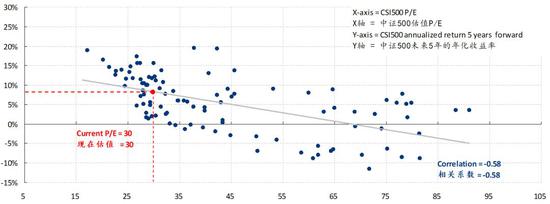

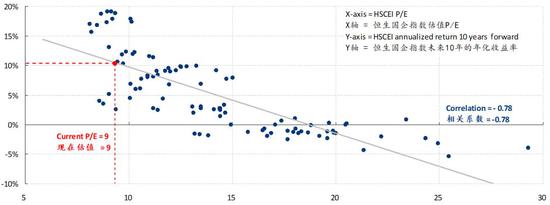

尽管如此,我们注意到自2014年以来,房地产价格通胀和股票回报呈负相关的关系(图表1)。尽管房地产投机的新闻头条吸引了很多眼球,但房地产价格通胀实际上是温和的,特别是考虑到一个低利率的环境。如果有关部门也看到了同样的情况,那么房地产会议发出的信号是要让房地产市场的势头降温,而不是像当年那样采取强硬的房地产紧缩政策来抑制泡沫。如果房地产价格通胀在政策的调控下保持温和,鉴于自2014年以来的房价和股价的负相关关系,这对股市来说并不是一个坏的先兆。此外,市场利率仍接近历史低点,历史上对应着中国股市的历史低点(图表1)。中国最大的蓝筹股指数的长期技术图形显示出长期上升趋势(图表2)。除创业板外,中国主要股指估值仍然偏低,尤其是上证50、沪深300、恒生国企指数等大盘股指数(图表3)。

短期内,决策点是在稳定经济和抑制市场投机之间取得平衡。很快将开幕的工作会议将揭示更多政策线索。市场其实也理解这些微妙迂回之处,因此,在未来几周,随着许多上市公司减持的压力上升,市场可能会继续受到困扰。尽管长期估值支持尤其是大盘蓝筹股为主的股票,但出于人类贪婪的本性而进行交易的本能,将使未来5年或更长时间之后才会出现的那些长期的前景在交易员眼里变得模糊。昂贵的创业板指数的波动将继续扰乱市场情绪。因此,市场仍将很难稳定。

图表1:2014年以来房价与股价负相关;利率处于历史低位,支持股市

资料来源: 彭博、交银国际

资料来源: 彭博、交银国际

图表2:中国的大盘蓝筹股指数的长期技术图形显示出长期上升趋势。

资料来源: 彭博、交银国际

资料来源: 彭博、交银国际

图表3:中国大盘股指数估值偏低;但创业板价格昂贵。

资料来源: 万得、交银国际

资料来源: 万得、交银国际