事 项

7月CPI同比增长2.7%,前值2.5%;PPI同比-2.4%,前值-3.0%。

主要观点

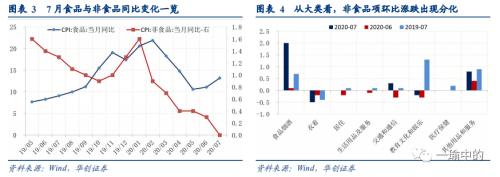

一、CPI:食品共振上行,非食品涨跌分化

7月食品项价格进一步上涨,决定于供给端,洪涝灾害所导致的供给冲击推动多项食品价格共振上行。而非食品价格涨跌分化,决定于需求端,受原油(工业需求决定)及高收入群体消费影响的交通通信项、其他用品和服务项率先修复,而与低收入群体消费更息息相关的衣着项、房租项同比跌幅仍在扩大。具体各个细项的价格分析请见正文。

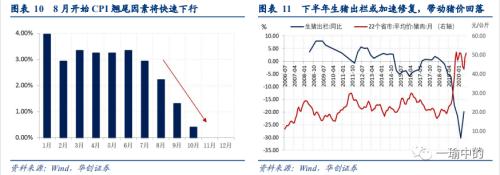

二、CPI趋势预判:供给冲击消退,再回下行趋势

从“翘尾+新涨价”因素看,下半年翘尾因素的快速下行奠定了CPI下行趋势不改,从CPI波动最大的食品分项看,洪涝所造成的供给冲击逐步消退,而生猪出栏的加速修复大概率将在下半年开启,推动猪肉价格回落。而非食品项的慢修复在新涨价因素中或难抵食品价格的回落,更难抵翘尾因素的快速下行,因此对CPI的影响有限,但其作为居民收入及消费能力的参考指标,环比表现值得持续关注。

三、PPI:会走向疯狂吗?可能性较小

我们预计PPI跌幅还将继续收窄,但PPI加速上行并在年内破位翻正的可能性仍然较小,并不至于就此疯狂。

首先,从宏观视角看——国际贸易额同比同步于PPI走势,确实预示了下半年的回升趋势,但M1领先于PPI的走势(1年左右)暗示未来上行空间有限。全球贸易增速基本可以确认已在5月见底,我国出口增速7月也进一步上行至7.2%,出口向好形势基本明朗。2019年M1一直在3%-4%之间震荡,直到年末才开启回升态势,对应到PPI,2020年PPI大概率都将在负区间震荡,超速反弹翻正的难度较大。

其次,从微观视角看大宗商品表现——原油、黑色、有色三类大宗商品价格的供需关系较二季度进一步紧张的可能性不大。三类大宗商品中,下游建筑、基建需求占比大(典型如螺纹钢),同时受到制造业需求影响(典型如家电之于铜、汽车之于热轧卷板)。疫后经济中基建、地产、制造业三大板块合计的投资增速有望继续上行,但上行斜率或将放缓。同时,供给端的冲击也在逐步消退,对比二季度黑色与有色刚好遭遇需求修复与供给冲击的错位,下半年大宗商品或呈现需求与供给温和回升的格局。PPI继续上行,但上涨节奏再加速的可能性较小。

最后,从统计视角看,PPI如果年底翻正,环比上行势头需要有多强劲?市场当下多以期货价格的涨幅直接量化测算PPI后续走势,以IPE布油、螺纹钢、铜的期货价格做自变量测算,R-square达到0.9以上,三者的拉动系数均在5.5%左右。但实际从历史经验看,这一办法存在瑕疵。由于PPI波动区间较大,这一模型在趋势展望上有意义,但在近月预测和单月点位预测上,仍然常会有1-2个百分点上下的波动。因此实际预测中也要结合历史PPI环比表现作参考。

我们根据环比推算,PPI年内翻正意味着未来5个月PPI平均至少每月有环比0.5%的涨幅(6、7月环比均为0.4%),即大宗商品供需关系要较二季度更为紧张。与历史经验对比来看,持续0.5%的环比涨幅,对应的提升幅度是强于2018年5-10月,弱于2016年下半年和2017年下半年,或意味着至少原油和黑色在当前水平上还需要强势再环比上涨20%左右,而有色价格保持稳定。那么年末,IPE布油或应到56美元/桶,螺纹钢期价到4500,而LME铜至少保持在当前水平以上,存在一定难度。

风险提示:海外疫情扩散,下半年基建投资低于预期

报告目录

报告正文

一

CPI:供给冲击CPI上行

(一)CPI总体情况:同比再次上行

2020年7月CPI同比增长2.7%,较上月再上行0.2个百分点。CPI环比0.6%,涨幅超出季节性水平均平。

(二)CPI分项情况:食品共振上行,非食品涨跌分化

7月食品项价格进一步上涨,决定于供给端,洪涝灾害所导致的供给冲击推动多项食品价格共振上行。而非食品价格涨跌分化,决定于需求端,受原油(工业需求决定)及高收入群体消费影响的交通通信项、其他用品和服务项率先修复,而与低收入群体消费更息息相关的衣着项、房租项同比跌幅仍在扩大。

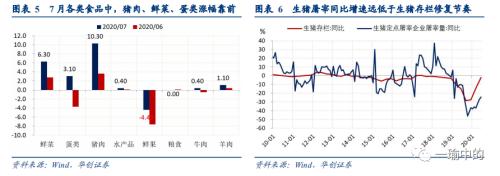

食品项CPI环比上涨2.8%,同比上涨13.2%,7月食品价格继续上行且环比涨幅进一步走阔,主要还是由于洪灾形成了食品的供给冲击,导致多项食品价格共振上行。

7月猪肉CPI环比上涨10.3%,涨幅仅次于2019年8-10月非洲猪瘟最肆虐时期。一边是洪涝灾害下非洲猪瘟和各类猪瘟疫病二次抬头,生猪出栏减缓,一改前期养殖户恐慌出栏的情形。另一边是5月下旬农业部开始“百日专项打击行动”,查办违法违规调运,也限制了生猪供给的区域性调节,两者共同导致7月猪肉价格上行至48.5元/公斤并持续高位震荡,但在高价后政府采取计划性控价与储备肉投放等多种手段,限制了猪价的进一步突破。

同时鲜菜CPI环比上涨6.3%,鸡蛋CPI环比上涨3.1%。在高温多雨天气甚至洪灾冲击下,蔬菜价格上涨至季节性高位。鸡蛋方面,供给端,蛋鸡在夏季高温期间产蛋率降低,市场供应量受到一定影响。叠加南方乃至华北部分地区均受到持续降雨和洪涝灾害的影响,影响了鸡蛋的生产与运输。需求端,伴随餐饮行业的复苏和开学季的临近,需求正在逐步释放,供不应求的关系推动价格开启季节性快速上涨。

非食品CPI环比无涨跌,同比进一步回落至0%,核心CPI同比上涨至0.5%(前值0.9%)。从各个分项来看,非食品CPI的修复依然呈现出需求的分化。一方面,伴随着经济复工复产下工业需求的修复,国际原油价格持续上涨,我国成品油价格7月亦环比上涨2.5%左右,带动交通通信项同比跌幅收窄。另一方面疫情冲击后,低收入群体所受影响最大,修复最慢,因此消费品价格的修复滞后于服务项价格的修复。伴随出游增多,飞机票和宾馆住宿价格环比上涨2.9%和1.7%;而服装项仍受到需求乏力、打折促销影响,服装价格环比下降0.5%。此外,受居民收入影响较大的房租项,同比跌幅仍在持续扩大。

(三)CPI趋势预判:供给冲击消退,再回下行趋势

从“翘尾+新涨价”因素看,下半年翘尾因素的快速下行(从7月的2.9%逐步回落到0%)奠定了CPI下行趋势不改,从CPI波动最大的食品分项看,洪涝所造成的供给冲击逐步消退,生猪出栏的加速修复大概率将在下半年开启,推动猪肉价格回落。而非食品项的慢修复在新涨价因素中或难抵食品价格的回落,更难抵翘尾因素的快速下行,因此对CPI的影响有限,但其作为居民收入及消费能力的参考指标,其环比表现值得持续关注。

二

PPI:下半年会走向疯狂吗?

(一)PPI总体情况:同比跌幅继续收窄

7月PPI同比-2.4%,环比0.4%。生产资料价格同比收窄至-3.5%,生活资料价格同比涨幅扩大至0.7%。

从同比看,跌幅靠前的是石油天然气开采(-27.8%)、石油加工(-17.0%)、化纤制造(-16.2%)、化学原料及制品(-7.5%)、煤炭开采(-7.4%)。从环比看,跌幅靠前的是化纤制造(-1.6%)、非金属矿物制品(-0.8%)、纺织业(-0.7%)、印刷业(-0.4%)、非金属矿采选(-0.3%)。环比涨幅靠前的行业依然为原油、黑色和有色金属的采掘和加工业占据,尤其是石油和天然气开采业PPI环比上涨12%。

(二)PPI走势判断:跌幅持续收窄,翻正存在难度

我们预计PPI跌幅还将继续收窄,全球复工复产以及国内经济的超预期修复,均为PPI的持续上行在需求端提供了足够动力。但这是否意味着PPI下半年将走向疯狂,于年底快速翻正?综合宏观、微观及PPI自身统计视角来看,我们预计PPI加速上行并在年内破位翻正的可能性仍然较小。

首先,从宏观视角看——国际贸易额同比同步于PPI走势,确实预示了下半年的回升趋势,但M1领先于PPI的走势(1年左右)暗示未来上行空间有限。全球贸易增速基本可以确认已在5月见底,我国出口增速7月也进一步上行至7.2%,出口向好形势基本明朗。2019年M1一直在3%-4%之间震荡,直到年末才开启回升态势,对应到PPI,2020年PPI大概率都将在负区间震荡,超速反弹翻正的难度较大。

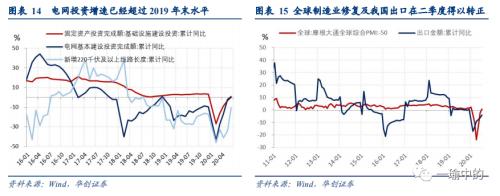

其次,从微观视角看大宗商品表现——原油、黑色、有色三类大宗商品价格的供需关系较二季度进一步紧张的可能性不大。三类大宗商品中,下游建筑、基建需求占比大(典型如螺纹钢),同时受到制造业需求影响(典型如家电之于铜、汽车之于热轧卷板)。需求端,疫后经济中基建、地产、制造业三大板块合计投资增速有望继续上行,但上行斜率或将放缓,建筑业施工面积累计同比达4.2%,电网投资完成额累计同比0.7%均已超过了2019年末水平,房地产销售持续超预期或引起政策调控力度加码。同时,供给端的冲击也在逐步消退,对比二季度黑色与有色刚好遭遇需求修复与供给冲击的错位,下半年大宗商品或呈现需求与供给温和回升的格局。PPI继续上行,但上涨节奏再加速的可能性较小。

最后,从统计视角看,PPI如果年底翻正,环比上行势头需要有多强劲?市场当下多以期货价格的涨幅直接量化测算PPI后续走势,以IPE布油、螺纹钢、铜的期货价格做自变量测算,R-square达到0.9以上,三者的拉动系数均在5.5%左右。但实际从历史经验看,这一办法存在一定的瑕疵。由于PPI波动区间较大,这一模型在趋势展望上有意义,但在近月预测和单月点位预测上,仍然常会有1-2个百分点上下的波动。因此实际预测中也要结合历史PPI环比的表现作参考。

我们根据环比推算,PPI年内翻正意味着未来5个月PPI平均至少每月有环比0.5%的涨幅(6、7月环比均为0.4%),即大宗商品供需关系要较二季度更为紧张。与历史经验对比来看,持续0.5%的环比涨幅,对应的提升幅度是强于2018年5-10月,弱于2016年下半年和2017年下半年,或意味着至少原油和黑色在当前水平上还需要强势再环比上涨20%左右,而有色价格保持稳定。那么年末,IPE布油或应到56美元/桶,螺纹钢期价到4500,而LME铜至少保持在当前水平以上,存在一定难度。