7月经济修复的节奏,没有官方制造业PMI显示的那么好。低基数下工业增加值增速持平,各终端需求中,房地产投资和出口强势,基建投资不及预期,消费和制造业投资继续缓慢修复。洪涝天气对7月经济有一定扰动,随着洪涝消退,经济将回到复苏轨道。

生产端,7月工业增加值同比4.8%,和前值持平。这有点弱于预期,一是因为去年7月的基数较低,二是7月官方制造业PMI生产指数54.0,处于比较高的水平了。

7月工业增加值环比0.98%,连续第4个月下降。这和去库存压力下,企业生产意愿有所降低有关。今年6月和7月核心CPI同比连续创有统计以来的新低,加之工业企业产成品实际库存仍处在高位,在生产恢复后,需求不足仍然是当前企业面临的突出问题。

三大门类中,采矿业,以及电力、热力、燃气及水生产和供应业这两者的工业增加值增速都出现下滑,尤其是采矿业增加值同比-2.6%,这是2018年5月以来的首次负值。制造业的工业增加值同比则从5.1%回升到6.0%,它和另外两大工业门类增加值增速的分化,可能和7月出口强势带动制造业生产有关。

再来看需求。今天公布的各个需求数据中,地产投资是最大的亮点,维持了非常强的韧性。而基建投资、制造业投资和消费,整体都偏弱。

7月房地产数据多数回暖,是现阶段经济恢复的最核心支撑。销售面积、销售金额和投资完成额的累计增速都继续回升,其中投资完成额累计增速从1.9%提高到3.4%,单月增速改善幅度更大,从8.5%提高到了11.7%。房企到位资金累计增长0.8%,今年首次转正。

先行指标方面,新开工面积累计同比下降4.5%,降幅收窄3.1个百分点;土地购置面积累计同比-1.0%,和前值-0.9%相比变化不大。领先指标较快恢复,加之竣工周期在年内大概率会持续,全年地产投资有支撑。

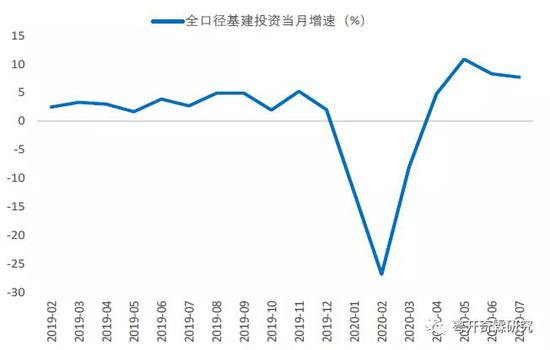

1-7月全口径基建投资同比1.2%,前值-0.1%,今年首次转正。当月增速从8.3%下降到7.7%,连续两个月单月放缓了。电力、热力、燃气及水的生产和供应业,是主要拖累,当月增速从29.2%放缓到16.9%。南方洪涝带动了一部分即时的水利基础设施投资,水利、环境和公共设施管理业当月投资增速,从-0.8%转正到1.9%,是基建三大分项中当月增速唯一一个上升的。

6-7月基建投资增速回落,主要受洪涝扰动,目前洪涝的影响逐步褪去。随着恢复性的投资和消费需求释放完毕,后续稳增长中,基建需要承担的角色更重。今年下半年政府债券供给还有超过4.5万亿的规模,要比上半年3.8万亿的规模多不少,而财政支出进度也是近三年的新低,下半年财政支出有保障。加之水利领域将推出重大项目来补短板,洪涝消退后,基建投资增速回升的趋势较为确定。

制造业投资累计增速,从前值-11.7%回升到-10.2%,单月增速从-3.5%回升到-3.1%,目前仍然是经济的最主要拖累。和制造业投资相关性比较强的民间投资,前7个月累计下降5.7%。这些都反映了在对未来预期不乐观的情绪下,制造业企业资本开支的意愿不足,而设备更新周期已经在2018年结束,制造业投资的完全恢复还需要比较长的时间。

最后看消费。7月社会消费品零售总额-1.1%,前值-1.8%,消费继续恢复,但明显低于市场预期的1.2%。

按消费类型看,7月商品零售收入同比0.2%,疫情后首次转正;餐饮收入同比下降11.0%,降幅比上个月收窄4.2个百分点,继续缓慢恢复。后续餐饮收入的不确定性在于,零星病例的出现,是否会压制居民在外餐饮的意愿。

限额以上商品零售中,必选消费表现整体好于可选消费。各行业中汽车类零售同比增速最高,达到了12.3%,而且和前值-8.2%相比大幅好转。这主要是因为去年7月14日,多地实行国五国六切换,一部分需求提前透支,进而使得今年7月汽车销售有很低的基数。

总的来说,7月经济复苏有所放缓,洪涝天气可以解释一部分。往后看,消费和制造业投资继续缓慢恢复,房地产投资也有支撑。欧美复工会拉长抗疫时间,在医疗物资和线上办公用品需求的支撑下,中国出口最差的时候已经过去。恢复性需求消退后,基建在稳增长中承担着越来越重要的作用,随着政策更“注重实效”,基建投资再度回升是确定的。

经济恢复还没结束,短期扰动结束后,将回到复苏通道。