摘要

进入2020年,在疫情冲击下,小家电整体行业受其影响有限,截止2020年8月16日,整体板块上涨28.1%,其跑赢大盘指数。随着人们生活水平不断提升,及城镇化率进一步推进,小家电的产品线及受众群体逐渐扩大。传统小家电整体市场发展较为成熟,而新兴小家电,其整体市场渗透率较低,未来发展空间较大。

社交电商崛起,千禧一代的个性需求显现,叠加居民改善性需求凸显。一方面,随着社交电商市场规模逐步扩大,及人均可支配收入的提升,作为可提升生活品质及多样化的小家电,消费增量可期。另一方面,千禧一代因追求个性化、品质化消费,将成为推动小家电行业发展的主要驱动力。

产品力、营销力及渠道力一并创新,优质小家电企业脱颖而出。产品端,成熟单品市场进一步扩容,持续创新打造“爆款”小单品。经营模式方面,小家电企业全渠道布局,抢占新渠道窗口红利,在新流量的获取基础上,加强对用户的留存,实现口碑的沉淀,积累品牌价值。

正文

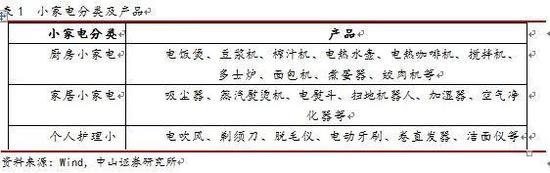

随着人们生活水平不断提升,及城镇化率进一步推进,小家电的产品线及受众群体逐渐扩大。小家电一般是指除了功率较大的电器以外的家电,通常其都占用较小的电力资源,部分产品机身较小。根据其使用功能来划分,可以分为厨房小家电、家居小家电及个人护理小家电这三大类。细分来看,电饭煲、电磁炉及豆浆机等,因较早进入市场,整体市场发展较为成熟,而像便携式榨汁机、面包机、扫地机器人及多功能料理机等新兴小家电,其整体市场渗透率较低,未来发展空间较大。进入2020年,在疫情冲击下,小家电整体行业受其影响有限,截止2020年8月16日,整体板块上涨28.1%,其跑赢大盘指数。

随着我国消费水平提升,小家电市场市场规模逐年提升。根据《2019年中国家电市场报告》显示,2019年我国家电市场零售额规模近9000亿元,但家电行业国内销售规模同比下降2.2%。随着我国人均GDP逐年提升,其消费水平进一步提升,叠加新势力群体消费能力崛起,在整体传统家电行业进入瓶颈期背景下,我国小家电行业市场规模依旧逐年提升。2012年至2019年,我国小家电销售收入从1673亿元提升至4015亿元,CAGR达到13.32%,呈现较快增长态势。

成熟小家电市场扩容,新兴小家电市场正崛起。根据小家电市场容量占比来看,厨房小家电占据份额最大,数据显示其市场规模已在2000亿级别,而生活小家电及个人护理小家电市场规模均处在400亿级别左右。细分至子品类,不管以电饭煲为代表的厨房小家电,还是以吸尘器为代表的生活小家电,在渗透率逐年提升的基础上,市场份额均超百亿,成为较为成熟的小家电品类。而随着消费者对多样化的单品需求进一步提升,以破壁机、便携式榨汁机、电烤箱、扫地机器人等小家电单品市场规模正在壮大。我们认为,在市场消费需求逐步转向品质化、多元化,叠加小家电普及率逐步提升的背景下,成熟小家电品类将有望进一步扩容,而新兴小家电市场发展空间或将迈入新台阶。

当人均GDP在6000-15000美元区间时,日本家庭对于小家电的需求提升。对应不同时期日本消费特征的转变,可以看出消费者对于家电的需求随之改变。当城镇化率在56%-76%,GDP复合增长高达双位数,及人均可支配收入小于5000美元时,人们对于家电需求主要是以大型家电为主,冰箱、洗衣机、电风扇等家庭普及率开始提升。随着GPD复合增长仅有个位数增长,及人均可支配收入在6000至15000美元左右的时候,传统小家电出现,电饭煲、暖风机、微波炉等开始出现在家庭家电消费中。而随着日本GDP增长几乎为零,及人均可支配收入提升至人均10000美元以上时,人们对于生活需求更加享受化及品质化,一些非必需但具有改善生活品质的小家电开始兴起。

日本小家电呈现多元化发展。根据数据显示,随着人均可支配收入提升,以电饭煲为代表的小家电,其家庭普及率由1960年28%提升至1975年的94%。可以看出消费水平的提升及需求的转变,小家电消费增量呈现明显上涨趋势,且普及率提升显著。同时,根据日本城镇小家电每户家庭保有量来看,整体小家电保有量较高,且呈现多元化发展。

对比发达国家,尤其是邻近国家日本的小家电市场来看,我国小家电市场不管是从产品种类还是家庭家电拥有数量仍存在较大发展空间。根据CBNDATA数据显示,欧美发达市场小家电品类约有200多种,而我国仅不到100种。再从家庭普及方面,我国家庭实际保有量仅不到发达国家1/3水平。细分子品类看,我国传统厨房小家电城镇家庭保有量较高,但细分品类仍处在较低水平。而生活小家电及个护小家电,较日本而言,整体普及率较低。随着我国小家电市场规模进一步扩大,品类不断延伸及增加,以及根据借鉴日本消费市场的演变,我国目前消费已进入第三消费时代,叠加我国新势力消费群体正崛起,小家电行业将朝向多元化、高端品牌化发展。未来,不管是小家电家庭保有量还是人均小家电消费额均有较大发展空间。

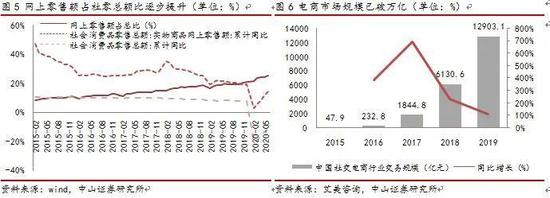

社交电商崛起,市场规模可期。从社会消费品网上零售额增速来看,在我国移动互联网用户规模已达13.19亿背景下,自2015年起,我国实物商品网上零售总额由原先占总的社会零售额的10.8%已提升至目前25.24%的水平。截止2020年上半年,我国社会消费品商品网上零售额已达到43480.7亿元,线上购物逐渐成为消费者购物的重要渠道之一。同时,社交电商行业在互联网红利下正在快速崛起,像是以小红书及蘑菇街为代表的社交内容电商;以云集及爱库存为代表的社交零售电商;及以拼多多、淘宝特价版及京东拼购为代表的社交分享电商,这三个类型的社交电商将互联网用户的时间逐渐从PC端迁移至移动端。根据艾美咨询数据显示,我国社交电商行业已从15年47.9亿元的市场规模上升至2019年12903.1亿元的万亿市场规模。

新流量下,个性化及多样化需求增加。社交电商的崛起,将过去传统的“以货为中心”的用户消费模式转向现在新时代“以人为中心”的卖货方式,通过内容、零售及分享的社交电商模式进行卖货变现,从而满足当下消费者个性化及多元化的需求,同时缩短用户决策周期,扩大品类品牌选择面。根据数据显示,小家电在社交电商变现产品中,其依靠产品多元化以及自身多样化的功能性优势,成为社交电商变现的潜力产品。我们认为,随着社交电商市场规模逐步扩大,及人均可支配收入的提升,作为可提升生活品质及多样化的小家电,消费增量可期。

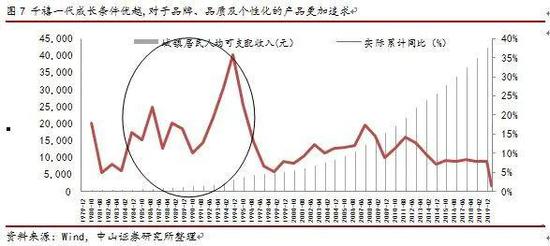

80、90年代我国经济高速增长,造就千禧一代消费观念独特。我国GDP在80到90年代中正处于高速增长阶段,因此出生在这一时间段(1984-1995年)的千禧一代均享受着经济高速增长所带来的红利。由于较为优越的成长环境影响,造就千禧一代养成较为个性化、敢于尝试及接受新鲜事物、品牌意识较强的一代。

千禧一代因追求个性化、品质化消费,将成为推动小家电行业发展的主要驱动力。根据埃森哲数据显示,65%的千禧一代对待商品同意注重个性化消费习惯,而对待商品选择具有较强品牌意识习惯,86%的千禧一代受商品品牌主导,仅有14%受商品价值主导。此外,根据数据统计,不管是互联网分期消费、信用卡还是互联网小额借贷方面,年轻人更愿意为提高生活品质和提升自我进行借贷提前消费。未来,朝多样化、个性化、品质化以及品牌化发展的小家电将会在千禧一代(正处在22-34岁的年龄段)消费能力逐步增强的带动下,迎来市场扩容。

小家电产品不断升级,产品线逐步扩大。近年来,各小家电优质企业,随着需求端需求转变,不断丰富产品品类,将产品线逐步升级。具体来看:

1)厨房小家电,一方面,像是以电饭煲、电压力锅为代表的成熟小家电,其市场规模均已突破百亿,且城镇普及率较高。而以 “美九苏”为代表的厨房小家电品牌,因进入市场较早,已在传统厨房小家电产品市场上站稳市场。目前,此类成熟大品类则是已产品结构升级及全面产品线布局的模式抢占市场份额,以苏泊尔的电饭煲的内胆为例,从推出至今技术已升级到第十代,总体来看,传统单品在不断升级的背景下,市场渗透率仍有提升空间。另一方面,厨房小家电是整个小家电行业中,是唯一一个规模突破千亿的市场。近年来,随着消费者对于生活品质有了更高的追求,一些新兴的厨房小家电,以小熊煮蛋器、空气炸锅及摩飞多功能锅、便携无线果汁机为代表,通过其产品便携性、轻巧、多功能及人性化设计等多方面优势,成为小家电市场的“爆品”。但由于新兴的厨房小家电单品并不像传统产品,其是作为提高生活品质及非刚需性的品类,“爆品”更新较快,因此各类单品市场规模天花板各不一,市场渗透率具有较大提升空间,而能做到快速创新及快速响应供应链支持的小家电品牌才有望抢占更大市场份额。

2)生活小家电,随着千禧一代的消费能力逐步提升,以及对于生活品质的追求,在生活家电方面的需求进一步提升,除了拥有一定市场规模的吸尘器、空气净化器以外,延伸出烘干机、暖风机、扫地机器人及除螨仪等改善生活品质的小单品。根据市场渗透率及近年来渗透率快速提升边际表现来看,生活小家电有望进入需求快速增长阶段。

3)个护小家电,随着整体消费市场升级,其个护小家电应用场景进一步拓宽,叠加产品逐步智能化,在加强塑造核心品牌背景下,其小单品市场渗透率可期。

渠道在布局全渠道基础上,抢占新流量红利。过去,传统小家电品牌主要是以第三方渠道(KA、NKA、3C及专卖店等)为主。根据数据统计,2012年,三大龙头企业美的、苏泊尔及九阳在线下渠道占比已达到77%,基本垄断线下渠道。截止2017年,小家电线下渠道集中度进一步提升至90%,“美苏九”在线下零售渠道构建极高的进入壁垒,新品牌基本无法进入。但随着线上电商渠道打开,受早期进入门栏较低等因素影响,同时,在社交电商去中心化背景下,更多新流量小家电品牌不断诞生,脱颖而出。目前,小家电线上渠道的较线下渠道而言,呈现更加分散化态势。未来,随着消费者消费习惯的转变,在对小家电品牌了解及选购小家电产品是通过不同渠道完成的背景下,龙头小家电企业将不断深耕全渠道市场,依靠具有丰富经验的渠道管理团队,其市场销售份额占比将不断巩固。

在消费者趋向品质化及品牌化消费背景下,叠加我国新势力消费群里正崛起,不管是我国小家电保有量还是人均消费均有较大发展空间。基于以上观点,我们建议把握以下两条主线:1)传统小家电品牌:像是以电饭煲为代表的刚需成熟单品,龙头企业通过产品结构升级,及供给端积极改革,布局全渠道,借助新流量营销,有望开启第二次创业。2)新兴小家电品牌:市场新需求给予新兴品牌从小家电市场崛起的机会,而那些优质企业将通过多元化的渠道布局,提高消费者复购率,沉淀品牌,不断打造市场“爆品”。