投资要点

一级市场

发行规模方面,本期信用债(含企业债、公司债、中票短融、PPN)发行总规模3547.25亿元,偿还总规模亿2232.17元,净融资额1315.08亿元。发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,AAA及以上不同期限发行利率均处于上行或持平态势。按发行额来看,主体评级AAA级发行占比77.82%,AA+级占比13.59%,AA级占比8.09%。

二级市场

本周信用债合计成交5261.52亿元。银行间市场是交通运输行业比较热门,交易所市场是房地产和交通运输行业受到较多关注。本周3年期中票收益率有所下滑。期限利差方面,3年期和5年期中票期限利差均有所收窄。信用利差方面,不同期限不同等级信用利差均有所收窄。

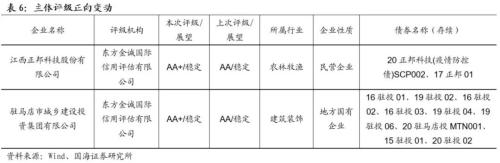

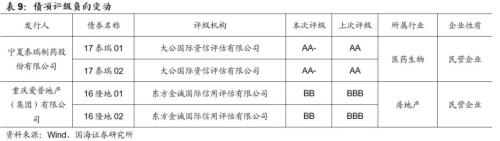

等级变动

本期主体评级正向级别调整的企业共2家,涉及农林牧渔和建筑装饰,其中1家为民营企业,1家为地方国有企业。本期债项评级正向级别调整的共1家企业的1只债券,为主体评级正向级别调整的企业。本期主体评级负向级别调整的企业共2家,涉及医药生物和房地产行业,均为民营企业。本期债项评级负向级别调整共2家企业的4只债券,为主体评级负向级别调整的企业。

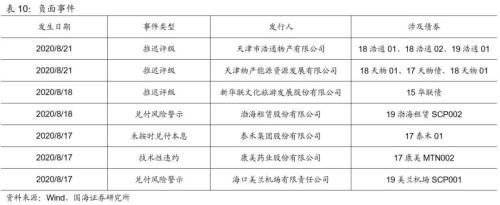

事件概览

本期负面事件有(1)天津市浩通物产有限公司推迟评级、(2)天津物产能源资源发展有限公司推迟评级、(3)新华联(行情000620,诊股)文化旅游发展股份有限公司推迟评级、(4)渤海租赁(行情000415,诊股)股份有限公司兑付风险警示、(5)泰禾集团(行情000732,诊股)股份有限公司未按时兑付本息、(6)康美药业股份有限公司技术性违约、(7)海口美兰机场有限责任公司兑付风险警示。

风险提示

关注信用风险事件对整体利差的影响。

一、一级市场

1.1、发行数量

发行规模方面,本期信用债(含企业债、公司债、中票短融、PPN)发行总规模3547.25亿元,偿还总规模亿2232.17元,净融资额1315.08亿元。

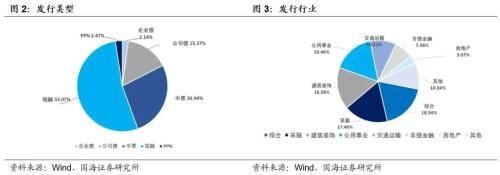

发行类型方面,本期信用债发行中短融占比53.07%,公司债(含私募)占比15.37%,中票占比26.94%,PPN占比2.47%。

发行行业方面,本期信用债发行行业主要包括综合、采掘、建筑装饰、公用事业、交通运输、非银金融、房地产,发行金额占比18.34%、17.46%、16.56%、16.46%、10.21%、7.56%、3.07%。

1.2、发行利率

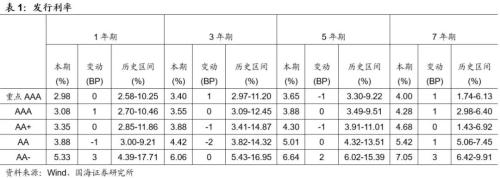

发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,AAA及以上不同期限发行利率均处于上行或持平态势。

1.3、发行等级

按发行额来看,主体评级AAA级发行额1852.50亿元,占比77.82%,AA+级323.50亿元,占比13.59%,AA级192.50亿元,占比8.09%。

二、二级市场

2.1、交易概况

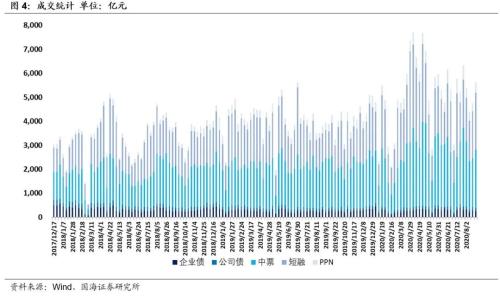

本周信用债合计成交5261.52亿元。分类别看,中票、短融、PPN分别成交2441.27亿元、2358.10亿元、437.39亿元,企业债和公司债分别成交262.36亿元和122.40亿元。

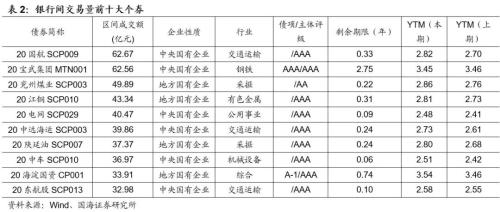

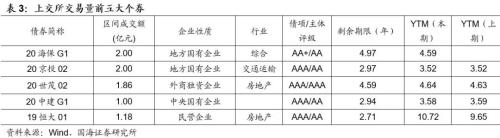

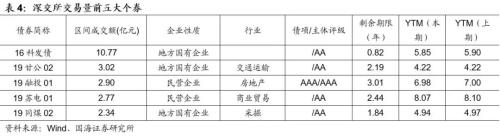

本周银行间成交最活跃的个券是20国航SCP009、20宝武集团MTN001、20兖州煤业(行情600188,诊股)SCP003、20江铜SCP010、20电网SCP029、20中远海运SCP003、20陕延油SCP007、20中车SCP010、20海淀国资CP001、20东航股SCP013,银行间市场是交通运输行业比较热门。上交所最活跃个券是20海保G1、20京投02、20世茂02、20中建G1、19恒大01,深交所则是16科发债、19甘公02、19融投01、19苏电01、19同煤02,交易所市场是房地产和交通运输行业受到较多关注。

2.2、收益走势

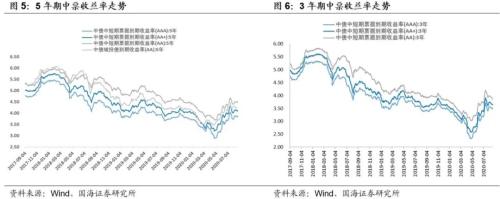

本周3年期中票收益率有所下滑。3年期AAA、AA+、AA中票收益率分别变动-1.21BP、-2.21BP、-4.21BP至3.51%、3.66%和3.88%;5年期AAA、AA+、AA中票收益率分别变动1.57BP、-1.43BP、0.57BP至3.87%、4.11%和 4.50%。

2.3、期限利差

采用AAA级各期限中短期票据的差异作为利差标的。2020年8月21日,3年期与1年期、5年期与1年期利差分别为54.56BP、90.89BP,相比于上期分别变动-6.78BP、-4.00BP。3年期和5年期中票期限利差有所收窄。

2.4、信用利差

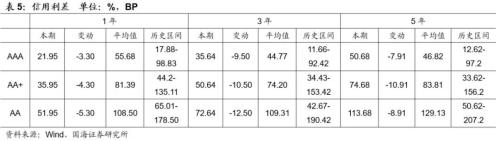

采用各期限各等级中债中短期票据收益率与对应期限的中债国开债到期收益率之间的差异作为信用利差标的。2020年8月21日,AAA级1年期、3年期、5年期信用利差分别为21.95BP、35.64BP、50.68BP,分别变动-3.30BP、-9.50BP、-7.91BP;AA+级1年期、3年期、5年期信用利差分别为35.95BP、50.64BP、74.68BP,分别变动-4.30BP、-10.50BP、-10.91BP;AA级1年期、3年期、5年期信用利差分别为51.95BP、72.64BP、113.68BP,分别变动-5.30BP、-12.50BP、-8.91BP。不同期限不同等级信用利差均有所收窄。

三、等级变动

3.1、正向变动

本期主体评级正向级别调整的企业共2家,涉及农林牧渔和建筑装饰,其中1家为民营企业,1家为地方国有企业。本期债项评级正向级别调整的共1家企业的1只债券,为主体评级正向级别调整的企业。

3.2、负向变动

本期主体评级负向级别调整的企业共2家,涉及医药生物和房地产行业,均为民营企业。本期债项评级负向级别调整的共2家企业的4只债券,为主体评级负向级别调整的企业。

四、事件概览

本期负面事件有(1)天津市浩通物产有限公司推迟评级、(2)天津物产能源资源发展有限公司推迟评级、(3)新华联文化旅游发展股份有限公司推迟评级、(4)渤海租赁股份有限公司兑付风险警示、(5)泰禾集团股份有限公司未按时兑付本息、(6)康美药业股份有限公司技术性违约、(7)海口美兰机场有限责任公司兑付风险警示。

五、风险提示

关注信用风险事件对整体利差的影响。