观点

近期资本市场出现震荡,对此市场存在内外两方面担忧:海外市场波动的溢出效应、国内流动性是否会出现类似2009年3季度的大幅收紧?我们认为:

·海外溢出风险:短期来看,海外市场高估值、“散户化”下容易发生震荡,但如果仅仅是估值+流动性的问题,则美联储的背书将避免最终系统性风险的出现。虽然经济活动逐渐恢复,但9月以来全球金融市场快速进入Sell-off。海外市场的暴跌源自于这一轮上涨对流动性的依赖程度过高,这使得风吹草动引发市场大波动的概率在明显上升。同时,美股“散户化”,VIX对冲机制失效,进一步放大了美股波动。当前来看,海外美元流动性似乎出现一些恶化迹象,但美国国内流动性尚未出现问题。如果这一轮下跌仅仅源自于“高估值+流动性宽松边际放缓”,则美联储的背书将避免最终系统性风险的出现。

·国内流动性收紧风险:对于中国自身而言,当前股票市场与2009年因政策转向带来的下跌至少有三点不同。

所处的长周期不同:股市“从被地产分流”到“中枢 地位”。次贷危机之前,中国经济地产+出口双轮驱动,但2009年之后房地产在经济中重要性上升,房市对资金的吸引力上升,股市的资金被分流,股市整体进入一个接近十年的“熊市”。而这一轮周期,政府压制房地产市场、支持股市的态度明确,资本市场处于中枢地位。

政府的意图不同:风险累积期VS化解期。2008年四万亿形成过剩产能的问题,导致后期政策“急踩刹车”。而今年本身是三大攻坚战的收官之年,政策大幅收紧压力不大。

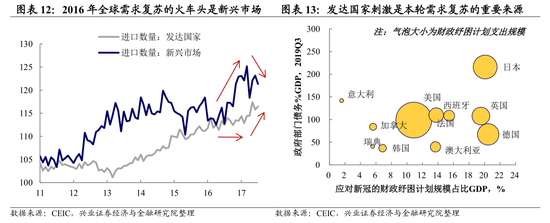

政策波幅不同:从“大放大收”到“小放小收”。2009年、2016年前两轮周期中国刺激为全球提供了需求,但本轮政策刺激主要来自发达国家,中国经济从中受益。而既然中国前期宏观政策没有大刺激,自然也就谈不上政策的大幅转向。

因此,整体来看,2009年是中国股市面对的接近十年的资金被分流导致的弱周期,叠加政策在2008年“大放”之后“大收”,股市大幅下跌。而当前导致股市资金分流的地产被抑制住之后,我们可能正处于股市中枢上行的长周期,叠加政策“小放”后“小收”,资本市场整体的调整幅度可能也会下降,甚至不排除以宽幅调整代替下跌来化解短期的风险。

风险提示:金融市场波动超预期。

正文

全球风险偏好下降引发市场震荡

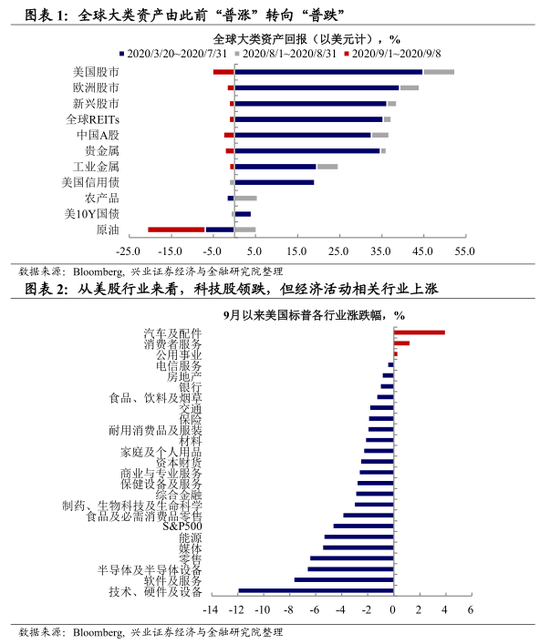

·虽然经济活动逐渐恢复,但全球金融市场快速进入Sell-off。3月23日,美联储推出“火箭筒”政策之后,尽管欧美经济在4-5月份进入最差的阶段,但全球资产价格却受益于流动性而出现“水涨船高”的走势。但随着经济活动的逐渐恢复,7月以来金价、美债开始下跌。9月以来,虽然与经济活动恢复相关的汽车、消费服务等行业仍在上涨,但前期快速上涨的科技、软件类股票拖累美股出现大幅调整,市场迅速进入Sell-off。而受全球风险偏好下降影响,近期A股市场也出现大幅震荡。

海外市场高波动的背后:高估值、“散户化”

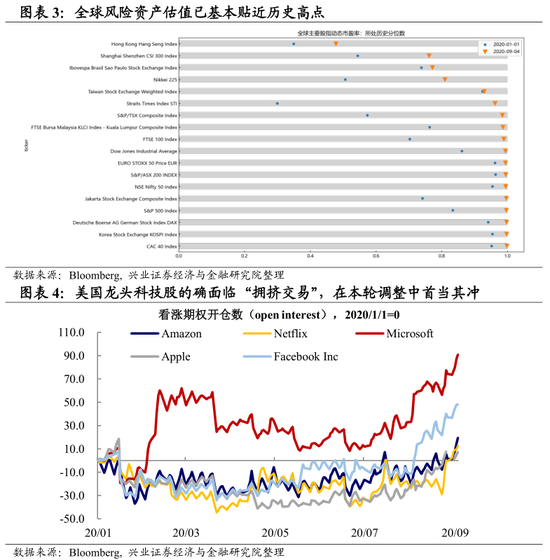

·“意料之外,情理之中”的暴跌背后:全球资产高估值严重依赖流动性。9月开始的外盘暴跌,从时点上来看或有超预期的地方,但其背后是截至8月,全球风险资产大幅上涨。在海外经济基本面还远未回到疫情前水平的情况下,全球股票市场市值已突破前期高点,美股市值最高时已超过疫情前高点7.3%。联储大放水背景下,流动性对风险资产的支撑作用在进一步加强,全球各类型风险资产估值已基本接近历史高点。在此背景下,无论是近期市场传闻的软银期权的问题,还是中东撤资的问题,都指向在全球资产高估值严重依赖流动性,而近期流动性宽松已边际放缓的背景下,风吹草动都易引发市场的大幅震荡。

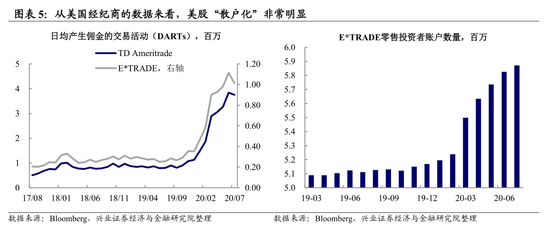

·而美股“散户化”,VIX对冲机制失效,进一步放大美股波动。

VIX对冲机制失效。我们在3季度大类资产配置报告《逆向操作,平衡配置》中指出,在次贷危机后至2020年之前,美股长期稳定上涨的背后是VIX指数低,这使得机构投资者可以通过“做多股票+做多VIX指数”来对冲短期风险。但由于本轮美股反弹过程中,VIX指数尽管有所下降,但并未回到前期低点,这使得投资者做多VIX来对冲的情绪有所下降,这从VIX期货开仓量仍处于2012年以来的低位,那么这可能意味着美股短期波动可能被放大。

美股散户化。而疫情之后,美国给居民发“刺激支票”也使得居民炒股热情高涨,在储蓄率仍有18%的背景下,美国经纪商数据显示零售投资者账户数量仍在快速上升。美股散户化可能也在改变美股的形态。事实上,这一轮美股调整过程中一些特征已与3月有显著不同,与3月ETF资金撤出可能是市场下跌的助推器不同的是,9月以来各类型ETF的资金撤出并不明显。但9月以来龙头个股跌幅剧烈,这可能与前期龙头个股看涨期权开仓量暴涨有关,个股期权或成为7月之后的“助涨助跌器”。整体来看,美股散户化可能也在加剧美股的短期波动。

· 9月以来的海外调整到了什么程度?国内流动性尚未见恶化,但海外美元流动性似有一些变化。从风险角度来看,市场最担心的情景是形成“流动性短缺---资产价格下跌”的负循环。但从当前流动性指标来看,美国国内流动性似乎仍未明显恶化,从信用债市场数据来看,CDS市场也未明显恶化,市场也尚未开始预期金融条件恶化带来的违约增加。但从货币互换基差来看,8月以来欧元、日元、英镑兑美元的负基差均有不同程度的扩大,指向海外美元流动性可能有所边际变化。

国内现在是2009年3季度吗?有相似,但不尽相同

·当前环境与2009年3季度有相似之处,都经历政策大刺激后的市场震荡。虽然近期全球经济活动逐渐恢复,但市场风险偏好出现快速下降、权益资产快速下跌,从大环境来看,当前的宏观环境与2009年政策刺激的退出时期颇有相似之处。2009年时期,在美联储QE和国内“四万亿”的刺激下,宏观经济基本面逐渐企稳,国内宏观政策随之转向紧缩,权益市场在大幅上涨之后在2009年3季度进入长期的震荡下行期。在新冠疫情之后,美国货币+财政大放水的背景下,国内外经济基本面逐渐企稳,充裕流动性也推升了资产价格估值,基本面的扰动容易带来金融市场的波动放大,近期市场的震荡正是明例。

·但较2009年,当前的国内宏观环境韧性更足。虽然同样是政策刺激下经济企稳后的市场震荡,当前的中国宏观经济的韧性远比2009年更强:1)2009年中国“四万亿”刺激为全球提供了需求来源,但也面临刺激政策的大幅转向,而今年货币和财政政策都保持了定力,本轮需求刺激源头主要来自海外发达国家,中国政策转向压力较小;2)2009年“四万亿”刺激的项目效率较低,推升了杠杆和过剩产能,政策被迫转向收紧,而当前处于金融风险三年攻坚战的收官阶段,监管收紧的压力较小;3)2009年“四万亿”后房地产在居民资产中的地位进一步上升,进一步压缩了金融市场的资金来源。

但与前两轮刺激相比,当前政策刺激保持了定力

·前两轮全球刺激需求源自国内,本轮刺激需求来自海外,政策转向压力小。与2009年和2016年两轮全球刺激相比较,2009年时除了美联储的QE,国内“四万亿”刺激也是需求的重要来源,而2016年则是中国基建+房地产的刺激为全球经济复苏提供了源动力。相比前两轮刺激,新冠疫情后全球需求的恢复相当程度来自海外发达国家的货币+财政大幅刺激,在此过程中海外发达国家需求恢复快于供给,拥有生产能力的中国因此受益,今年以来出口的持续超预期正是明证。在这样的背景下,既然本轮全球经济“踩油门”的并非我们,“踩刹车”的政策转向压力也就较小。

从“保增长”到“持久战”,当前宏观政策刺激保持了充分的定力。3季度以来宏观政策的重心已从短期的“保增长”逐渐转向更长期的“持久战”。相比2009年、2016年的大量刺激政策,本轮的宏观政策托底保持了定力,始终坚持以改革来应对发展问题。而正如我们在《先为不可胜——2020中期宏观报告》中所提到的,“《孙子兵法》曰,先为不可胜,以待敌之可胜”。在全球“低增长+低利率+高债务”的环境下,中国的选择是做好自己的中长期转型以立于不败之地,如保就业、挖内需、以改革促发展。因此,既然前期宏观政策没有大刺激,当前也就谈不上大反转。

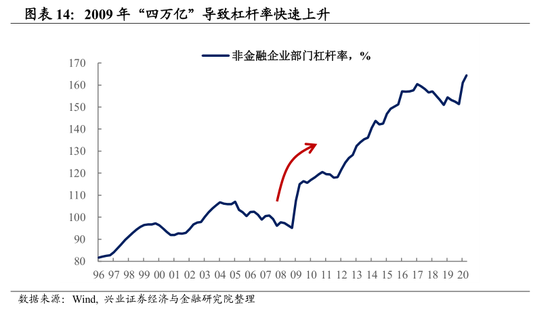

2009“四万亿”杠杆飙升VS 2020三年攻坚战收官期

· 2009年“四万亿”带来杠杆率抬升,监管政策逐渐转向去杠杆。当前环境和2009年还有一个不同点在于,2009年时“四万亿”刺激计划的出炉导致宏观杠杆率出现飙升,并且项目的快干快上导致过剩产能出现累积,资金运用效率低下。因此2009年后,监管政策逐渐转向去杠杆,宏观环境发生明显转向,金融市场也因此进入震荡期。

· 2020年已处于金融三年攻坚战收官阶段,系统性风险得到整体控制。自2007年总书记在十九大报告中提出坚决打好防范化解重大风险、精准脱贫、污染防治的攻坚战以来,2020年已处于三大攻坚战的收官之年。其中化解金融风险也属于防范重大风险中的一环,而在经过了前期的杠杆率控制、资管新规等政策出炉之后,金融系统性风险已得到整体控制,当前金融监管力度大幅趋严的压力不大。

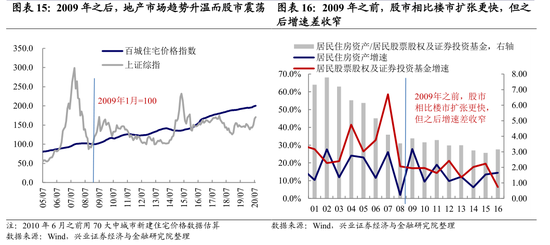

2009年地产周期开启VS 2020年资本市场“中枢”

· 2009年:地产周期开启,给资本市场带来分流效应。2008年金融危机爆发之前,中国经济受益于加入WTO,“出口+投资”双轮驱动带动经济增长保持在较高水平,同期资本市场也出现了以2007年为代表的牛市。2008年之后,为防止经济出现“硬着陆”风险,“四万亿”刺激政策推出,中国经济也开始转向单边的投资驱动,基建、地产投资加速,2010年2季度之后地产对整体投资的拉动甚至一度超过基建。从价格指数来看,对比百城住宅价格及上证综指,可以看到2009年之后股指震荡,但地产市场趋势升温。房地产市场的升温也反映为居民地产资产配置的增加,按照社科院数据,2009年之前居民权益资产扩张快于住房资产,但2009年之后两者的增速差明显收窄。因此,从某种角度来看,地产市场的趋势升温也一定程度给资本市场带来了分流效应。

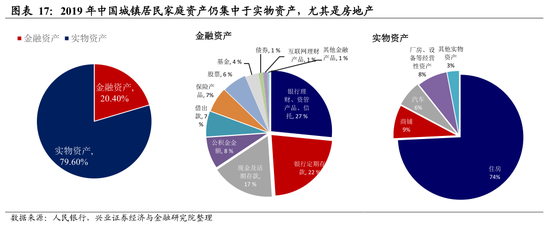

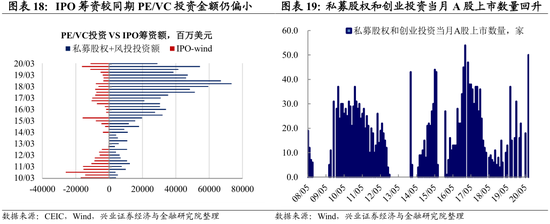

· 2020年:深挖内需&增加财产性收入,资本市场处于“中枢地位”。一方面,自2016年中央经济工作会议首次提及“房住不炒”,近几年该指导方针始终贯穿地产调控政策中。因此,前期地产的分流效应或受一定抑制。另一方面,叠加企业负债率较高,依靠拉基建托底经济的方法见效也较慢。因此,深挖内需或是政策的一个主要着力点,在这过程中需要聚焦打破消费约束、增加财产性收入。由于中国居民资产仍主要为实物资产,尤其是房地产。其中大学生群体的房地产拥有率可能相对较低,而大学生在就业市场比重逐步上升,因此增加其财产性收入的必要性有所上升。基于大学生拥有更多的知识禀赋,其核心或在于助力将其知识产权转化为金融资产,在这过程中,资本市场或将发挥“枢纽作用”,以促进一二级市场联动。

对资本市场的启示

当前国内资本市场的内外两大担忧:海外市场波动的溢出效应、国内流动性是否会出现类似2009年3季度的大幅收紧?

·海外方面,短期来看,海外市场不排除会有“跌出来的风险”,但如果仅仅是估值+流动性的问题,可能没有系统性风险。如前所述,9月以来海外市场的暴跌源自于这一轮上涨对于流动性的依赖程度过高,在在全球资产高估值已严重依赖流动性,而近期流动性宽松已边际放缓的背景下,风吹草动引发市场大波动的概率在明显上升。同时,美股“散户化”,VIX对冲机制失效,进一步放大了美股波动。当前来看,海外美元流动性似乎出现一些恶化迹象,但美国国内流动性尚未出现问题,但如果股市进一步下跌,不排除会有“跌出来的风险”。但本质上,如果这一轮下跌源自于“高估值+流动性宽松边际放缓”,则美联储的背书将避免最终系统性风险的出现。

·国内方面,对于中国自身而言,当前股票市场与2009年因政策转向带来的暴跌至少有三点不同。

所处的长周期完全不同:股市“从被地产分流”到“中枢地位”。在2000~2008年的周期中,中国经济地产+出口双轮驱动,股市对资金的吸引力更大,股市的扩张快于房市。但2009年之后房地产在经济中重要性上升,房市对资金的吸引力上升,股市的资金被分流,股市整体进入一个接近十年的“熊市”。而这一轮周期,政府压制房地产市场、支持股市的态度明确,股市应处于长周期的扩张期,至少政府态度上对地产的态度意味着房市对股市的资金分流效应下降。

政府的意图完全不同:风险累积期VS风险化解期。2008年四万亿形成了过剩产能的问题,这也导致后期政策“急踩刹车”,尤其是2011年之后中国经历了一段“前期刺激政策消化期”。而今年本身是三大攻坚战的收官之年,在前期放松的过程中防止后期出现明显金融风险的上升本身已在政策考虑之中。

政策波幅完全不同:从“大放大收”到“小放小收”。2009年、2016年前两轮周期中国刺激为全球提供了需求,但本轮政策刺激主要来自发达国家,中国经济从中受益。而既然中国前期宏观政策没有大刺激,自然也就谈不上政策的大幅转向。

因此,整体来看,2009年是中国股市面对的接近十年的资金被分流导致的弱周期,叠加政策在2008年“大放”之后“大收”,股市大幅下跌。而当前导致股市资金分流的地产被抑制住之后,我们可能正处于股市中枢上行的长周期,叠加政策“小放”后“小收”,资本市场整体的调整幅度可能也会下降,甚至不排除以宽幅调整代替下跌来化解短期的风险。

风险提示:金融市场波动超预期。