在房地产融资“三条红线”新规引发中国房企打折销售之后不久,以美股、石油、A股等为代表的全球风险资产也相继进入“打折季”,短短三天之内,纳斯达克指数已经下跌10%以上,蒸发了万亿市值。科技龙头股单日跌幅有的超过20%。伴随着全球核心资产美股的下跌,石油、黄金、数字货币也开始进入下跌通道。按照A股跟跌不跟涨的习惯,主板和创业板也在不断的打折。尤其是代表爱国热情和给予摆脱卡脖子技术希望的“中芯国际”已经拦腰斩。

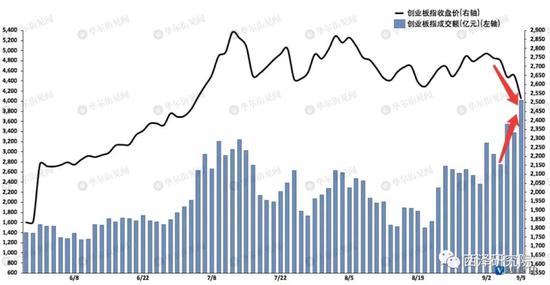

对A股而言,敏感的是,正是创业板刚刚落地注册制不到一个月。在这么短的时间内,市场的价格和动量结构就发生了较大的变化:

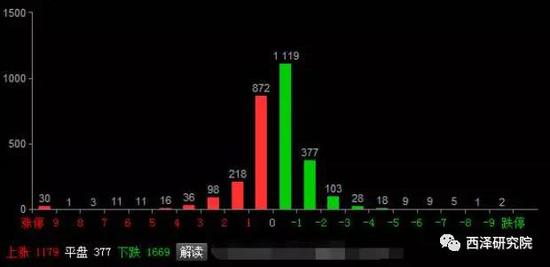

1,个股价格的涨跌幅分布由原来的近似正态结构,即大涨大跌股票数量较少的“锥形”,变成了扭曲度极大的“偏态”分布,即或者大量的个股涨幅超过10%甚至20%,或者是最近大量的个股大跌10%,甚至20%的非常多。

以前大盘下跌时涨跌个股分布一样是这样:

现在的大跌时涨跌个股表现连续几天是这样:

很明显,右边的“厚尾”主要由放宽涨跌幅限制的创业板贡献。

2,交易量结构发生了巨大的变迁。9月8日,创业板盘中成交额历史上首次超过沪市,最终收盘成交量与沪市相当。这说明了中国散户投资者的风险偏好,还是喜欢涨跌幅更大的市场。这种交易结构的变迁,势必引发不同交易所价格的相对变化和新的轮动节奏。

放眼全球金融市场,最近几天如此大的波动,是短暂的震荡还是步入了下跌趋势?尤为担心的是,会不会出现像今年3月份那样的极端波动:股市熔断、油价崩溃、风险避险资产无差别大跌等。更深一层,这些现象背后的估值逻辑,是流动性问题,情绪问题,还是政策和基本面的问题?

我个人的粗浅判断,有下面几个可能的原因:

1,全球风险资产估值之母——美联储的资产负债表的大扩表运动,实际上已经在6月份结束,也就是说在边际上流动性已经很难有增量估值支撑(定价是边际购买者或边际流动性定价,与存量水平短期内关系不大)。剩下两个月的大涨依靠的是基于基础货币(来自美联储扩表)的信用扩张,也就是广义货币的创造。这背后就是杠杆的复苏,以及情绪的继续高涨。

从下图中我们需要明白一个道理:对于风险资产价格来说,美联储资产负债表的水平并不重要,重要的是扩张的速度(边际变化)。我们看到,今年3月份,即使美联储没缩表,在重大疫情的冲击下,美股也出现了塌缩,直到美联储重新无底线的扩表——短短两个月的时间扩表60%+,带动整个美股不仅完全收复失地,有些科技龙头股的涨幅不到三个月也涨了超过60%。

美股价格与美联储资产负债表有极其类似的走势,但后者已经在6月份停止扩表甚至出现些微缩表

但是,很明显,如果美联储的扩表运动一旦停滞,甚至出现些微缩表,那么估值之母就再难以支撑,即使她已经创造了百年新高。但股市需要的流动性是,增量、增量、增量。

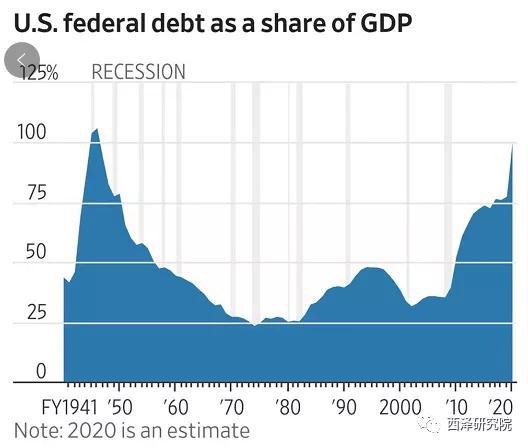

美联邦政府债务占GDP比重已经达到了二战时候的最高水平

2,情绪面上,美国股市大反弹与A股春节过后的“疫情牛”有相似的投资者组成和心理情绪结构。美国治理疫情时期,政府强制停工停产,但同时向每一位公民(包括绿卡)每周发放600-800美元,向符合条件的小微企业提供无偿补贴或无息贷款。那么设想一下,这些直接用直升机撒的钱,会流向哪里?

这涉及到人们的预防性储蓄和理性预期的问题。美国政府发钱的本意是“救急”,保障史无前例的大封锁(great lock-down)时期人们基本的生活。但是根据持久收入假说理论,这些“天上掉下”的随机或非持久收入,并不会快速增加当时的消费,当然大封锁时期很多服务型消费根本没法正常开展。人们会预期到这样的补贴不可能一直有,很快就会面临补贴日期中止,他们的收入又会回到原来的水平,失业的群体恐怕都没有收入。在这种预期下,人们会果断的增加预防性储蓄。在美国,金融市场如此发达,资本市场占主导金融体系里,股票、股票型基金及相关衍生品(比如期权)当然成为最理想的选择。这样就导致美国的投资者结构在疫情期间出现了一个诡异的现象:

散户疯狂开户,个人投资者占比快速攀升,散户交易额从过去的10%快速提升到25%。看来虽然股市有巨大的不同,但天底下散户的心态都是类似的:被封锁在家的无聊时光里,随着大盘起起伏伏上上下下是一个非常理想的kill time的方式。

3,在散户的力量不断扩大的市场里,非理性的心理和情绪更容易出现(羊群效应、踩踏、惊弓之鸟等),对事件和消息的敏感度更高,更容易受“叙事”的影响。在没有确定性的趋势力量出现的情况下,散户们的心态开始发生了微妙的变化。获利盘的了结意愿,震荡太久耐心的消磨,以及美国大选、中印边境冲突等事件,尤其是“孙正义鲸”和巴菲特“抛股买金”的“恐慌叙事”,已经让早如惊弓之鸟的散户多头们失去了信心,并处于怀疑和焦虑的浓厚氛围里。

中国的股民,则正将来自股市大跌的愤怒集中在一个记者身上,谴责他在国家媒体大平台上不正确的、误导式的“叙事”。历史经验上,面对监管机构和国家媒体这样的问责,市场往往会采取一种惨烈的方式“逼宫”,直到反转式的“叙事”和新的政策底出现。这其中资产价格不得不继续打折。

4,还有一种技术上的资产价格涨跌的周期力量。这个周期性力量用交易的语言来说,就是“横久必跌”。为什么会横久必跌呢?这里有着周期论基本的潮汐规律,也有定价理论模型的解释。简单通俗的说:在以资本利得(价格上涨作为收益而非盈利)为支撑的定价体系里,停止上涨是个很危险的事情。也就是在一个趋势投资占主导的定价逻辑里,一旦没了明确的趋势,大概率是要向下的。

进一步的,沿着我研究的债务经济范式,过去几年的资产定价基本遵从“事件脉冲+情绪扩散”的模式,或者是“金融海啸+灾后恢复”的模式。最近的两次事件脉冲,一个负向的,是大疫情,这个在今年3月份以美股和石油的大熔断和负远期价格为代表。被动管理形成的杠杆和投资一致行动结构,放大了向下崩溃的趋势。当时是高风险资产带动避险资产,投机性资产带动优质资产一起跌。为什么这样,因为市场需要流动性,需要美元保证金来支付清算,来平仓补仓,来满足赎回的指令。一个是正向的,是超级大宽松,没有任何底限和规则的货币大宽松。这直接改变了市场的预期,让市场迅速完成了史无前例的V型大反转并继续创历史新高。但现在美国经济毫无起色,大宽松早已停止了增量扩张的步伐,那么市场现在面临的问题是:

在美联储的潮汐规律范围内,重新寻找方向。

5,最后,当然是美联储,最重要的美联储,以及全球央行的货币政策节奏,其实已经到了缺乏“想象力”和最后的“逼空”阶段。在疫情二阶(增速)上基本见底,经济最坏的情况已经被预期,中国经济超预期恢复但缺乏足够的内生“报复性增长”的情况下,投资者的心态正在发生非常微妙,又非常危险的变化,一些有远见的机构投资者可能在提前为此调整策略,这个微妙而又危险的变化就是货币大宽松的噩梦:

通胀,或者滞胀。

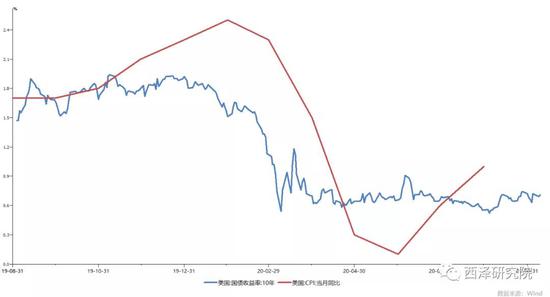

因为历史上史无前例的货币大宽松,已经耗尽了投资者所有的预期空间。我们看到,最近的十年期美债收益率已经发生了微妙的异动。而美联储也早已意识到了这一点,鲍威尔搞出的那个“平均通胀目标制”,虽然表面上看是更容忍通胀进而是更有利于市场的货币宽松。但细品起来,那些符合卢卡斯“理性预期”假说的投资者可能会不寒而栗:

连美联储都开始为更高的通胀留后手的时候,资本市场该如何反应呢?

美国通胀和十年美债收益率都在微妙的同步上升

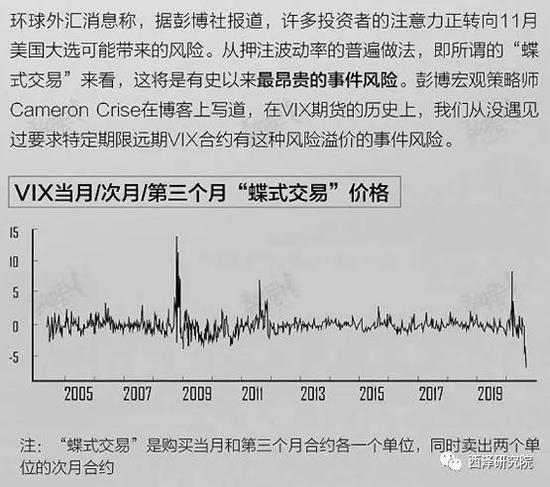

6,今年的美国大选最为扑朔迷离,成为金融市场上最昂贵的事件风险。特朗普家族的出色表现曾经一度让其占据优势,但最近几天的特朗普“水门事件”可能是一个沉重的打击。不过好在,答案很快将会揭晓。

因此下一步的结论是,大类资产(实际上是投资者预期)很可能进入美林时钟的“小型滞胀象限”,在这个象限里,过度的股票泡沫可能将会“打折”,利率债除了在风险极端爆发的时间段内有避险机会外,信用债可能会继续处于黑云压顶的时间。由于当前的通胀并不是生产性的、有利于下游的需求拉动型通胀,因此此时的大宗商品也并不具备充分的上涨动力。总之,风险资产在经历了上半年史诗级别的V型大反弹后,可能会进入一个“打折季”,并在今年余下的时间里走出嵌套“W”的“L”型走势。

当然,这只是一种猜测。除非通胀预期突然发生了变化,又赋予了美联储乃至整个全球央行新的资产负债表大扩张的理由。否则,已经“宽松疲劳”的市场很可能会选择另一个方向。