在债券市场早已打破刚兑的今天,“城投信仰”仍然十分微妙地维持着,谁也不愿意成为城投债券违约第一人。

最近的一例是,吉林市铁路投资开发有限公司发行的“15吉林铁投PPN002”延时兑付,出现技术性违约。

不过没事,有惊无险!

当日夜间,吉林铁投发布公告称,截至晚上22时30分,已完成2015年第二期非公开定向债务融资工具本期债券应付本息的兑付。

“信仰”也不是白维持的,因为“有信仰”的城投债今年以来的行情都十分走俏。

Wind数据显示,今年1-7月份,城投债发行规模约2.60万亿,比去年同期高6253亿元,净融资量已接近去年全年量。

那么,东三省的城投实力究竟如何?是否会打破“城投信仰”?

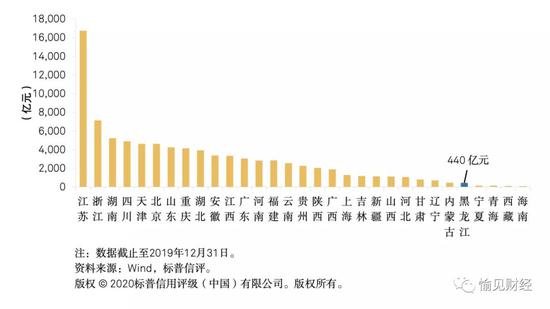

9月14日,标普信评的“近观区域城投”系列报告显示,吉林、辽宁、黑龙江三省的城投债券余额分别是1185亿、715.78亿、440亿元,分别位于全国31省份的第20位、25位和27位。

图表:全国31省份城投债余额比较

吉林:

13家样本企业中等以下水平偏多

标普信评对吉林省内13家城投企业进行案头分析,13家样本城投企业潜在主体信用质量的中位数与全国 1800 余家样本城投企业的中位水平相当。但相比全国,吉林潜在主体信用质量居于中等水平及以上的城投企业比例偏少,居于中等以下水平的城投企业偏多。

综合考虑吉林省各市/州经济环境、预算情况、债务情况、流动性以及财政管理等因素,标普信评认为,吉林省各城市的政府潜在支持能力可能存在一定的差异。其中,长春、松原、吉林、辽源对城投企业的潜在支持能力较强;而通化、延边和白城的政府潜在支持能力相对偏弱。

吉林各市对其城投企业的潜在支持能力的不同主要是由于经济、财政实力,以及债务情况的差异造成的。

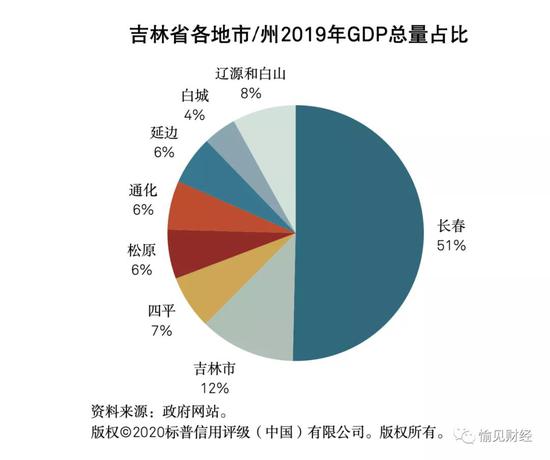

经济方面,省会长春集中了全省的资源和支持力量,在各方面均处于绝对优势地位(例如长春市GDP总量约占吉林全省的51%)。因此该市对城投企业潜在支持能力最强。相比之下,吉林省内其他市/州的整体发展水平与长春相比具有较大的差距,所以这些城市的潜在支持能力不仅弱于长春,相较其他一些省份的地级市也只处于中等或偏下的水平。

财政和债务方面,长春拥有较大规模的财政收入和较好的财政平衡能力,与此同时债务负担处于中等水平。吉林市财政收入规模尚可,财政平衡能力一般,但债务负担较重。延边、白城和松原的财政平衡能力处于较弱水平,但债务负担相对较低。

由于长春市政府的潜在支持能力明显好于省内其他城市,长春城投企业的潜在主体信用质量差异明显,且多数位于省内中位数及以上水平。通化和延边的政府潜在支持能力相对较弱,所以其城投企业的潜在主体信用质量低于全省中位数。

辽宁:

沈阳、大连城投整体较强

标普信评选取的辽宁省51家样本城投企业潜在主体信用质量中位数,略低于全国样本城投企业的中位数。这主要是两方面原因:第一,辽宁省内除沈阳、大连和鞍山对辖内城投企业的潜在支持能力较强外,其他地级市对城投企业的潜在支持能力均偏弱;第二,区县级及园区类城投在样本中占比较高,这类城投企业对当地政府的重要性一般达不到极高水平,也导致这些城投企业的潜在主体信用质量受到限制。

辽宁省各市经济和财政实力,以及债务情况的差异造成了潜在支持能力的不同。从经济发展和债务率的比较来看,大连和沈阳分别作为计划单列市和省会城市,经济总量在省内遥遥领先。大连依托港口优势大力发展沿海经济,但其债务率处于省内偏高水平,主要是因为近年来基础设施建设和公益性项目等方面的投入导致大连市政府和辖内城投债务规模较大。而沈阳作为辽宁省经济、政治和文化中心,装备制造业等产业发展较快,债务率处于可控范围。朝阳、阜新、铁岭等市经济总量偏低,但债务负担尚可;而鞍山、营口和盘锦的债务率较高,主要是政府债务偏高所致,其中盘锦和鞍山城投债务规模亦较大,而营口城投债务相对较小。

从各市的财政能力角度分析,沈阳和大连近三年年均一般公共预算收入规模在700亿元左右,远高于省内其他地级市,同时一般公共预算平衡率均为省内最优水平。除沈阳和大连外,辽宁省其他地级市的年均一般公共预算收入均未超过200亿元。盘锦、营口和鞍山等市的财政自给能力处于省内第二梯队,阜新、朝阳和铁岭等市的一般公共预算收入规模及财政自给能力均位于省内较弱水平。后面这几个地级市经济规模较小,社会保障、教育和农林水等方面支出规模较高,财政收支平衡的实现主要依赖上级补助收入。

综合以上分析,标普信评认为,沈阳和大连下辖城投企业的潜在主体信用质量整体较高,而这主要是受益于当地政府很强的潜在支持能力。营口和葫芦岛对下辖城投的潜在支持能力相近,但由于城投企业潜在重要性的差异,这两个地级市下辖城投企业潜在主体信用质量分布不同。盘锦、铁岭等地级市所辖城投企业潜在主体信用质量偏低,主要是因为这些地级市对城投企业的潜在支持能力偏弱。

黑龙江:

哈尔滨城投潜在主体信用质量相对较好

标普信评对黑龙江省12个地级市的18个城投企业进行了案头分析,样本城投企业潜在主体信用质量中位数略低于全国样本城投企业中位数。这主要是由于,黑龙江省除哈尔滨、大庆对城投企业潜在支持能力相对较强外,其他城市对城投企业的潜在支持能力偏弱。

潜在支持能力的差异缘于各地经济发展水平、财政实力以及债务情况等多方面的差异。

经济方面,哈尔滨和大庆两城市经济发展在全省内处于相对较好水平,其中哈尔滨2019年GDP约5200亿元,约占全省的38.5%,其中主导产业食品工业、医药工业、装备制造业分别增长8.9%、1.9%、2.0%。大庆则作为传统的老工业基地,在资源禀赋上具备一定的优势。其他城市经济发展则在省内相对偏弱。债务方面,哈尔滨、双鸭山和牡丹江在全省范围内属于债务负担相对较重的城市。哈尔滨债务负担较高主要是由于该地区固定资产投资较大,其债务结构以政府性债务为主。牡丹江和双鸭山债务率较高则是由于财政总收入规模偏小。伊春、黑河、绥化等地债务规模较小,且上级转移支付补助相对较多,所以债务负担相对较轻。

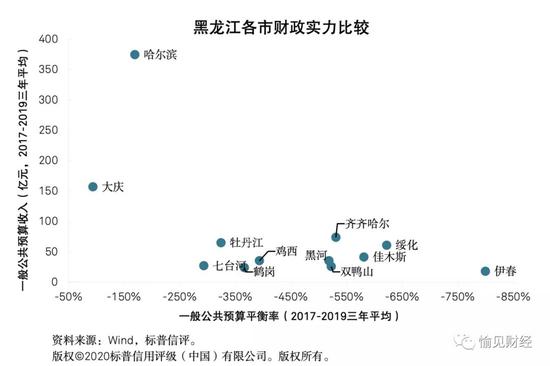

财政方面,黑龙江各市的财政实力呈现明显的两极分化态势。哈尔滨、大庆的财政实力相对较好,体现在一般公共预算收入规模相对较高,且一般公共预算平衡率相对较好。其他各市由于经济基础薄 弱,财政实力偏弱,一般公共预算收入均低于100亿,且上级转移支付在财政总收入中的占比较高。

黑龙江各市的城投数量较少,并且一般由一至两家市级城投承担本市的基础设施投融资职能。鉴于这些城投的业务属性和不可替代性,它们对当地政府的重要性较高。哈尔滨和牡丹江的城投数量相对较多,其头部城投企业行政层级较高、资产规模较大,它们对当地政府的重要性通常高于同地区其他城投。

城投债券维持刚兑都有哪些“神操作”?

在银行贷款无法持续、债券发行难度加大的情况下,一直面临到期的城投债为了维持“刚兑”,都有哪些“神操作”?业内人士总结了以下几点:

1、非标机构融资:此前大量资金通过信托、租赁等渠道流入了地方融资平台,尽管目前这一渠道已经受到严格监管,但地方融资平台仍是信托、租赁最爱扎堆的地方。

2、结构化发债:发行人在债券发行困难的情况下,通过资管产品的分级安排、回购功能来放大杠杆,实现超额融资。

3、地方金交所融资:此前一些资质较弱的城投企业经常借道地方金交所融资,这类产品通常被称为定向融资计划,经常被包装成高收益私募债品种,并将产品产品拆分成多个期限产品,满足“投资者不超过200人”的要求。不过,近期监管发文整治地方金交所,限制地方金交所一地一家、不能跨省、不能向个人募集等,可能会断绝某些城投平台的融资来源。

4、找其他城投平台拆借:同一个地方如果有多家城投平台,由于各家平台的债务并非同步到期,因此可以在不同平台之间实现一定的资金周转。

5、找地方医院、地方学校拆借:主要表现为城投类租赁ABS,这是租赁ABS中占比最高的资产种类,表现形式主要为公立医院、公立学校、城市建设公司、供电供水公司等承租人,但这类资产的变现能力通常比较差。