摘要

1、下游:商品房销售环比减少,乘用车涨幅收窄,票房回落。本周30大中城市商品房成交面积环比减少,同比仍小幅正增长,商品房销售进入9月以来同比增速持续回落。土地成交面积环比降幅收窄。乘用车零售、批发同比涨幅收窄,车市仍然低迷。本周全国票房回落,票房整体水平仍然较低。

2、中游:粗钢日产量环比降幅收窄,焦炉生产率小幅回升。8月下旬,粗钢产量环比降幅收窄。本周焦炉生产率小幅回升,大中小型焦化厂开工率分化仍存。本周全国水泥价格环比上升,往前看,全国降雨仍多,水泥需求仍然偏弱,水泥价格仍有下行压力。化工品价格上升,但主要化工产品(涤纶POY、聚酯切片、PTA)价格均较上周回落。

3、上游:国际油价续跌,动力煤价格转涨,有色价格多数下跌。本周国际原油价格再度跌破40美元/桶,为6月以来首次,或与沙特阿美下调对亚洲的出口油价以及美国的夏季驾车季节已经结束有关。往前看,在欧美二次疫情交错冲击下,各国经济复苏放缓,原油需求将持续低迷,而原油供给则相对充裕,尤其是美国近期原油库存再度上升;加之,国际局势日益复杂,未来原油价格仍有下行压力。本周煤炭价格转涨与东北地区开启冬储模式以及安全检查、煤管票限制有关,此外港口库存下降较快、补库缓慢也有一定影响。往前看,受疫情冲击影响,下游需求恢复缓慢,煤炭价格仍有下行压力。本周有色金属价格多数下跌,库存则涨跌不一。

4、物价:农产品(行情000061,诊股)价格延续上升,钢材价格已现回落,煤炭价格继续承压。本周农产品价格指数延续上升,天气转凉有利于蔬菜的生产和储运,蔬菜价格近期有所回落;猪肉价格小幅下降,供给端虽然有所缓解,但养殖成本较高以及需求也在恢复,预计价格回落速度或较慢;近期水果价格低位回升。非食品价格涨跌不一,义乌小商品和永康五金价格环比下降,中关村(行情000931,诊股)电子产品和机电产品价格上涨。工业品中,钢材价格近期已经在下降,煤炭价格仍然偏弱,随着气温下降,用电耗煤需求趋于回落,煤价或继续承压。

5、流动性:公开市场净投放,资金面压力边际缓解。本周央行开展逆回购操作共6200亿元,逆回购到期共3900亿元,本周公开市场实现净投放2300亿元。资金面压力边际缓解,货币市场利率有所下行。

1

本周实体经济回顾

1.1下游:商品房销售同比环比减少,乘用车同比涨幅收窄,票房回落

地产:30大中城市商品房成交面积环比减少。本周(9月7日-9月11日)30大中城市商品房成交面积均值较上周减少11.5%,较去年同期增加3.2%。

土地成交面积环比降幅收窄。上周(9月6日当周)100大中城市土地成交面积环比增加3.5%,同比减少27.9%。上周成交土地溢价率较前一周下降5.2个百分点。

汽车:乘用车零售、批发同比涨幅收窄,车市仍较低迷。上周(9月6日当周)乘用车日均零售达到3.0万台,同比增加6%;乘用车日均批发达到3.7万台,同比增加3%。乘用车零售、批发同比增幅收窄,车市仍然较为低迷。

电影票房:票房回落,电影市场整体水平仍低。本周(9月7日-9月10日)全国票房与上周相比减少了51.6%,而与去年同期相比减少了29.5%。全国票房在经历了8月下半旬的快速恢复后,9月有所回落,整体水平仍然较低。

1.2中游:粗钢日产量环比降幅收窄,焦炉生产率小幅回升

钢铁:粗钢日均产量环比降幅收窄。8月下旬(8月31日当旬),粗钢日均产量较中旬旬下降0.12%,同比则上升4.97%。国内疫情得到良好控制条件下,粗钢产量已经恢复至正常水平。

炼焦煤:焦炉生产率小幅回升。本周(9月11日当周),国内独立焦化厂(100家)焦炉生产率为82.0%,环比提升1%,与去年同期相比则回升4.2个百分点。分产能规模来看,大型焦化厂开工率较上周提升1.1个百分点至88.0%;中型焦化厂开工率较上周提升1.1个百分点至75.7%;而小型焦化厂开工率则较上周没有变化,仍为62.2%。长期来看大中小型焦化厂开工率仍会延续分化。

水泥:全国水泥价格环比上升。本周(9月7日-9月10日)水泥价格较上周上升0.6%。水泥价格较去年同期则下滑3.5%。从各地区来看,中原和长江地区水泥价格则有所回升,其他地区价格变化不大。往前看,全国雨水仍然较多,水泥需求仍偏弱,水泥价格仍有下行压力。

化工:化工品价格小幅上升。本周(9月7日-9月10日)化工品价格较上周上升1.5%。从主要化工品品种来看,涤纶POY价格、聚酯切片价格和PTA价格分别较上周回落2.2%、0.7%和1.1%。不过,聚酯切片和涤纶POY库存天数仍在15.46天和30天的高位水平。油价上升或对化工品价格有短期带动,但需求偏弱的背景下,化工品价格仍有下行压力。

1.3上游:国际油价续跌,动力煤价格转涨,有色价格多数下跌

原油:国际油价续跌。本周(9月7日-9月10日)OPEC一揽子原油现价、Dtd原油现价和WTI原油现价分别环比下跌9.6%、7.1%和9.1%;同比跌幅扩大为34.3%、32.7%和36.9%。9月以来,OPEC、Dtd和WTI原油现货价环比分别下跌5.5%、8.3%和5.0%;同比跌幅则分别为29.7%、33.1%和29.5%。本周国际原油价格再度跌破40美元/桶,为6月以来首次,或与沙特阿美下调对亚洲的出口油价以及美国的夏季驾车季节已经结束有关。

往前看,在欧美二次疫情交错冲击下,各国经济复苏放缓,原油需求将持续低迷,而原油供给则相对充裕,尤其是美国近期原油库存再度上升;加之,国际局势日益复杂,未来原油价格仍有下行压力。

煤炭:秦皇岛动力煤价格转涨。本周(9月7日-9月11日)秦皇岛动力煤当周均价环比上涨1.8%,同比跌幅收窄为2.7%。库存方面,4大港口煤炭库存环比跌幅扩大为5.2%,同比跌幅也扩大为20.6%。9月以来,动力煤价格环比下跌0.5%,较去年同期则下跌3.1%。

煤炭价格的上涨与东北地区开启冬储模式以及安全检查、煤管票限制有关,此外港口库存下降较快、补库缓慢也有一定影响。往前看,受疫情冲击影响,下游需求恢复缓慢,煤炭价格仍有下行压力。

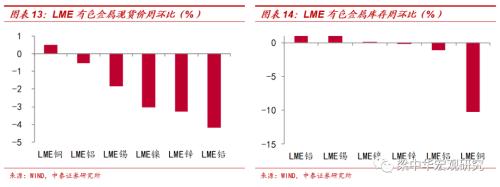

有色:LME金属价格多数下跌,库存则涨跌不一。9月11日当周,有色金属现货价多数下降,在我们观察的LME六大类金属中,LME铜价环比上涨0.5%,涨幅最大;LME铅价环比下跌4.2%,跌幅最大。从库存来看,9月11日当周,LME铅总库存环比上涨6.2%,涨幅最大;LME铜总库存环比下跌8.4%,跌幅最大。

9月以来,LME镍价环比均上涨7.6%,涨幅最大;LME锡价上涨1.6%,涨幅最小。LME锡库存环比上涨34.7%,涨幅最大;LME铜库存下跌33.6%,跌幅最大。

2

本周物价与流动性回顾

2.1物价:农产品价格延续上升,钢材价格已现回落,煤炭价格继续承压

食品:本周农产品价格指数延续上升,蔬菜价格有所回落,水果价格低位回升,猪肉价格小幅下降。本周(截至9月11日),农产品和菜篮子产品批发价格指数环比涨幅分别为0.4%和0.5%,本月以来分别上涨了3.6%和4.2%。天气转凉,蔬菜生产和储运成本下降,上市量逐渐增多,本周28种重点监测蔬菜批发价环比回落1.7%。水果价格环比回升1.9%,但需求偏弱的影响下,价格或继续承压。猪肉批发价较上周延续回落0.2%,生猪供给逐渐恢复,猪肉价格或逐渐下行;但短期来看供给仍偏紧,再考虑到养殖成本较高以及需求端也在逐渐恢复,价格回落速度或相对偏慢。

非食品:非食品商品价格涨跌不一。本周义乌小商品和永康五金价格指数环比分别回落0.42%和0.14%;中关村电子产品和机电产品环比分别上升0.1%和0.12%;柯桥纺织价格指数基本走平。

工业品:钢材价格已有回落迹象,煤炭价格仍然偏弱。本周(截至9月11日),兰格钢铁钢价指数环比仅上涨0.03%,且近期已经在小幅回落;而Myspic综合钢价指数环比回落了0.21%,9月以来两者环比涨幅分别为1.3%和1.2%。煤炭价格仍然偏弱,本周秦皇岛港山西优混(Q5500K)平仓价环比下降0.04%,但动力煤近期小幅反弹,或源于鄂尔多斯(行情600295,诊股)煤管票管控和大秦线事故影响下,采购需求有所回升。不过随着天气转凉,用电耗煤需求会趋于下降,煤炭价格或继续承压。

2.2流动性:公开市场净投放,资金面压力边际缓解

本周公开市场净投放2300亿元。本周(9月7日-9月11日),央行开展逆回购操作共6200亿元,逆回购到期3900亿元,公开市场净投放2300亿元。

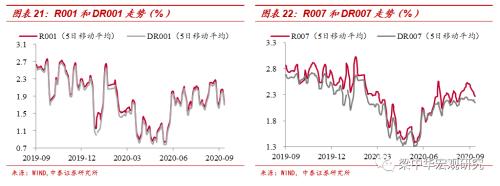

资金面压力边际缓解,货币市场利率有所下行。本周(9月7日-9月11日),R001和DR001利率环比分别下降28.2和25.0个BP,R007和DR007利率环比分下降13.1个和6.2个BP。跨月后资金面压力边际缓解,加上央行连续逆回购操作投放资金,货币市场利率有所下行。

风险提示:疫情影响,经济下行,政策变动。