主要观点

一、LIBOR到底是什么?为何被淘汰?

LIBOR,即伦敦银行同业拆借利率,由英国银行业协会(BBA)选定的一批银行,在规定的时间报价的平均利率。其报价范围具有相当的多样性,目前涵盖5个币种、7种借款期限,均为无抵押借贷利率。LIBOR是全球短期利率的主要基准,既是各类金融衍生品的结算基础,还被用于各种零售产品定价,被视作衡量银行体系健康状况的晴雨表。

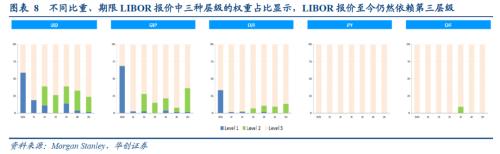

当前LIBOR通过瀑布法报价,第一层级基于真实交易报价,第二层级基于交易衍生数据报价,第三层级基于专家判断报价。但从当下的报价结构看,LIBOR报价显著依赖第三层级,真实性有限。

LIBOR的报价问题在金融危机后开始凸显。2008年秋季,3个月LIBOR明显偏离其他类似短期利率。这背后的直接原因在于一些银行为了掩饰自身的资金危机,不愿意报出更高的拆放利率。英国金融行为监管局(FCA)在调查报告中指出了LIBOR的三大问题——1、银行间拆借需求急剧下滑,LIBOR的标的市场规模逐渐缩小;2、LIBOR是基于报价行的报价产生,而非真实交易;3、LIBOR的操纵问题。

二、LIBOR的替代选择:SOFR

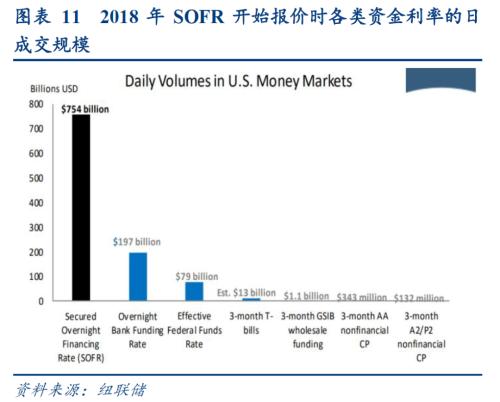

为了弥补LIBOR的缺陷,美联储成立ARRC寻找替代利率,并提出替代利率必须具备的三个特征:1、要基于日交易量大、流动性高的、更活跃和稳健的市场,2、须是无风险或近似无风险;3、是不能对美国货币政策造成限制。

按照这一要求,ARRC在下列备选中(隔夜无抵押贷款利率、一般抵押贷款利率、政策利率、国债利率、定期隔夜指数掉期(OIS)利率、定期无抵押贷款利率)选择了担保隔夜融资利率SOFR。

SOFR是基于国债抵押回购市场的隔夜利率,其弥补了LIBOR的核心问题。第一,SOFR不是通过报价,而是通过成交价计算,这增加了操纵的难度;第二,回购是货币市场成交量最大的品种,每日超过1万亿美元的交易量保证SOFR能最大程度地反映资金市场利率水平。

三、转换之路开启:道阻且长

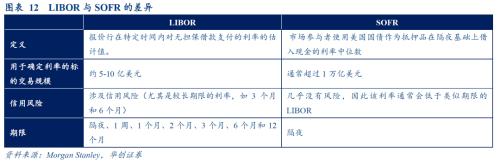

但SOFR和LIBOR还有两大不同构成了基准利率转换的难点,一则,美元LIBOR的期限包含从隔夜到一年的7种类型,而SOFR仅有隔夜这一种期限。二则,LIBOR表示的是无担保借款的利率,因此存在信用风险,而SOFR表示的是有担保借款的利率,因此信用风险较小。两者间的利差需要给未来转换基准利率的合约一个标准。于是,解决难点就分成了两个步骤,即期限调整与利差确定。

就期货合约转换方案,首先以后置复利法计算各期限利率,即在相应IBOR期限结束前对相应期限内的每日SOFR进行复利计算。其次以5年历史中值法确认利差,即以后备方案触发前5年的IBOR与期限调整后无风险利率的利差的历史均值或中值进行利差调整。

就现货合约转换方案,后备利率方面,第一顺位选择是按照由ARRC确认的SOFR 前瞻性利率曲线来确认后备利率。但当下前瞻性利率曲线还没有搭建成功,因为前瞻法的前提需要有充分流动性的衍生品市场来提供报价。第二顺位选择是按照后置复利法计算后备利率。利差调整方面,第一选择是官方ARRC推荐的利差调整方案,第二选择使用ISDA明确的利差,最后以发行人指定的利差作为兜底。

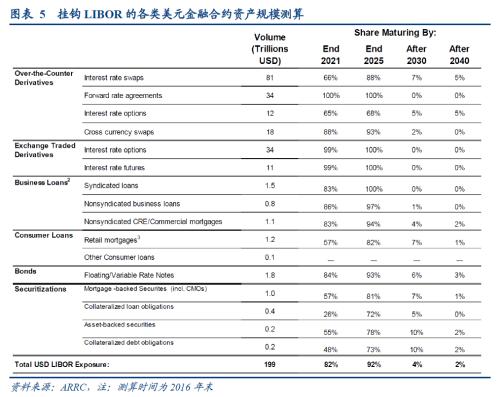

目前与SOFR挂钩金融产品规模发展迅速,整体已经达到3万亿美元,但对比LIBOR背后约150万亿美元的金融资产仍然是小巫见大巫。值得关注的是,在FCA停止推动LIBOR报价的那一刻,金融衍生品后备合约的触发将会减少约95%的LIBOR风险敞口。

风险提示:LIBOR挂钩合约新增超预期

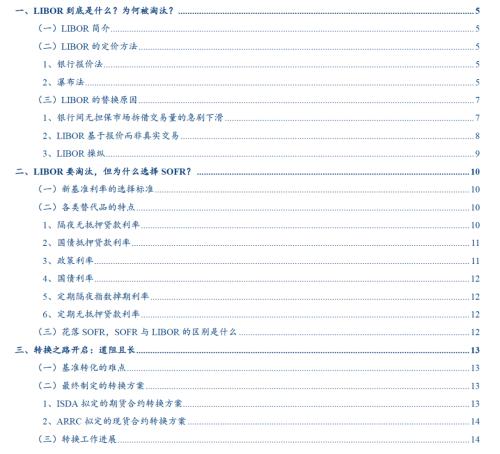

报告目录

报告正文

一

LIBOR到底是什么?为何被淘汰?

(一)LIBOR简介

LIBOR全称London InterBank Offered Rate ,即伦敦银行同业拆借利率 ,由英国银行业协会BBA选定的一批银行, 在规定的时间报价的平均利率。LIBOR 的起源要回溯到20世纪80年代,彼时利用期货合约来对冲 利率风险的交易大大增加,因此需要一个可靠的基准利率来对合约进行结算。为此,1986年,英国银行家协会 (British Banker's Association, BBA) 正式推出 LIBOR。

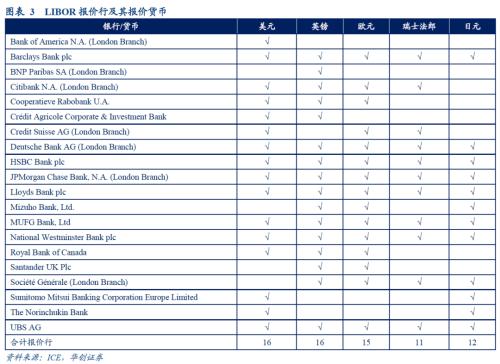

LIBOR的报价范围具有相当的多样性,目前涵盖5个币种、7种借款期限,均为无抵押借贷利率。在最初,LIBOR只针对三种货币,即美元、英镑以及日元,而在2000年引入欧元之前,LIBOR增长到了总共16种货币,期限的数量也从12个增长到了15个。截至2013年7月,LIBOR的报价体系已覆盖了10类货币以及15类期限。然而,随着LIBOR自身的缺点不断显现以及被操纵的事实被曝光,在2014年2月,LIBOR的管理机构由BBA转交至洲际交易所(Intercontinental Exchange)旗下的ICE BenchmarkAdministration Limited(IBA)手中,LIBOR报价的覆盖范围也缩减到了5种货币和7种期限。

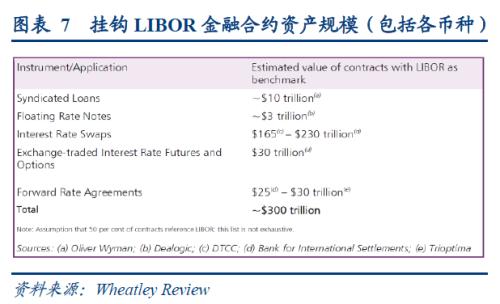

LIBOR是全球短期利率的主要基准,既是各类金融衍生品的结算基础,如被写入国际掉期和衍生工具协会(ISDA)的标准条款,还被用于各种零售产品,是各类浮动利率贷款定价的标准,例如抵押和学生贷款。也因为其广泛的应用,LIBOR被视作衡量银行体系健康状况的晴雨表。

(二)LIBOR的定价方法

1、银行报价法

在BBA管理下,LIBOR的报价来源于各报价行自己的报价结果。在每天伦敦时间的11点前,BBA会向LIBOR的报价行询问以下问题:“在将近上午11点时,如果你需要一个市场合理数量的资金,你可接受的利率水平为多少?”。财经新闻机构汤姆森路透社代表BBA收集各行所报利率,剔除最高和最低的四个报价,取其余数值的平均值作为LIBOR报价。这种报价法就导致LIBOR更多的是基于专家预判而非实际交易,特别是那些无担保隔夜拆借市场交易量很小的币种。

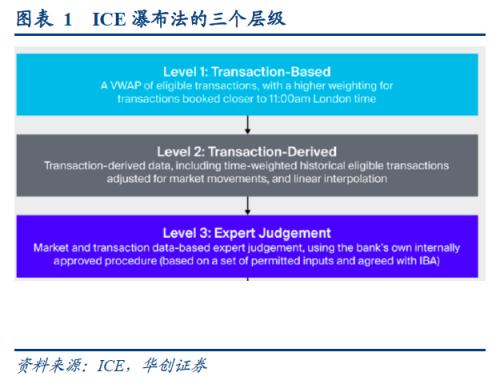

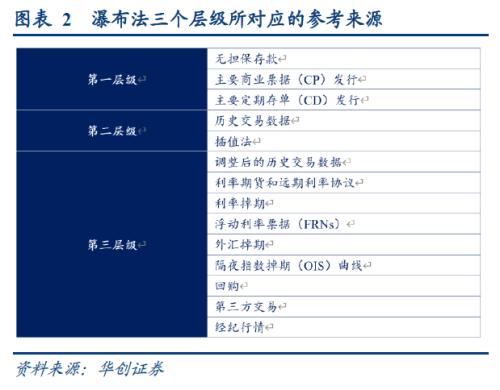

2、瀑布法

ICE接手LIBOR后,创立了瀑布法(Waterfall Methodology)。这种方法强调基于实际交易而非专家预判来对利率进行报价。瀑布法分为三个层级:

第一层级基于交易报价:即对合格交易求取加权平均数,即自上次提交以来,无担保存款和商业票据和存款证的主要发行的交易量加权平均价格(VWAP),对于接近伦敦时间11:00的交易会采用更高的权重。合格的交易对手是无抵押资金的提供者,包括:银行、中央银行、政府实体、多边开发国家、非银行金融机构、主权财富基金、超国家(supranational)以及公司作为银行融资交易的交易对手。

第二层级基于交易衍生数据报价:交易衍生数据,包括根据市场变动和线性插值调整的历史加权合格交易。

第三层级基于专家判断报价:当前两个层级无法提供参考时起作用。专家判断应基于市场和交易数据,使用银行内部批准的程序来报价。

具体如何报价?当前共有20家报价行对5类币种进行LIBOR报价,每种货币的报价行数有11家到16家不等。每天这20家报价行会采用瀑布法对各币种各期限的利率进行报价后提交给ICE,随后ICE会将1/4最高报价和1/4最低报价进行舍弃。对剩余的报价进行算术平均来作为该币种该期限的LIBOR报价。例如美元LIBOR的报价行有16家,那么每天当ICE收集到这16家报价行的不同期限的报价后,舍弃掉最高的4个报价和最低的4个报价,对剩余的8家报价求取算术平均值,即是当日该期限的美元LIBOR报价。

(三)LIBOR的替换原因

在金融危机之前,人们一直认为LIBOR具有相当合理的准确性,因为其在大部分时间内均可用来密切监测与实际无抵押银行资金利率有关的类似利率基准,比如针对商业本票的利率。但问题在金融危机后开始凸显。2008年秋季,3个月LIBOR明显偏离两大公开发布的类似短期利率(纽约资金利率、欧洲美元存款利率)。这背后的直接原因在于一些银行为了掩饰自身在危机中的资金困难,不愿意报出更高的拆放利率。随后在利率改革的工作中,英国金融行为监管局(FCA)首席执行官Martin Wheatley发布了的调查报告中支出了LIBOR的三大问题——

其一是银行间拆借需求急剧下滑,LIBOR的标的市场规模逐渐缩小;其二是LIBOR是基于报价行的报价产生,而非真实交易;其三是LIBOR操纵问题。

1、银行间无担保市场拆借交易量的急剧下滑

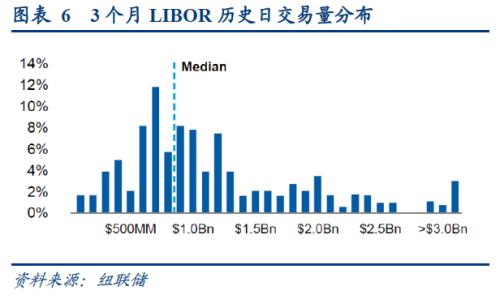

出于对交易对手银行信用风险概率增高的担忧,不少银行更倾向于通过回购等方式进行资金拆借而非拆借无担保资金。根据纽联储2019年的报告,3个月期LIBOR日拆借量大的历史中位数大致为10亿美元,替代参考利率委员会(Alternative Reference Rates Committee,ARRC)则估算每日主要银行的3个月LIBOR成交量仅在5亿美元左右。

对比LIBOR报价基础薄弱的交易量,LIBOR本身却支撑着接近200万亿美元的金融合约,这种不平衡增强了市场的不稳定性。与美元LIBOR挂钩的200万亿美元元金融产品中,包括3.4万亿美元的商业贷款、1.8万亿美元的浮息票据和债券、1.8万亿美元的证券化产品以及1.3万亿美元的消费者贷款。其余95%的名义价值都是衍生品合约。

无担保市场拆借交易量急剧下滑的背后,一是2008年金融危机之后,金融监管趋严。巴塞尔银行监管委员会处于加强同业市场监管的目的,引入了流动性覆盖率(LCR)和净稳定资金比率(NSFR)等指标,担保性资金流出对LCR的影响小于无担保资金融出。二是在宽松的流动性环境下同业资金拆借需求降低。全球主要央行都开始实施量化宽松政策,银行体系内的超额储备金相对充足。且交易对手银行的信用风险概率的增加也让银行更加倾向于通过回购等方式拆借资金。

2、LIBOR基于报价而非真实交易

由于无担保伦敦同业拆借市场的低交易量,大多数报价行所提供的LIBOR最终只能是基于专家判断而非真实交易。即使ICE在接手LIBOR后创立了瀑布法来对利率报价进行约束,但LIBOR报价至今仍然显著依赖第三层级。以2020年8月17日至2020年8月21日期间,LIBOR报价中的三种层级权重来看,除美元、英镑和欧元的隔夜期限外,只有不到20%是基于第一层级来报价的。尤其是日元,几乎所有的报价都依赖于第三层级。

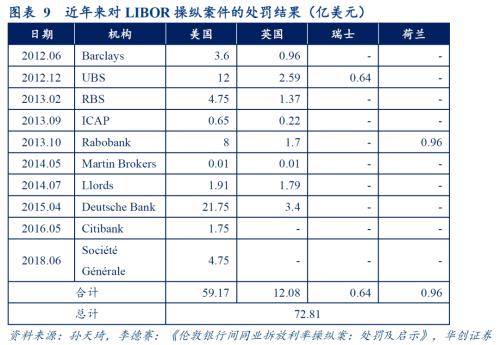

3、LIBOR操纵

2008年4月,《华尔街日报》发表了一篇报告,认为某些银行故意压低了LIBOR的报价。随后美国商品期货交易委员会(Commodity Futures TradingCommission, CFTC),和英国金融行为监管局(Financial Conduct Authority, FCA)对LIBOR定价流程开展调查,发现其中存在出于两种动机的人为操纵行为。

一是人为在金融危机期间为维持流动性声誉而虚报低价。在被调查的1700万份文档、邮件记录中,有970000份涉及LIBOR,其中74份被发现与虚报低价行为相关。一些银行故意显著压低LIBOR报价,这是由于各银行提交的LIBOR报价反映了其在银行间市场无担保借贷的成本,若其LIBOR报价过高,可能引起市场和媒体对其流动性风险产生担忧。

二是交易员利益驱动的操纵行为。在进一步调查中,CFTC和FCA要求相关银行对LIBOR报价过程中的所有邮件及其他通讯记录进行全面分析,发现了交易员利益驱动操纵LIBOR定价的证据。一些银行在提交LIBOR报价时考虑了自身或其他银行的交易头寸,这导致了报价具有不真实性,影响了LIBOR的定价。在金融服务管理局(Financial ServicesAuthority FSA)在2012年对巴克莱银行操纵LIBOR的最终报告中,表明在2005年1月至2008年7月期间,巴克莱银行提交美元LIBOR和EURIBOR报价时多次考虑了其利率衍生品交易商的要求。从2007年年中开始,市场的流动性状况发生了巨大的改变,为此,巴克莱银行内部高层担心媒体会因巴克莱所提交的报价而对其产生负面看法,因此高管们决定在2007年末和2008年初压低LIBOR报价以避免负面新闻缠身。最终,巴克莱银行被FSA处以5950万英镑的罚款。

二

LIBOR要淘汰,但为什么选择SOFR?

(一)新基准利率的选择标准

根据FSB授权下OSSG的建议,美联储在2014年11月17日成立了替代参考利率委员会(Alternative Reference Rates Committee,ARRC),其主要工作内容包括寻找合适的美元LIBOR替代利率、设计稳健的交易规则、制定替换步骤。ARRC的成员包括来自美联储、财政部、15家全球大型利率衍生品做市商以及几家大型中央结算机构的代表。美联储在成立ARRC之初就要求新的替代利率具备三个特征,一是基于日交易量大、流动性高的、更活跃和稳健的市场,二是无风险或近似无风险;三是不能对美国货币政策造成限制。

根据美联储所要求的这三项特征,ARRC自身也订立了参考利率的标准:

1)基准性(Benchmark Quality),即保证利率的完整性和连贯性,可根据以下指标对标的市场进行评估:流动性、交易量、流动不足时的弹性、监管方式改变时的弹性、货币政策变化对基准产生制约或不利影响的可能性。

2)方法性(Methodological Quality),即基准指标满足IOSCO稳健性原则的程度。可根据以下指标对基准利率进行评估:数据标准性、数据透明性、历史数据可用性。

3)问责制(Accountability),即保留遵守IOSCO准则的过程证据。

4)治理结构(Governance),即治理结构有助于促进基准的完整性。

5)可执行性(Ease of Implementation),即评估利率转换的难易程度。包括:与对冲或交易相关的预期需求、标的利率存在或者可能存在期限结构。

(二)各类替代品的特点

根据这些标准,ARRC考虑了以下几种备选替代利率方案,包括:隔夜无抵押贷款利率、一般抵押贷款利率、政策利率、国债利率、定期隔夜指数掉期(OIS)利率、定期无抵押贷款利率。

1、隔夜无抵押贷款利率

第一种选择,隔夜无抵押贷款利率(Overnight unsecured lendingrates),如联邦基金利率(Effective Federal FundsRate EFFR)或银行隔夜贷款利率(Overnight Bank Funding Rate OBFR)。

由于OBFR拥有更大的交易规模、更多样化的交易对手以及不属于联邦公开市场委员会当前目标利率,因此相比于EFFR,ARRC更偏好OBFR。

EFFR是联邦基金市场隔夜交易量的加权中位数对应价格,而OBFR是隔夜联邦基金、欧洲美元、以及FR 2420 D报告的“选定存款”(selected deposits)的交易量的加权中位数。两种利率的数据均基于美国150多家银行活跃的日交易数据,该数据通过美联储FR 2420数据收集向美联储报告,比隔夜美元LIBOR所代表的数据更为全面。从市场规模上来说,OBFR每日拥有大约3000亿美元的交易量,而EFFR每日交易规模仅700多亿美元。且OBFR的交易对手也比EFFR更具有多样性。同时,因为OBFR不属于联邦公开市场委员会(FOMC)当前的目标利率(而EFFR属于),所以货币政策框架的改变对其造成的影响较小。因此相对于EFFR,OBFR更稳定,ARRC更倾向于OBFR。

2、国债抵押贷款利率

ARRC所考虑的第二个选择,是基于国债抵押回购市场的隔夜利率,即SOFR。之所以将该利率作为参考利率的原因在于:1、该市场的交易量非常多。2、市场稳定。3、与广泛的金融市场参与者的资金来源有着相关性。

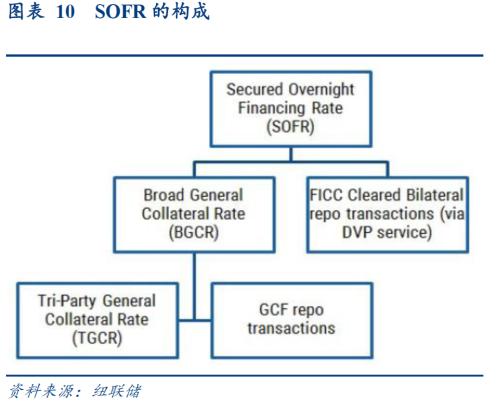

这里我们简单介绍一下美国回购市场:美国回购市场分为双边回购和三方回购市场。三方回购市场分为传统三方回购(Tri-party Repo)和一般担保品回购市场(GCF Repo)。Tri-party Repo为一般抵押品而非特定证券融资,该市场典型的融入方是一级交易商,最典型的融出方是货币市场基金和证券借出方(securities lenders),交易都在纽约梅隆银行结算。GCF Repo则是由美国固定收益清算公司负责托管和清算,交易双方必须是FICC下属会员,因此主要是做市商之间的市场。正逆回购双方是通过中间经纪人以匿名形式成交,中间经纪人再将交易细节交由固定收益清算公司完成交易。双边回购市场均为一对一直接交易,但按清算不同,分为通过FICC-DVP服务清算的双边回购,和非DVP服务清算的双边回购,前者与GCF Repo类似,但不同于GCF以匿名形式成交,DVP回购可以是双边直接确认交易。在这部分市场中,现金提供者往往是资产管理公司或证券交易商等专业投资者,而现金借款人则包括主要经纪客户。

基于上述不同的回购市场,纽联储与美国金融研究办公室设立并公布三大回购利率:TGCR、BGCR、SOFR。①TGCR(Tri-Party GeneralCollateral Rate),衡量传统三方回购市场中以国债为抵押品的隔夜回购利率,在三个回购利率中覆盖的范围最窄;②BGCR(Broad General CollateralRate),在TGCR的基础上进一步纳入GCF Repo市场中国债为担保品的回购利率;③SOFR(Secured Overnight FinancingRate),自BGCR的基础上进一步纳入双边回购市场中通过DVP服务清算的,以国债为抵押品的回购利率,涵盖的范围最广,也相对不易受到回购市场结构变化的影响。(注:三大利率的统计中均排除了以美联储为对手方的交易)

值得一提的是,SOFR的构成,是ARRC提出以国债抵押回购市场为找寻一个基准利率在前,美联储具体设立和公布三大回购利率在后。

3、政策利率

第三类选择,政策利率,比如联邦基金目标利率、超额准备金利率IOER、美联储逆回购利率RRP。尽管这类利率在透明性和适应性方面表现不错,但这些利率都是当前货币政策框架的一部分,而货币政策框架必然将跟随经济金融环境的变化而改变。若用该种利率替代LIBOR会让民众认为联邦公开市场委员会(FOMC)将维持当前的政策框架。因此很难作为LIBOR的替代。

4、国债利率

第四类选择,国债利率,国债市场规模整体高于无担保市场,在流动性、多期限上都具有一定优势,但也存在明显的弊端。首先,相比于隔夜回购市场,国债市场交易量仍偏小;并且,国债利率波动还会受到技术性的供需变化影响;最重要的是,国债利率与私营部门金融或非金融公司借贷成本高低并没有很好的相关性,因此并不适合作为LIBOR的替代。

5、定期隔夜指数掉期利率

第五种选择,定期隔夜指数掉期(OIS)利率。OIS(Overnight Indexed Swap)作为一种利率互换,即参与合约的双方同意在到期时交换合约期间基于一定名义本金的固定利率和浮动利率产生的利息金额。浮动利率挂钩的基准是联邦基金有效利率FFER,固定利率即OIS利率。OIS合约交割期限从一周到几年不等,反映了交易者对于未来EFFR的预期。在金融危机之前,LIBOR和OIS的利率水平相差有限,基本维持在10bp左右,但是在金融危机之后,由于LIBOR作为无抵押利率,定价中涵盖了信用风险,而OIS因为不交换本金而仅是利息,因此定价上更贴近无风险利率,LIBOR-OIS利差也因此被视为衡量离岸美元市场流动性情况的关键指标。

OIS市场具有相当的流动性,但是在日频看,这个市场的日交易量相对较少,因此在当前的市场条件下,不可能计算出与EFFR相关的稳健的、交易充分的OIS利率。因此很难将其作为LIBOR的替代。

6、定期无抵押贷款利率

对于第六种定期无抵押贷款利率,它们与隔夜无抵押贷款利率有着相同的问题,即其所基于的实际交易量太少,在流动性紧张时期甚至缺乏真实交易。如2008年11月和12月的40个交易中,美联储仅能在其中10个交易日内公布其3个月AA评级的金融商业票据(CP)利率。并且,不同时间和不同期限市场上的活跃交易方变化也较大,因此很难将其作为LIBOR的替代。

(三)花落SOFR,SOFR与LIBOR的区别是什么

综合上述的各类选择,ARRC最终选择了SOFR。综合基准性(利率在不同监管方式、货币政策、流动性压力下的连贯性)、方法性(数据表作准、透明、有历史数据)、问责制、治理结构、可执行性(能有效对冲利率风险),主要的备选就在OBFR和SOFR之间,但最终SOFR在基准性上更具优势:但在当时,联邦基金市场和欧洲美元市场的大多数隔夜交易都是套利交易,市场上的资金融出方多为没有资格获得享受美联储超额准备金利率(IOER),因此转而将资金借给可以在美联储存款并获得IOER的金融机构,比如联邦住房贷款银行FHLBs、货币基金。此外,货币市场基金改革也导致2016年以来无担保隔夜交易量有所下降。相比之下,国债回购市场被视为更具弹性的市场,是广泛市场参与者的活跃资金来源。ARRC选择的替代参考利率必须能够承受潜在的数百万亿美元合同参考利率的压力,并且必须在一段时间内保持持久性,SOFR明确满足这一标准。因此在2017年6月,ARRC确定了采用SOFR来替代美元LIBOR的方案。并从2018年4月3起由纽约联邦储备银行(Federal Reserve Bank of New York)每日发布。

而SOFR也弥补了LIBOR的核心问题。第一,SOFR不是通过报价,而是通过成交价计算,这增加了操纵的难度;第二,回购是货币市场成交量最大的品种,每日超过1万亿美元的交易量保证SOFR能最大程度地反映资金市场利率水平。但SOFR和LIBOR还有两大不同则构成了基准利率转换的难点,一则,美元LIBOR的期限包含从隔夜到一年的7种类型,而SOFR仅有隔夜这一种期限。二则,LIBOR表示的是无担保借款的利率,因此存在信用风险,而SOFR表示的是有担保借款的利率,因此信用风险较小。两者间的利差需要给未来转换基准利率的合约一个标准。

三

转换之路开启:道阻且长

(一)基准转化的难点

如上所述,当前SOFR转换成美元LIBOR面临着两个难点。一是SOFR期限中只包含隔夜,而美元LIBOR却有7种期限,这可能会导致基于SOFR的利率期限错配问题。除非SOFR利率曲线完全平坦,否则就需要计算调整后的SOFR,使二者具有可比性。二是SOFR是以美国国债作为担保的同业融资利率,LIBOR是无担保利率,前者的信用风险低于后者,所以SOFR数值也会低于隔夜美元LIBOR。因此必须在调整后的SOFR上增加一个额外的利差,才能让二者具有可比性。于是,解决难点就分成了两个步骤,即期限调整与利差确定。

在期限调整上,整体分为前瞻法和后顾法两大类——

前瞻法,即在与SOFR挂钩的利率掉期(OIS)和其他期货衍生品交易报价的基础上,计算各期限利率搭建一条完整的利率曲线。前瞻法所搭建的利率曲线结果,反映了市场对于未来SOFR的预期所在。前瞻法的优势,在于合约建立时就可以确定基准利率水平,但劣势在于前瞻法的定价本身就需要一个流动性足够充足、定价足够充分的衍生品市场作为基础,而这在当下基准利率转换阶段还是缺乏的。

后顾法,即按照已经形成的SOFR报价,利用单利和复利滚动计算各个期限的利率报价,以构建一条完整的利率曲线。而后顾法又具体可细化为4种方案:一是即期隔夜利率,即采用相应IBOR期限开始前一到两个工作日的隔夜无风险利率;二是凸性调整隔夜利率,即以IBOR期限开始前一到两个工作日的SOFR做凸度调整模拟相应IBOR期限内的每日隔夜无风险利率进行复利计算;三是后置复利利率(compoundedsetting in arrears rate),即在相应IBOR期限结束前对相应期限内的每日SOFR进行复利计算;四是前置复利利率(compounded setting in advance rate),即以IBOR期限开始前的期限日数的每日SOFR进行复利计算。

在利差确定上,则有三类选项——

一是远期调整法,即基于后备方案触发时相应期限内的IBOR和期限调整后的无风险利率的远期利差进行计算调整。二是历史均值/中值调整法,即在后备方案触发前一定期限内(例如5年、10年)IBOR与期限调整后无风险利率的利差的历史均值或中值进行利差调整。三是即期调整法,即基于后备方案触发前一天相应IBOR和期限调整后无风险利率的即期利差进行计算调整,或者采用一定期限(例如5个交易日、10个交易日或一个月)内IBOR和期限调整后无风险利率的每日即期利差平均值。

(二)最终制定的转换方案

1、ISDA拟定的期货合约转换方案

首先,在不同期限的后备利率选择上,采用后置复利法。根据ISDA的征询意见结果,大多数人倾向采用后置复利利率,其优点包括:一是反映相关期限内的实际每日利率波动;二是波动性小于即期隔夜利率;三是反映OIS市场的结构。

其次,在利差调整上,最终选择以5年历史中值法为替代方案。在2018年7月对其他IBOR的意见征询中,大多数调研对象倾向于采用5年历史均值/中值调整方式,其主要优点在于可以有效防止操纵。

2、ARRC拟定的现货合约转换方案

针对不同类型的现货金融产品(LIBOR浮息债、双边贷款、银团贷款、可调利率住房贷款、资产证券化产品),ARRC分别制定了相对应的后备条款以作转换之用。不同于衍生品合约,现货合约采用“瀑布法则”来选择后备利率和调整利差。

后备利率方面,第一选择是按照由ARRC确认的SOFR前瞻性利率曲线来确认后备利率。但应注意到当下前瞻性利率曲线还没有搭建成功,因为前瞻法的前提需要有充分流动性的衍生品市场来提供报价。第二选择是按照后置复利法计算后备利率,甚至在考虑到sofr未来退出的情况下,还有政府相关机构选择利率、ISDA选择利率作为替代后备。利差调整方面,第一选择是官方ARRC推荐的利差调整方案(基本与ISDA相同为5年历史中值法,但最终方案仍在确认中),第二选择使用ISDA明确的利差,最后以发行人指定的利差作为兜底。

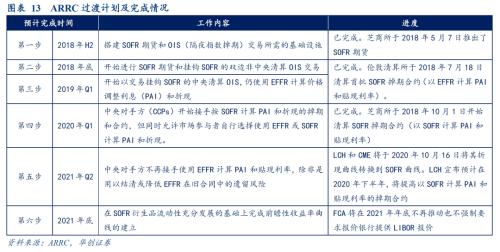

(三)转换工作进展

为了推进美元LIBOR的替换工作,ARRC提出了一个六步走的时间安排,当前相关工作进展顺利。在产品方面,芝加哥商品交易所(CME)和美国洲际交易所(ICE)均已推出1个月和3个月的SOFR期货,房利美(Fannie Mae)也于2018年7月发行了首支基于SOFR的浮息票据(FRN)。在清算安排方面,伦敦清算所(LCH)已于2018年7月清算了其首个SOFR掉期合约(以EFFR计算PAI和贴现利率),在2018年10月,CME清算了其首个SOFR掉期合约(以SOFR计算PAI和贴现利率)。其中价格调整利息(PAI)表示融资抵押品的隔夜成本,是收款人转移给付款人用以弥补已入账抵押品的利息损失的成本。常用于两家银行通过中央对手方进行利率掉期和清算中。

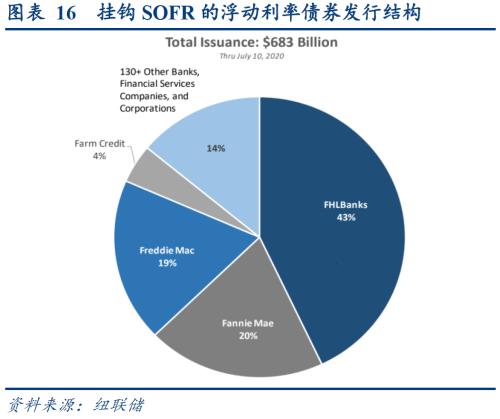

与SOFR挂钩的金融产品方面,SOFR期货日均成交量达到1400亿美元,持仓量接近2万亿美元,市场参与者已经超过350家。基于SOFR的OIS swap本金余额达到6000亿美元,basisswap本金余额达到7000亿美元。而挂钩于SOFR的浮动利率债券规模已经达到了6800亿美元,其中超过3000亿美元由联邦住房贷款银行发行。尽管SOFR挂钩金融产品规模发展迅速,整体已经达到3万亿美元,但对比LIBOR背后约150万亿美元的金融资产仍然是小巫见大巫。值得关注的是,在FCA停止推动LIBOR报价继而触发金融衍生品后备合约的那一刻,大量衍生品合约的修改将会减少约95%的LIBOR风险敞口。