投资要点

本周流动性跟踪国庆节前后逆回购陆续到期,流动性相对充裕,节后央行未续作。10月9日,相较于节前周五(9月25日,下同),银行间质押式回购利率方面,R001上行94.66BP,R007上行32.93BP,R014下行68.79BP。存款类质押式回购利率方面,DR001上行94.82BP,DR007上行39.71BP,DR014下行43.30BP。SHIBOR利率全线上行。10月9日,SHIBOR隔夜为2.0380%,上行92.50BP;SHIBOR1周为2.1740%,上行13.00BP;1月期SHIBOR报收2.6680%,上行1.30BP,3月期SHIBOR报收2.7080%,上行4.00BP。

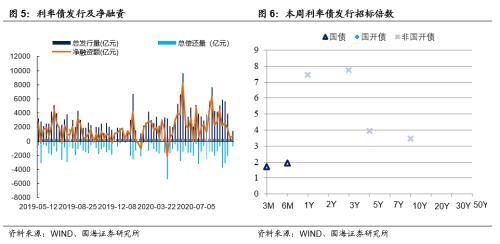

本周一二级市场一级市场方面,国庆节前后两周利率债净融资额较节前一周减少。国庆节两周(9月28日-10月11日)一级市场共发行45支利率债,实际发行总额为2084.62亿元,较节前一周(9月21日-9月27日)减少1839.70亿元;总偿还量为817.95亿元,较节前一周减少987.04亿元;净融资额为1266.68亿元,净融资较节前一周减少593.00亿元。利率债发行情况分化,1-3年期利率债需求较好。二级市场方面,国债、国开收益率均上行。1年期国债收益率为2.7017%,较节前周五(9月25日)上行9.01BP;10年期国债收益率报3.1873%,上行5.78BP。1年期国开债收益率报2.8763%,较节前周五(9月25日)上行2.58BP;10年期国开债收益率报3.7596%,上行4.56BP。

风险提示银行间信用风险,新冠疫情变化。

1、 流动性跟踪

1.1、 公开市场操作

国庆节前后逆回购陆续到期,流动性相对充裕,节后央行未续作。报告期内(9月28日-10月11日)央行公开市场共投放1900亿元逆回购。其中节前周一(9月28日)有400亿元14天逆回购,节前周二(9月29日)有1000亿元14天逆回购,节前周三(9月30日)有500亿元14天逆回购。本周共有9800亿元逆回购到期、无MLF到期,公开市场全口径净回笼7900亿元。下周央行公开市场将有1900亿元逆回购到期、2000亿MLF到期。

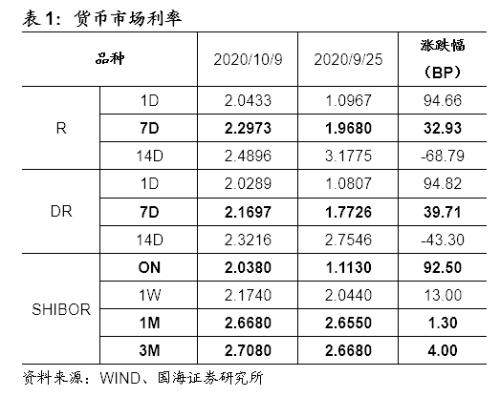

1.2、 货币市场利率

银行间资金利率短端大幅上行,长端下行。10月9日,相较于节前周五(9月25日,下同),银行间质押式回购利率方面,R001上行94.66BP,R007上行32.93BP,R014下行68.79BP。存款类质押式回购利率方面,DR001上行94.82BP,DR007上行39.71BP,DR014下行43.30BP。

SHIBOR利率全线上行。10月9日,SHIBOR隔夜为2.0380%,上行92.50BP;SHIBOR1周为2.1740%,上行13.00BP;1月期SHIBOR报收2.6680%,上行1.30BP,3月期SHIBOR报收2.7080%,上行4.00BP。

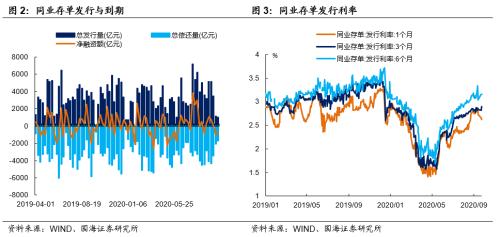

1.3、 同业存单发行

同业存单净融资额较节前一周减少。国庆节两周(9月28日-10月11日),同业存单总发行量为2104.40亿元,总偿还量为3795.8亿元,净偿还额为1691.40亿元,净融资额较节前一周(9月21日-9月27日)减少1663.60亿元。

同业存单发行利率全线下行。10月9日,1月期品种发行利率为2.6571%,较节前周五(9月25日,下同)下行13.17BP;3月期品种利率为2.8190%,下行5.16BP;6月期品种发行利率为3.1570%,下行0.30BP。

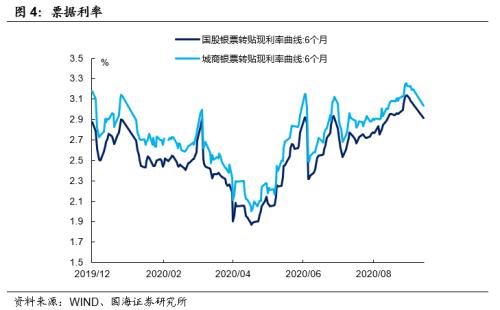

1.4、 实体经济流动性

票据转帖利率全线下行。根据最新数据,截至10月9日,股份行6个月的票据转贴利率为2.9112%,较节前周五下行22.31BP。城商行6个月的票据转贴利率3.0381%,较节前周五下行19.33BP。

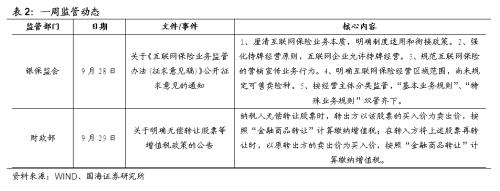

1.5、 一周监管动态

2、 利率债

2.1、 一级市场发行及中标

国庆节两周利率债净融资额较节前一周减少。国庆节两周(9月28日-10月11日)一级市场共发行45支利率债,实际发行总额为2084.62亿元,较节前一周(9月21日-9月27日)减少1839.70亿元;总偿还量为817.95亿元,较节前一周减少987.04亿元;净融资额为1266.68亿元,净融资较节前一周减少593.00亿元。

国庆节两周陕西、海南等4地开展地方债发行工作。陕西发行23支地方债,发行总额为207.60亿元;海南发行8支地方债,发行总额为115.43亿元;宁夏发行2支地方债,发行总额为51.49亿元;黑龙江发行4支地方债,发行总额为32.70亿元。

2.2、 利率债到期收益率

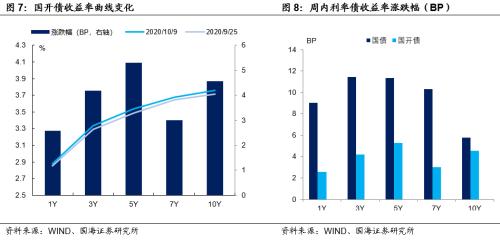

国债收益率均上行。10月9日,1年期国债收益率为2.7017%,较节前周五(9月25日)上行9.01BP;3年期国债收益率为2.9897%,上行11.43BP;5年期国债收益率报3.1147%,上行11.32BP;7年期国债收益率报3.2619%,上行10.30BP;10年期国债收益率报3.1873%,上行5.78BP。

国开债收益均上行。10月9日,1年期国开债收益率报2.8763%,较节前周五(9月25日)上行2.58BP;3年期国开债收益率报3.3334%,上行4.18BP;5年期国开债收益率报3.5355%,上行5.30BP;7年期国开债收益率报3.6735%,上行3.01BP;10年期国开债收益率报3.7596%,上行4.56BP。

2.3、 利率债利差

各期限利差均有下行。10月9日,与节前周五(9月25日)相比,10Y-1Y利差收窄3.23BP,10Y-5Y利差收窄5.54BP,10Y-7Y利差下行4.52BP。

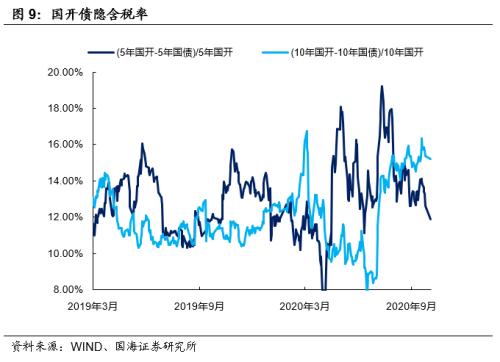

国开债5年期和10年期隐含税率均下行。10月9日,5年期国债、国开债利差为42.08BP,5年期国开债隐含税率收窄1.91个百分点。10年期国债、国开债利差为57.23BP,10年期国开债隐含税率收窄0.52个百分点。

3、 海外债市跟踪

美国2年期、10年期国债收益率均上行。本周五(10月9日),2年期美债收益率为0.16%,较上周五上行3.00BP;10年期美债收益率为0.79%,较上周五上行9.00BP;10年期美债与2年期美债利差为63BP,较上周五走阔6BP。

德国10年期国债收益率、日本10年期国债收益率均上行。本周四(10月8日),德国10年期国债收益率为-0.52%,较上周五上行4.00BP;本周四(10月8日),日本10年期国债收益率为0.037%,较上周五上行2.00BP。

4、 通胀追踪

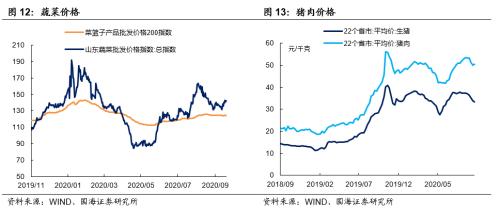

蔬菜价格下跌。10月9日,农业部菜篮子批发价格指数收于124.16,较上周五下跌0.18%;山东蔬菜批发价格指数收于142.33,较上周五上涨8.34%。

生猪价格下跌、猪肉价格上涨。根据最新数据,10月2日,22个省市生猪平均价为33.42元/千克,较上期(9月25日)回落0.95%。猪肉平均价为50.45元/千克,较上期上涨0.90%。

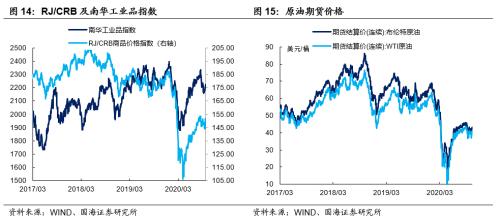

商品价格指数、石油期货价格均上涨。10月9日,南华工业品价格报2225.67点,较节前周五(9月25日)上涨2.54%;RJ/CRB商品价格指数收于151.67点,较节前周五上涨2.18%;10月9日,布伦特原油期货和WTI期货结算价分别报42.85美元和40.60美元,较节前周五分别上涨2.22%和0.87%。

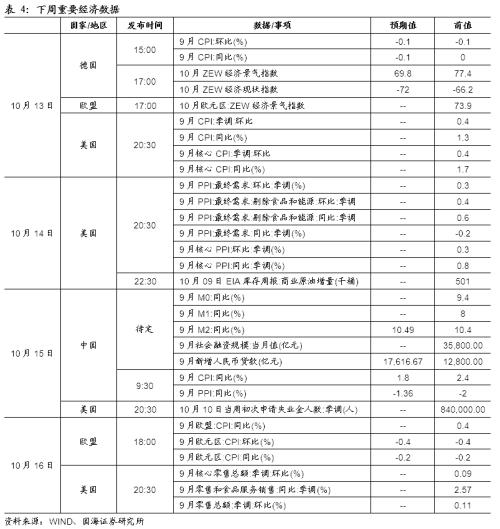

5、 下周重要经济数据和事件

6、风险提示

银行间信用风险,新冠疫情变化。