人民币汇率屡创新高之后,10月10日,央行决定将远期售汇业务的外汇风险准备金率从20%下调为0,自今日(10月12日)起正式执行。

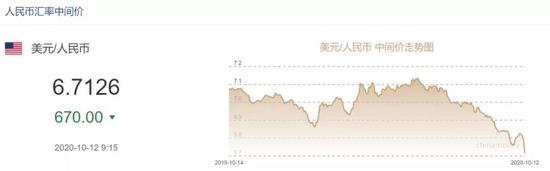

央行下调外汇风险准备金率至零的首个交易日,在岸、离岸人民币对美元汇率双双跌破6.75关口。不过,银行间外汇市场人民币对美元汇率中间价今日继续大涨670点,报6.7126。中间价此番升值为2019年4月23日以来最高,同时创下2005年7月23日以来最大单日升幅。

图源 / 中国货币网

事实上,人民币汇率在整个三季度走出了十年来最强的单季走势。在人民币对美元汇率快速升值之际,央行此次出手释放了哪些信号?会否影响人民币汇率升值节奏?

<img src=https://www.jinhaojiao.cn/skin/default/image/nopic.gif alt="" data-link="">

通过下调风险准备金率平衡外汇市场供求

10月10日晚间,央行发布公告称,“今年以来,人民币汇率以市场供求为基础双向浮动,弹性增强,市场预期平稳,跨境资本流动有序,外汇市场运行保持稳定,市场供求平衡。为此,中国人民银行决定自2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。”

远期售汇业务是银行对企业提供的一种汇率避险衍生产品。企业通过远期购汇能在一定程度上规避未来汇率风险,但由于企业并不立刻购汇,而银行相应需要在即期市场购入外汇,这会影响即期汇率,进而又会影响企业的远期购汇行为。这种顺周期行为易演变成“羊群效应”。

2015年“8.11”之后,为抑制外汇市场过度波动,央行将银行远期售汇业务纳入宏观审慎政策框架,对开展代客远期售汇业务的金融机构收取外汇风险准备金,此后央行多次跟随市场形势变化及时调整风险准备金率的具体水平。

央行曾解释称,要求金融机构按其远期售汇(含期权和掉期)签约额的20%交存外汇风险准备金,相当于让银行为应对未来可能出现的亏损而计提风险准备。为满足交存外汇风险准备金的要求,银行会调整资产负债管理,通过价格传导抑制企业远期售汇的顺周期行为。

一般而言,当人民币贬值预期较强时,上调外汇风险准备金率;当人民币升值预期较强时,下调外汇风险准备金率——

2017年9月,央行及时调整前期为抑制外汇市场顺周期波动出台的逆周期宏观审慎管理措施,将外汇风险准备金率调整为0。2018年8月,央行又将远期售汇业务的外汇风险准备金率从0调整为20%。

此次是两年多后,远期售汇业务的外汇风险准备金率再次恢复至0。

央行此时下调外汇风险准备金率,具有怎样的信号意义?

中国金融四十人论坛(CF40)资深研究员、中国社会科学院世界经济与政治研究所研究员张斌接受CF40研究部采访表示,“外汇风险准备金率是一种逆周期资本流动调节工具。央行感受到了外汇市场供求变化的压力,并试图通过下调风险准备金率平衡外汇市场供求,稳定外汇市场价格。”

中间价上调或为补涨需求

央行下调外汇风险准备金率至零的首个交易日,在岸、离岸人民币对美元汇率大幅走低,双双跌破6.75关口。

人民币对美元即期汇率在以6.7268开盘后,跌穿6.73关口,16时30分收盘报6.7358,较上一交易日跌223个基点。而在进入夜盘交易时间后,人民币对美元汇率在在岸市场进一步走低,跌穿6.75关口,最低报6.7552,较前一交易日贬值超过400个基点;离岸人民币对美元汇率接连跌破6.71、6.72、6.73、6.74和6.75关口,最低贬值至6.7556,较前一交易日6.6907的收盘价贬值超过600个基点。

市场方面普遍倾向于认为,短期看,央行下调远期售汇业务的外汇风险准备金率的举措的情绪影响必然存在,人民币汇率短期或走弱,但当下人民币汇率本身仍以波动弹性为主。

不过,银行间外汇市场人民币对美元汇率中间价继续大涨670点,创下2005年7月23日以来最大单日升幅。如何看待这种市场反应?

张斌表示,在岸和离岸两个市场的参与者有很大差异,监管当局发挥的影响也很不同。总体来看,海外市场对基本面反映更敏感一些。

中国银行研究院研究员王有鑫对此现象表示,“即使中间价于今日大幅跃升,从汇率的走势看还是相对平稳的,中间价今日一次性的变化,更多的是前期市场升值情绪的释放。”

在他看来,因为中间价存在一定的滞后性,所以隔了周末之后,10月12日中间价在开盘后实现了一个补涨,基本符合假期后市场价格走势。一方面延续从5月底以来人民币走强趋势,另一方面反映的是人民币资产与外币资产相对吸引力的动态变化。

经济基本面表现决定未来汇率走势

实际上,受美元走弱和国内经济复苏态势良好影响,今年5月底以来,人民币兑美元汇率就在持续升值。6月初至今,人民币兑美元汇率涨幅已高达近6%。

此时央行下调外汇风险准备金率,会否影响人民币汇率升值节奏?

“会有些影响,但不会改变太多。”张斌对此表示,此次人民币升值主要是经济基本面推动,是在当前弹性汇率制度下的人民币升值。接下来人民币还会不会继续升值,主要也是看接下来经济基本面的表现。如果中国经济复苏的进程一直都不错,会支持人民币进一步走强。

换言之,如果中国经济自身具有一个比较好的成长态势,国内和国际投资者的预期比较稳定,国内资金也更愿意留在国内,人民币对外资有很强的吸引力,人民币由此形成强势货币。反过来,如果预期趋弱,国内经济不好,企业找不到投资渠道,钱就更容易流出,人民币趋于弱势。

谈及人民币的升值空间,张斌分析指出,“这个要看接下来国内外经济基本面的走势对比,还要看市场情绪。”

他表示,有时候这两者很难完全分开,需要关注过度运用杠杆投机汇率变动收益的行为。如果人民币升值预期强烈,对资本流动的监管需要更细致,近期内资本项目开放和人民币国际化的调子也不易放得太高。

对我国目前的经济发展来说,人民币升值会带来哪些层面的影响?

张斌分析认为,升值的影响很广泛,总体来看市场基本面主导的汇率调整对宏观经济发挥的是自动稳定器作用,有助于实现宏观经济稳定,有助于协调各方面的利益。

防范单边升值预期的最好方式是浮动汇率

总的来看,此时将风险准备金率从20%降到0,体现出央行希望汇率保持在合理均衡的水平,而非形成明显的单边升值或贬值的市场预期。

有市场机构指出,如果外汇市场形成单边预期、人民币汇率出现超越美元指数的大幅升值,央行可能采用其他工具继续干预,例如调整逆周期因子、加强资本流动管理等。

但在张斌看来,防范外汇市场形成单边升值预期,最好的方式就是浮动汇率,因为汇率的弹性本身就会消除这些单边升值或者贬值的预期。

“但是,有很多人担心人民币汇率会不会出现过度的升值,我认为,从过去的经验来看,中国经济对汇率变化的适应能力还是比较强的,可以给汇率波动留下较大的单边升值或者贬值的空间。”张斌称,由此来看,央行还是应该尽可能的不要干预外汇市场。

此前张斌曾对此问题强调,“如果央行对人民币波动幅度容忍度太低,急于干预外汇市场,那就糟糕了。一旦干预,升值压力不能得到释放,可能就会像过去那样,形成单边人民币升值预期。这样,干预压力越来越大,央行越干预越被动,货币政策也被绑架,这方面我们过去有深刻教训。”

是一家非官方、非营利性的专业智库,定位为“平台+实体”新型智库,专注于经济金融领域的政策研究。)