内容摘要

核心观点

9月出口维持高增,供给优势仍将拉动出口持续强势,我们前瞻性预判出口超预期不断印证;9月进口大幅冲高,提前备货是主因,低基数也有贡献,在海外供给大幅改善前进口持续高增概率较低。Q3实现1.12万亿货物贸易顺差,预计将对Q3名义GDP形成2个百分点以上的拉动。

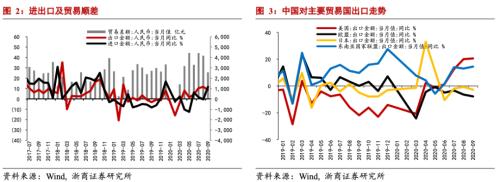

9月出口维持高增,贸易顺差提振经济

9月出口(人民币)同比8.7%,前值11.6%。中国供给优势助推出口强劲,贸易顺差提振增长。我们在7月的报告中提出两条逻辑,目前依旧发挥作用:1、中国经济领先性回升抢占优势地位,突出的供给优势提振了出口,中国国际市场份额显著提升可以印证(整体和分行业均有体现)。

2、海外供需修复存在错位,中国出口填补错位形成的供需缺口,有利于出口持续强势。我们7月提示顺差将继续强势拉动经济增长,Q3净出口贸易顺差达到1.12万亿元,预计对Q3名义GDP的拉动在2个百分点以上。

出口能持续强势吗?

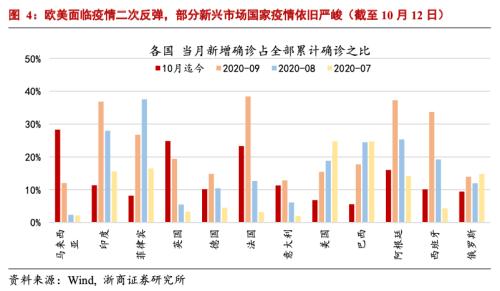

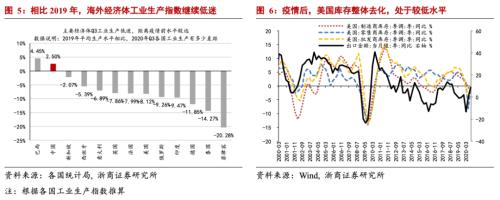

海外经济修复一波三折,中国优势地位显著。我们认为,中国供给优势仍是后续支撑出口维持强劲的重要原因。虽然疫苗临近带来乐观信号,但全球仍笼罩在疫情之下,近期美欧出现疫情反复,东南亚、南亚、拉美等经济体仍受困于疫情冲击。疫情对劳动力市场和企业资产负债表的冲击较大,难以短期消除;当下包括美国、德国、法国、泰国等发达和发展中经济,工业生产仍处于低迷状态,企业库存在疫情发生后持续下降(供给受到冲击,更为依赖进口),部分国家经常项目赤字占GDP比重也走高。海外经济体这种库存走低、生产低迷、贸易恶化等的特征,与我国经济领先性回升、工业门类全、供应链修复快等形成鲜明对比,凸显我国优势地位。

我们认为,这些现象背后存在三大逻辑支撑后续出口持续强势:1、海外供给修复弱于并慢于需求端,形成供需错位,中国出口可以填补缺口。2、海外疫情冲击仍在发酵,通过疫苗或抗体方式全面消除疫情短期难以一蹴而就,目前来看不论是替代海外供给、还是海外订单转至我国,对出口均有支撑。3、即便海外经济体推进复工复产、逐步带动供给修复,中国处于全球产业链枢纽环节,根据历史经验,美国、欧盟、东盟和拉美等我国主要贸易对象进入补库阶段,会带动我国出口表现较强。

进口高增可否持续?

9月进口(人民币)同比11.6%,前值-0.5%,9月进口再次冲高,提前备货是主因。我们此前提出今年判断我国整体进口关键在于海外供给,海外供给渐进修复决定了进口渐进回升的走势,但短期会因集中交付阶段性冲高,6月已有表现。

9月进口数据再次冲高,主因在于企业提前备货而非海外供给修复,低基数也有影响。Q3以来,国内需求快速回升,地产投资、工增、消费等经济数据表现较强,印证需求积极修复,PPI触底回升,企业盈利转正在即,部分行业也出现了一定的补库迹象;进入Q4,经济将回升至疫情前增长水平,并有国庆、双十一、双十二等长假和购物节效应催化,我们认为,正是未来需求回升和乐观预期促使企业提前备货,带动进口短期冲高,中国进口干散货运价指数CDFI自9月初开始冲高并达到年内高点也能印证。此外,2019年的低基数也有适当贡献。综合来看,提前备货带动进口冲高较难延续,在海外供给大幅改善之前,进口数据持续高增概率有限。

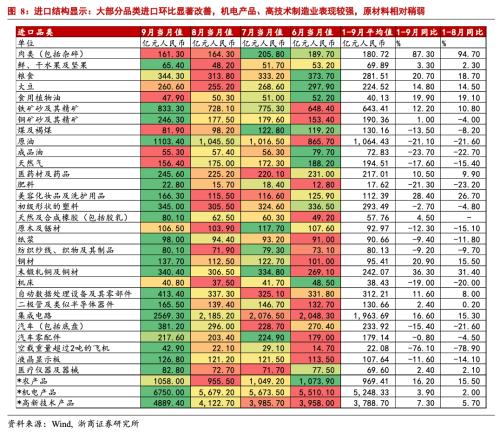

结构方面,我国大部分进口品类环比回升,机电产品、高新技术产品表现较强,粮食、大豆等农产品(行情000061,诊股)环比改善,相比之下煤炭、天然气等能源品进口环比适当下滑。

风险提示

全球疫情超预期恶化,海外经济超预期下行,经济危机爆发,病毒变异。

正 文

进出口数据一览

9月出口维持高增,贸易顺差提振经济

9月出口(人民币)同比8.7%,前值11.6%,其中,我国对东盟、欧盟、美国和日韩出口同比分别为14.40%、-7.77%、20.54%和4.33%,前值分别为12.94%、-6.46%、20.02%、2.06%。同时,Q3出口当季同比为10.2%,实现Q3当季净出口1.12万亿元。

中国供给优势助推出口强劲,贸易顺差提振增长。我们在7月的报告中提出两条逻辑,目前来看两条逻辑持续发挥作用。

1、中国经济领先性回升抢占优势地位,突出的供给优势提振了出口。我们认为,出口国际市场份额(中国出口占全球出口份额)显著提升可以印证(整体和分行业均有体现)。根据WTO公布的月度主要经济体货物贸易数据测算,1-7月份,我国进出口国际市场份额为12.6%,其中出口份额为13.8%,进口份额为11.3%,同比分别提升1、1.1和0.8个百分点,进出口、出口、进口国际市场份额均创历史新高。根据HS分类,疫情后,我国大部分行业出口份额在中美欧日总出口份额中占比显著提升。

2、海外供需修复存在错位,中国出口填补错位形成的供需缺口,有利于出口持续强势。我们认为,“中国发挥供给优势,通过出口填补海外供需缺口”的逻辑在行业中表现显著,疫情以来医疗防疫物资、药品、宅经济相关、机电产品等出口显著增长。

我国出口从4月份开始,连续6个月正增长。前三季度累计增长1.8%,表现超出市场普遍预期。结构上,前三季度,纺织服装等7大类劳动密集型产品出口2.59万亿元,增长5.4%,占20.4%,其中包括口罩在内的纺织品出口8287.8亿元,增长37.5%,医药材及药品、医疗仪器及器械出口分别增长21.8%、48.2%,防疫物资拉动出口增长2.2个百分点。此外,前三季度机电产品出口7.46万亿元,增长3.2%,增速较上半年提升5.5个百分点,占出口总值的58.7%;其中,疫情对生活方式的改变带动笔记本电脑、家电出口分别增长17.6%、17.3%,“宅经济”商品拉动前三季度出口增长1.1个百分点。

出口的持续强势带动贸易顺差大幅增长。5月,我们提示Q2万亿贸易顺差将对名义GDP形成较强提振,随后兑现;7月,我们再次提示,预计Q3将再次形成近万亿贸易顺差,强势拉动经济增长。根据海关数据,Q3当季货物贸易顺差为1.12万亿元左右,考虑海外留学和出国旅游的受限,服务逆差相对低迷,综合货物与服务贸易数据,我们预计Q3全口径贸易顺差接近万亿元,将对Q3名义GDP形成2个百分点以上的拉动。

出口能持续强势吗?

我们认为,海外供给修复较慢,中国供给优势突出,出口将持续表现强势。

海外经济修复一波三折,中国优势地位显著。我们认为,中国供给优势仍是后续支撑出口维持强劲的重要原因。虽然疫苗临近带来乐观信号,但全球仍笼罩在疫情之下,近期美欧出现疫情反复,东南亚、南亚、拉美等经济体仍受困于疫情冲击。疫情对劳动力市场和企业资产负债表的冲击较大,难以短期消除;当下包括美国、德国、法国、泰国等发达和发展中经济,工业生产仍处于低迷状态,企业库存在疫情发生后持续下降(供给受到冲击,更为依赖进口),部分国家经常项目赤字占GDP比重也走高。海外经济体这种库存走低、生产低迷、贸易恶化等的特征,与我国经济领先性回升、工业门类全、供应链修复快等形成鲜明对比,凸现我国优势地位。

我们认为,这些现象背后存在三大逻辑支撑后续出口持续强势:

1、海外供给修复弱于并慢于需求端,形成供需错位,中国出口可以填补缺口。需求端,海外经济体持续实施非常规货币及财政政策,现金投放或者融资性支持对居民和企业的短期消费性支出有积极作用,政策刺激和自然修复形成共振,有助于需求快速回升。但供给侧劳动力市场和企业资产负债表的修复较为缓慢,未来随着政策退出,可能存在二次裁员、新增就业不足、企业杠杆率上行冲击资产负债表等潜在风险。因而,我们认为,需求回升快于供给将形成供需错位,有助于我国出口继续维持较强表现。

2、海外疫情冲击仍在发酵,希望通过疫苗或抗体注射方式来全面消除疫情,短期难以一蹴而就,海外供给持续承压,目前来看,不论是我国被动替代了海外的供给,还是海外订单主动转移至我国,均有一定持续性,将对出口产生支撑。

3、即便海外经济体推进复工复产、逐步带动供给修复,中国处于全球产业链枢纽环节,是链接下游原材料国、上游消费国的重要环节。根据历史经验,美国、欧盟、东盟和拉美等我国主要贸易对象进入补库阶段,必然通过产业链传导至我国,带动我国出口呈现强势特征。

进口高增可否持续?

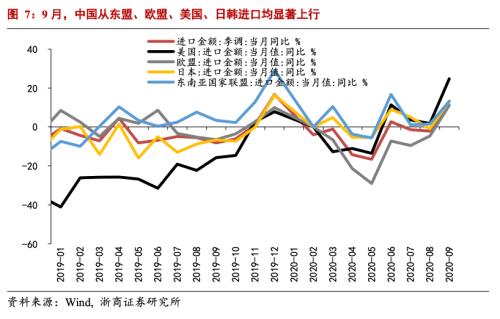

9月进口(人民币)同比11.6%,前值-0.5%,9月进口再次冲高,提前备货是主因。9月美元计,我国对东盟、欧盟、美国和日韩的进口增速分别为13.2%、11.09%、24.75%和15.27%,前值为1.55%、-4.64%、1.82%和-0.85%,环比均大幅回升。

我们此前提出今年判断我国整体进口关键在于海外供给,海外供给修复较慢决定了进口渐进修复特征,但短期会因集中交付阶段性冲高,6月已有表现。

9月进口数据再次冲高,主因在于企业提前备货而非海外供给修复,基数效应也有影响。Q3以来,国内需求快速回升,地产投资、工增、消费等经济数据表现较强,印证需求积极修复,PPI触底回升,企业盈利转正在即,部分行业也出现了一定的补库迹象;进入Q4,经济大概率回升至疫情前增长水平,并有国庆、双十一、双十二等长假和购物节效应催化,我们认为,正是需求回升和基于未来需求的乐观预期促使企业提前备货,带动进口短期冲高。

究其原因,一方面海外疫情呈现结构化特征,各国疫情防控、复工复产和供给修复也存在结构性差异,但9月我国对美国、日韩、欧盟、东盟的进口整体上行,增速均保持在两位数以上,侧面印证不是海外供给修复占主导,而是我国需求乐观预期促使企业提前备货主导的。另一方面,中国进口干散货运价指数(CDFI)也可以印证,CDFI指数自9月10日的813.41快速上涨至9月30日的924.28,并在10月初冲高至950上方,再次达到年内高点。此外,2019年9月的低基数对进口增速冲高也有贡献。

综合来看,提前备货带动进口冲高较难延续,在海外供给大幅改善之前,进口数据持续高增概率有限。

结构方面:我国主要进口品环比显著改善,机电产品和高新技术产品的进口表现较强,1-9月累计同比分别为3.9%和7.3%,较1-8月提高1.9和1.6个百分点。粮食、大豆等农产品环比改善,相比之下煤炭、天然气等能源品进口环比适当下滑。