事 项

1-11月财政收入同比-5.3%,前值-5.5%;1-11月财政支出同比0.7%,前值-0.6%;1-11月政府性基金收入同比6.7%,前值4.1%;1-11月政府性基金支出同比25.8%,前值24.7%。

主要观点

一、收入增速为何转负?

收入增速转负的主因仍在于非税收入的高基数。若扣除去年同期特定国有金融机构和央企上缴利润抬高基数等因素后,11月全国收入增长6%左右。

税收收入仍在改善,但包括增值税、企业所得税两大主要税种在内增速多有回落,反映经济复苏斜率有所放缓。分税种看,土地和地产相关税种整体仍高增,但除耕地占用税外,同比增速均出现不同程度回落,外贸相关税种同比增速也普遍回落。居民收入持续增长背景下,个人所得税连续第三个月提升。

二、年底财政会“突击花钱”吗?

我们预计今年一般公共预算出现2014年以来首次短支,主要是今年支出“有保有压”倾向明显,大幅压减城乡社区支出是主动行为,对应年底“突击花钱”的动机不强。假设其他支出项目整体完成预算目标,城乡社区完成全年预算的80%,将导致全年一般公共预算支出短支5000亿(拖累约2个百分点)。

对11月支出进行拉动拆分,风格由10月基建类支出拉动为主到本月较为平衡,并无明显“突击花钱”迹象:教育、卫生健康、社保就业分别贡献3.4、3.3、1.7个百分点的正向拉动,城乡社区、农林水、交通运输三项合计的基建类支出拉动由上月的6.5个百分点回落至2.8个百分点。此外,落后序时进度较多的科学技术、节能环保支出本月均为负拉动,并无加速完成预算目标迹象。

三、政府性基金收支为何同比双升?

11月政府性基金预算收入和百城成交土地总价出现背离,原因可能在于部分前期土地出让金仍在缴纳。往后看,虽有“三道红线”施压房企融资端,但11月土地供应量创下年内新高,年底土地成交或仍有韧性。

11月政府性基金预算支出高增,主要是前期发行的专项债形成支出,以及去年10月没有新增专项债发行带来的低基数。11月广义财政支出同比增长22.1%,较上月增长7.6个百分点,主要得益于政府性基金预算支出的高增,12月广义财政支出的力度将主要取决于一般公共预算的支出强度。

四、2021年财政政策展望

回顾今年积极的财政政策,主要体现在政府债券和减税降费规模两方面。我们预计明年政府债券规模仍较大,财政政策整体退坡力度有限,主要是特别国债不再发行和减税降费规模下降。

政府债券方面,经济仍需做好对冲下行准备,预计赤字率按3.3%~3.5%安排,对应国债和地方一般债规模与今年大致持平。为维持一定的投资强度,同时优先保障地方在建项目、防止“半拉子”工程,预计地方专项债规模不降(约3.7~4万亿)。随着疫情防控进入常态化,预计特别国债明年不再发行。减税降费方面,预计明年新增减税降费规模由今年的超2.5万亿降至约5000亿。财政政策整体退坡力度或将有限背景下,提示关注一般公共预算支出结构变化和专项债投向结构变化的影响。

风险提示:

年底支出强度超预期,土地出让收入超预期,政府债发行超预期。

报告目录

ink="">

ink="">

报告正文

一

收入增速为何转负?

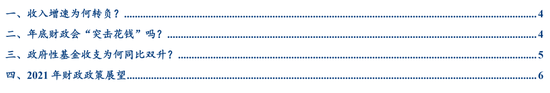

11月全国一般公共预算收入同比下降2.7%,较上月下降5.7个百分点,今年6月以来首次转负。1-11月全国一般公共预算收入同比下降5.3%,已与预算增幅持平,降幅较1-10月收窄0.2个百分点。从收入节奏看,1-11月已完成全年预算收入目标94%,超去年同期1个百分点,全年预算目标料可顺利完成。

收入增速转负的主因仍在于非税收入的高基数。11月非税收入同比下降42.4%,较上月回升2.7个百分点,当月负向拉动财政收入11.6个百分点,拖累幅度为历史最大,主要是去年特定国有金融机构上缴利润较高,叠加今年减税降费超2.5万亿背景下,涉企收费压降(1-11月全国行政事业性收费收入、教育费附加等专项收入分别下降3.9%、1.3%)。若扣除去年同期特定国有金融机构和央企上缴利润抬高基数等因素后,11月全国收入增长6%左右。

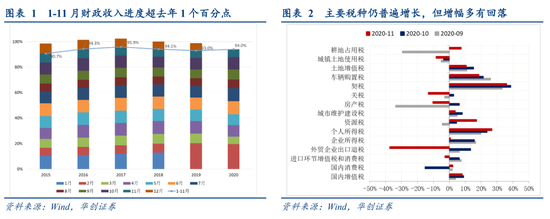

税收收入仍在改善,但包括增值税、企业所得税两大主要税种在内增速多有回落,反映经济复苏斜率有所放缓。11月税收收入同比增长12.2%,增幅较上月扩大1个百分点,为连续第四个月提升,当月正向拉动财政收入8.9个百分点,年内仅次于10月。分税种看:增值税同比增长8.2%,较上月下降0.9个百分点,企业所得税同比增长0.7%,较上月下降15个百分点。土地和地产相关税种整体仍高增,但除耕地占用税外,同比增速均出现不同程度回落。外贸相关税种同比增速也普遍回落,其中关税(-13.1%)、外贸企业出口退税(-37.3%)同比增速较上月下降较多。居民收入持续增长背景下,个人所得税同比增长26.7%,较上月增长3.1个百分点,为连续第三个月提升。

ink="">

ink="">

二

年底财政会“突击花钱”吗?

11月全国一般公共预算支出同比增长15.9%,较上月下降3.1个百分点。1-11月全国一般公共预算支出同比增长0.7%,累计增幅实现转正。从支出节奏看,1-11月已完成全年预算支出目标83.9%,仍落后去年4个百分点。由于2015年以来一般公共预算支出从未短支,若假设今年预算支出增速目标(3.8%)仍可完成,则12月支出增速需达到23.4%,明显高于近10年同期平均水平。

ink="">

ink="">

年底会不会“突击花钱”?我们预计今年一般公共预算出现2014年以来首次短支,主要是今年支出“有保有压”倾向明显,大幅压减城乡社区支出是主动行为,对应年底“突击花钱”的动机不强。今年各级政府重点保障以社保就业、卫生健康为代表的民生领域支出(1-11月分别增长9.8%、9.4%),大力压降非急需、非刚性的一般公共服务和城乡社区支出(1-11月分别下降3.2%、24%),导致1-11月城乡社区仅完成预算的66%。假设其他支出项目整体完成预算目标,城乡社区完成全年预算的80%,将导致全年一般公共预算支出短支5000亿(拖累约2个百分点)。

对11月支出进行拉动拆分,风格由10月基建类支出拉动为主到本月较为平衡,并无明显“突击花钱”迹象:教育、卫生健康、社保就业分别贡献3.4、3.3、1.7个百分点的正向拉动,而城乡社区贡献的正向拉动由上月的7.4个百分点回落至2.2个百分点,城乡社区、农林水、交通运输三项合计的基建类支出拉动由上月的6.5个百分点回落至2.8个百分点。此外,落后序时进度较多的科学技术、节能环保支出本月均为负拉动,并无加速完成预算目标迹象。

ink="">

ink="">

三

政府性基金收支为何同比双升?

11月政府性基金收支同比双升:11月全国政府性基金预算收入同比增长27.3%,较上月增长21.7个百分点。其中,国有土地使用权出让收入同比增长32%,较上月增长20.1个百分点。1-11月全国政府性基金预算收入同比增长6.7%,增幅较1-10月扩大2.6个百分点。其中,国有土地使用权出让收入同比增长12.9%,增幅较1-10月扩大2.8个百分点。11月全国政府性基金预算支出同比增长35.5%,较上月增长28个百分点。1-11月全国政府性基金预算支出同比增长25.8%,增幅较1-10月扩大1.1个百分点。

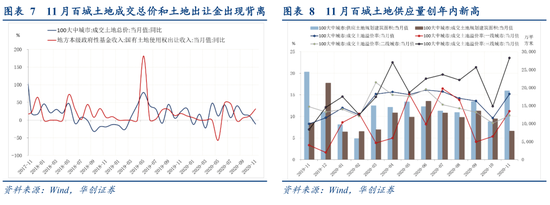

11月政府性基金预算收入和百城成交土地总价出现背离,原因可能在于部分前期土地出让金仍在缴纳。受上月土地供应量减少影响,11月百城土地成交总价同比下滑了11个百分点,今年3月以来首次为负,而土地出让金和政府性基金收入出现高增,一种可能的解释是:按规定,土地出让金可以在签订土地使用权出让合同后六十天内完成全部支付,9月、10月百城土地出让总价均为双位数增长(17%,12.3%),其中部分土地出让金滞后到11月完成缴纳。往后看,虽有“三道红线”施压房企融资端,但11月土地供应量创下年内新高,年底土地成交或仍有韧性。

11月政府性基金预算支出高增,主要是前期发行的专项债形成支出,以及去年10月没有新增专项债发行带来的低基数。11月广义财政支出同比增长22.1%,较上月增长7.6个百分点,主要得益于政府性基金预算支出的高增,12月广义财政支出的力度将主要取决于一般公共预算的支出强度。

ink="">

ink="">

ink="">

ink="">

四

2021年财政政策展望

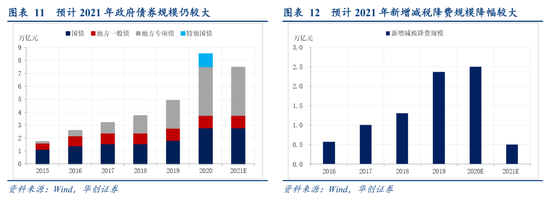

回顾今年积极的财政政策,主要体现在政府债券和减税降费规模两方面。政府债券方面,赤字率按3.6%以上安排,国债2.78万亿、地方一般债9800亿,地方专项债3.75万亿,特别国债1万亿。其中,新增赤字1万亿和1万亿特别国债全部转给地方,建立特殊转移支付机制。减税降费方面,预计全年为企业新增减负超过2.5万亿,1-10月全国新增减税降费22301.61亿,其中新增减税7461.12亿,新增降费14840.49亿(其中企业社保费新增降费14335.45亿)。

我们预计明年政府债券规模仍较大,财政政策整体退坡力度不大,主要是特别国债不再发行和减税降费规模下降。政府债券方面,经济仍需做好对冲下行准备,预计赤字率按3.3%~3.5%安排,对应国债和地方一般债规模与今年大致持平。为维持一定的投资强度,同时优先保障地方在建项目、防止“半拉子”工程,预计地方专项债规模不降(约3.7~4万亿)。随着疫情防控进入常态化,预计特别国债明年不再发行。减税降费方面,今年继续执行去年出台下调增值税税率和企业养老保险费率政策带来的新增减税降费约5000亿,上半年已到期;多项企业社保降费措施预计全年新增降费约1.5万亿,年底也将到期;预计明年新增减税降费规模由今年的超2.5万亿降至约5000亿。

财政政策整体退坡力度或将有限背景下,提示关注两点支出结构变化的影响。一是一般公共预算支出的结构变化:今年一般公共预算支出结构大幅向以社保就业、卫生健康为代表的民生领域倾斜,作为非急需、非刚性支出的城乡社区支出遭各级财政压减、1-11月大幅负增(-24%)。由于基建中公共设施管理业权重近40%,具体内容与城乡社区支出的重叠度较高,城乡社区支出的压减可能是今年公共设施管理业增速下行较多的原因。若明年城乡社区支出压减幅度有所缓和,则公共设施管理业投资可能反弹,带动基建有所上行。

二是专项债投向结构的变化:从项目阶段看,今年专项债以支持存量项目为主,估算用于新开工不到4成(6成以上用于在建项目),预计明年专项债投向在建项目为主的格局将延续,意味着基建增速视经济情况灵活调整的能力更强。从项目投向看,今年明确标明投向的专项债中,投向基建领域的占比近8成(76.3%),较去年(23%)提升明显,预计明年专项债投向基建为主的格局明年将延续,但基建占比可能会有所降低:今年土储专项债全年无发行,但7月底棚改专项债恢复以来已发行3900亿,约占同期新增专项债30%,对专项债资金构成了明显分流。明年投向符合条件在建项目的棚改专项债料可继续发行,同时土储专项债也可能恢复发行,或将导致全年专项债投向基建比例有所下降。

ink="">

ink="">