核心观点

一级市场

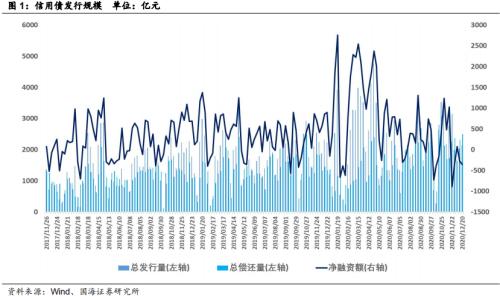

发行规模方面,本期信用债(含企业债、公司债、中票短融、PPN)发行总规模2133.73亿元,偿还总规模2489.80亿元,净融资额-356.07亿元。发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,AAA及以上不同期限发行利率处于下行态势。按发行额来看,主体评级AAA级占比74.54%,AA+级占比14.15%,AA级占比9.26%。

二级市场

本期信用债合计成交5276.96亿元。银行间市场是公用事业行业比较热门,交易所市场是综合行业受到较多关注。本期3年期中票收益率有所下行,5年期中票收益率有所上行。期限利差方面,3年期和5年期中票期限利差均持续走扩。信用利差方面,3年期和5年期不同等级中票信用利差均有所走扩。

等级变动

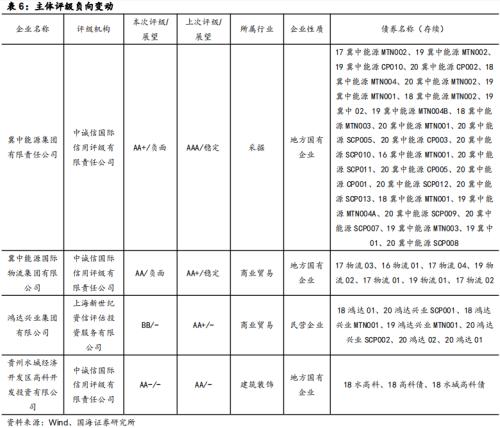

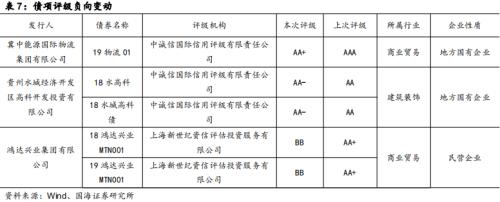

本期无主体评级正向级别调整和债项评级正向级别调整的企业。本期主体评级负向级别调整的企业共4家,涉及采掘、商业贸易和建筑装饰行业,其中3家为地方国有企业,1家为民营企业。本期债项评级负向级别调整的共3家企业的5只债券,为主体评级负向级别调整的企业。

事件概览

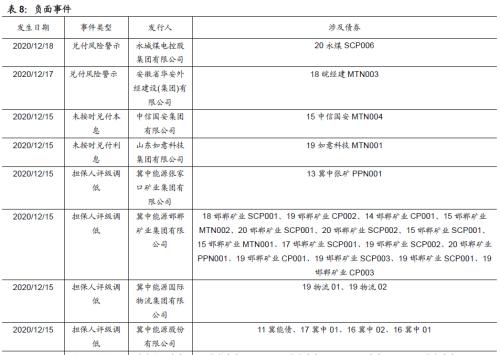

本期负面事件有(1)永城煤电控股集团有限公司兑付风险警示、(2)安徽省华安外经建设(集团)有限公司兑付风险警示、(3)中信国安(行情000839,诊股)集团有限公司未按时兑付本息、(4)山东如意科技集团有限公司未按时兑付利息、(5)冀中能源(行情000937,诊股)张家口矿业集团有限公司担保人评级调低、(6)冀中能源邯郸矿业集团有限公司担保人评级调低、(7)冀中能源国际物流集团有限公司担保人评级调低、(8)冀中能源股份有限公司担保人评级调低、(9)冀中能源峰峰集团有限公司担保人评级调低、(10)华北制药(行情600812,诊股)股份有限公司担保人评级调低、(11)河北建设投资集团有限责任公司担保人评级调低、(12)中信国安集团有限公司兑付风险警示、(13)山东如意科技集团有限公司未按时兑付本息、(14)鸿达兴业(行情002002,诊股)集团有限公司未按时兑付本息、(15)郴州市金贵银业股份有限公司未按时兑付本息。

风险提示

关注信用风险事件对整体利差的影响。

报告正文

1、一级市场

1.1

发行数量

发行规模方面,本期信用债(含企业债、公司债、中票短融、PPN)发行总规模2133.73亿元,偿还总规模2489.80亿元,净融资额-356.07亿元。

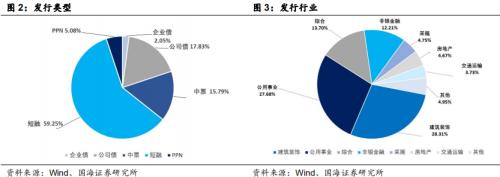

发行类型方面,本期信用债发行中短融占比59.25%,企业债占比2.05%,公司债(含私募)占比17.83%,中票占比15.79%,PPN占比5.08%。

发行行业方面,本期信用债发行行业主要包括建筑装饰、公用事业、综合、非银金融、采掘、房地产、交通运输,发行金额占比28.31%、27.68%、13.70%、12.21%、4.75%、4.67%、3.73%。

1.2

发行利率

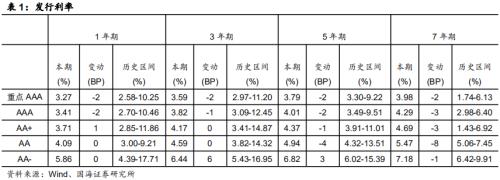

发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,AAA及以上不同期限发行利率处于下行态势。

1.3

发行等级

按发行额来看,主体评级AAA级发行额1140.20亿元,占比74.54%,AA+级216.40亿元,占比14.15%,AA级141.70亿元,占比9.26%。

2、二级市场

2.1

交易概况

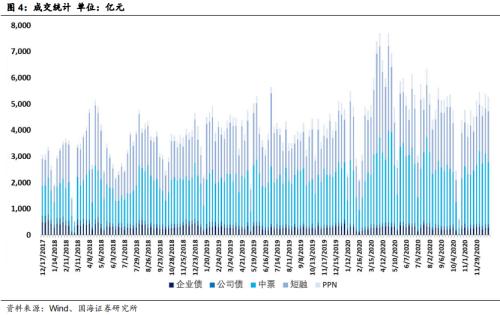

本期信用债合计成交5276.96亿元。分类别看,中票、短融、PPN分别成交2350.27亿元、1958.73亿元、551.84亿元,企业债和公司债分别成交274.35亿元和141.77亿元。

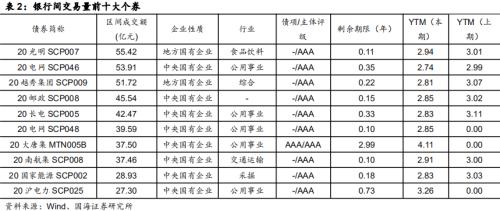

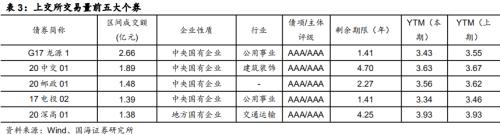

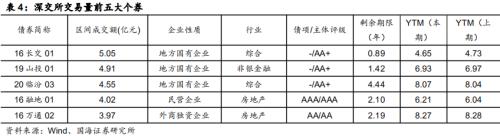

本期银行间成交最活跃的个券是20光明SCP007、20电网SCP046、20越秀集团SCP009、20邮政SCP008、20长电SCP005、20电网SCP048、20大唐集MTN005B、20南航集SCP008、20国家能源SCP002、20沪电力SCP025,银行间市场是公用事业行业比较热门。上交所最活跃个券是G17龙源1、20中交01、20邮政01、17电投02、20深高01,深交所则是16长交01、19山投01、20临汾03、16融地01、16万通02,交易所市场是综合行业受到较多关注。

2.2

收益走势

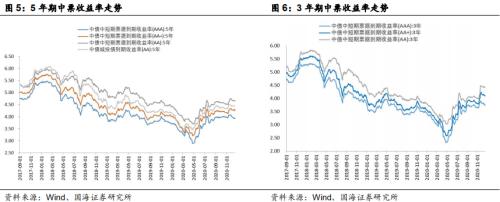

本期3年期中票收益率有所下行,5年期中票收益率有所上行。3年期AAA、AA+、AA中票收益率分别变动-4.49BP、-2.49BP、-2.49BP至3.74%、4.09%和4.41%;5年期AAA、AA+、AA中票收益率分别变动0.18BP、2.18BP、1.18BP至3.94%、4.30%和4.68%。

2.3

期限利差

采用AAA级各期限中短期票据的差异作为利差标的。2020年12月18日,3年期与1年期、5年期与1年期利差分别为45.24BP、64.74BP,相比于上期分别变动5.88BP、10.55BP。3年期和5年期中票期限利差均持续走扩。

2.4

信用利差

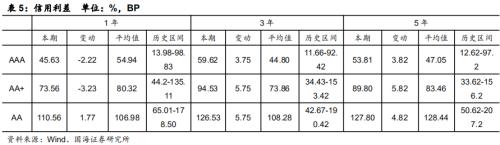

采用各期限各等级中债中短期票据收益率与对应期限的中债国开债到期收益率之间的差异作为信用利差标的。2020年12月18日,AAA级1年期、3年期、5年期信用利差分别为45.63BP、59.62BP、53.81BP,分别变动-2.22BP、3.75BP、3.82BP;AA+级1年期、3年期、5年期信用利差分别为73.56BP、94.53BP、89.80BP,分别变动-3.23BP、5.75BP、5.82BP;AA级1年期、3年期、5年期信用利差分别为110.56BP、126.53BP、127.80BP,分别变动1.77BP、5.75BP、4.82BP。3年期和5年期不同等级中票信用利差均有所走扩。

3、等级变动

3.1

正向变动

本期无主体评级正向级别调整和债项评级正向级别调整的企业。

3.2

负向变动

本期主体评级负向级别调整的企业共4家,涉及采掘、商业贸易和建筑装饰行业,其中3家为地方国有企业,1家为民营企业。本期债项评级负向级别调整的共3家企业的5只债券,为主体评级负向级别调整的企业。

4、事件概览

本期负面事件有(1)永城煤电控股集团有限公司兑付风险警示、(2)安徽省华安外经建设(集团)有限公司兑付风险警示、(3)中信国安集团有限公司未按时兑付本息、(4)山东如意科技集团有限公司未按时兑付利息、(5)冀中能源张家口矿业集团有限公司担保人评级调低、(6)冀中能源邯郸矿业集团有限公司担保人评级调低、(7)冀中能源国际物流集团有限公司担保人评级调低、(8)冀中能源股份有限公司担保人评级调低、(9)冀中能源峰峰集团有限公司担保人评级调低、(10)华北制药股份有限公司担保人评级调低、(11)河北建设投资集团有限责任公司担保人评级调低、(12)中信国安集团有限公司兑付风险警示、(13)山东如意科技集团有限公司未按时兑付本息、(14)鸿达兴业集团有限公司未按时兑付本息、(15)郴州市金贵银业股份有限公司未按时兑付本息。

风险提示:关注信用风险事件对整体利差的影响。