ink="">

ink="">

摘要:

近日,在新下达的一批地方政府再融资债券中,其募集资金用途除了用于偿还到期地方政府债券本金之外,还有一部分用于偿还政府存量债务。结合此前21世纪经济报道提到的地方债试点建制县置换隐性债务来看,地方债置换隐性债务的形式在突破,范围在扩大,值得关注。

经历债务置换之后,目前理论上还剩多少未置换规模?

根据财政部公布的2020年11月的最新数据,截至2020年10月末,非政府债券形式的存量债务为1915 亿,根据此前 2019 年政府工作报告提到“继续发行一定数量的地方政府置换债券”,因此理论可发行的置换债规模为1915亿。

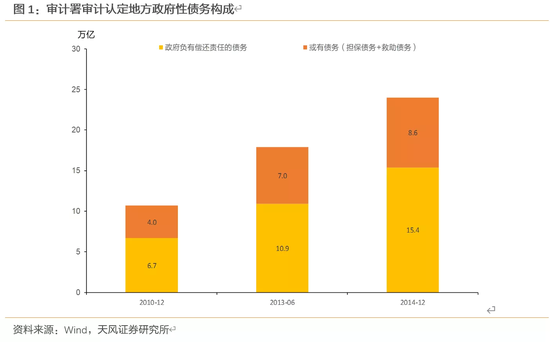

另一方面,根据《关于对地方政府债券实行限额管理的实施意见》(财预[2015]225 号)文件:或有债务转化为存量政府债务之后理论上可以通过发行置换债券化解。但是8.6 万亿的或有债务中逻辑上应该是较小的一个比例调整为政府债务,而且也存在依靠地方债以外方式偿还的可能。所以15.4万亿的存量政府债务置换工作基本已经结束(2019.2.28公布的《2018年国民经济与社会发展统计公报》也有相应明确)。

那么,隐性债务纳入试点置换范围有多大?

通过对2018年以来发行的608只再融资债梳理,我们合理推测地方债试点建制县置换隐性债务的范围或在扩大:2020年以来,各地均在积极上报申请纳入建制县试点置换,顶层政策设定与地方债发行细微操作层面的对应呼之欲出,整体防范化解地方政府隐性债务风险的态度在进一步压实。

未来再融资债券发行以置换隐性债务的空间规模会有多少?

目前我们并没有任何可以借助的公开政策文件,只能对当前新情况进行跟踪,从整体顶层设计的角度,总规模可能并不会太多,毕竟地方政府隐性债务与15.4万亿的地方政府债务不同,当年开启的置换是人大授权之下的。

对于城投和信用债市场有何影响?

因小见大,行胜于言,尽管再融资债券发行以置换隐性债务的空间或有限,但从地方政府隐性债务的系统性风险的影响冲击以及底线防范出发考虑,城投公募债风险依然可控:通过地方债进行置换确是最为稳妥的一种方式。当然,问题在于这里面有道德风险和逆向选择的问题,一旦口子打开,可能会激发出更为严峻的问题,所以这可能也是我们至今没有看到任何政策层面权威解读的原因。

但不管如何,这一行动再加上中央经济工作会议明确:抓实地方政府隐性债务风险防范工作。我们认为城投整体风险相对可控,而考虑到城投在整个信用市场结构当中占比很高,对应整体信用风险便也相对可控,当然不排除近期信用事件的持续发酵将影响整个市场情绪并加重信用分层。

城投公募债打破刚兑自然是趋势,只是这个进程会很复杂,我们尚且暂不讨论什么时间、什么地方会出现第一单城投公募债违约,仅从底线思维结合当前宏观环境考虑:城投债依然是可以适度下沉或者说维持已有下沉力度的对象。

近日,在新下达的一批地方政府再融资债券中,其募集资金用途除了用于偿还到期地方政府债券本金之外,还有一部分用于偿还政府存量债务(20甘肃29、20甘肃30;20天津86、20天津87);由此联系到2019.12.24日21世纪经济报[1]道所提“在今年化解隐性债务的实践中,监管部分推出建制县隐性债务化解试点方案。具体而言,地方政府向监管部门上报方案,批准后即可纳入试点,纳入试点后可发行地方政府债券(省代发)置换部分隐性债务”来看,地方债试点置换隐性债务形式在突破,范围在扩大,值得关注。

首先,我们从政府存量债务说起:

[1] http://www.nbd.com.cn/articles/2019-12-24/1395742.html

政府存量债务还有多少未置换?

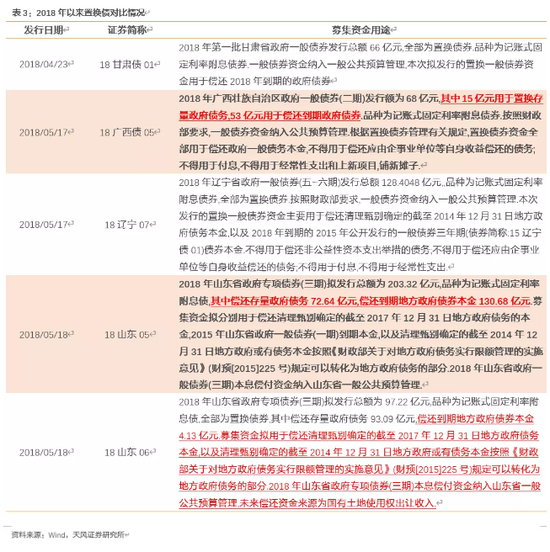

按照此前市场认知,发行地方债进行政府存量债务置换范围仅指2014年最后一次地方政府债务审计结果所披露的地方政府债务,截止到2014年12月31日,地方政府性债务是24万亿,其中包含地方政府负有偿还责任的债务15.4万亿,或有债务是8.6万亿,这里面置换对象仅限于15.4万亿中非政府债券形式存续的债务。

ink="">

ink="">

经历债务置换之后,目前理论上还剩下多少未置换规模?

一方面根据财政部公布的2020年11月的最新数据,截至2020年10月末,非政府债券形式的存量债务为1915亿,根据此前2019年政府工作报告提到“继续发行一定数量的地方政府置换债券”,因此理论可发行的置换债规模为1915亿。

另一方面,根据《关于对地方政府债券实行限额管理的实施意见》(财预[2015]225号)[1]:“妥善处理存量债务依法妥善处置或有债务,对因预算管理方式变化导致原偿债资金性质变化为财政资金、相应确需转化为政府债务的或有债务,在不突破限额的前提下,报经省级政府批准后转化为政府债务。”而或有债务转化为存量政府债务之后理论上可以通过发行置换债券化解。

这一条规定有三个限定:第一是存量或有债务,即2014年清理甄别之后确认的存量或有债务,总额为8.6万亿;第二是因为预算管理方式变化确需转化为政府债务;第三是不突破限额,这个限额应该是指2014年最后一次地方政府债务审计时所确定15.4万亿。

因此,在理解上要作如下考虑:

首先是2014年底之前甄别确认为或有债务,即对应债权债务关系发生于2014年12月31日之前(可能涉及在建工程后续滚续融资问题);

其次此后按照预算管理相关规定调整为政府债务;

最后置换债发行控制在2014年底审计认定后剩余的未置换的非政府债券形式的政府债务。

那么还剩下多少呢?8.6万亿中逻辑上应该是较小的一个比例调整为政府债务,而且也存在依靠地方债以外方式偿还的可能,据我们的数据统计,截止目前为止,各地方政府发行的置换债总规模12.32万亿(2020年目前为止还未发行地方政府置换债券),低于当初认定纳入一类债务的非政府债券形式的债务余额14.24万亿,差额是2.12万亿,各省内都有不同程度的未使用置换债额度(或是通过预算内资金偿还、或是通过其他形式转换核减,那么相应或有债务当中亦有部分由地方政府自我消化了。所以合并考虑规模预计较小,再结合五年以来置换推进,一类债务中仅留有理论上1915亿,那么或有债务转为政府债务而且还未到期需要置换的规模合理估计大数不会超过1000亿,甚至远小于这一数值。

这其中还需要考虑分区域限额问题,尤其是经济实力较强、债务水平较低的地区剩余的置换债额度较高(比如最高的两个地区是北京4182.9亿和上海2875.7亿),这便一定程度限制了地方政府置换债实际发行的空间。

所以15.4万亿的存量政府债务置换工作基本已经结束。

注:并且在2019.2.28公布的《2018年国民经济与统计公报》中也明确提到:“2015-2018年,置换债券累计发行12.2万亿元,基本完成既定的存量政府债务置换目标。”

[1]https://www.czj.sh.gov.cn/zys_8908/zcfg_8983/zcfb_8985/gkgl_8991/gjzw/201601/t20160121_172381.shtml

ink="">

ink="">

隐性债务纳入试点置换范围有多大?

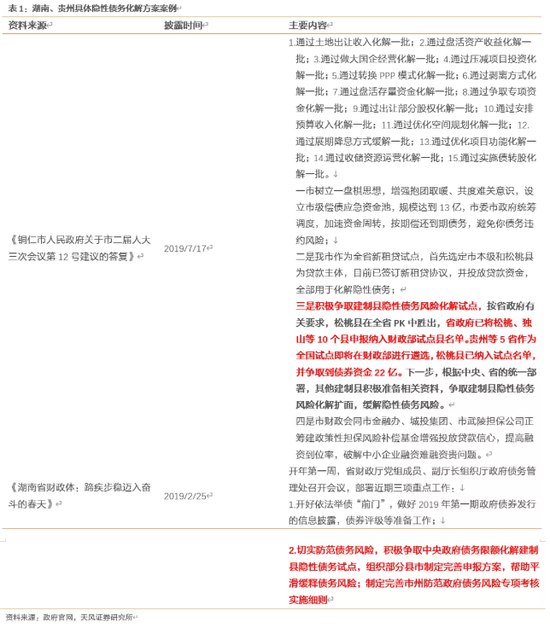

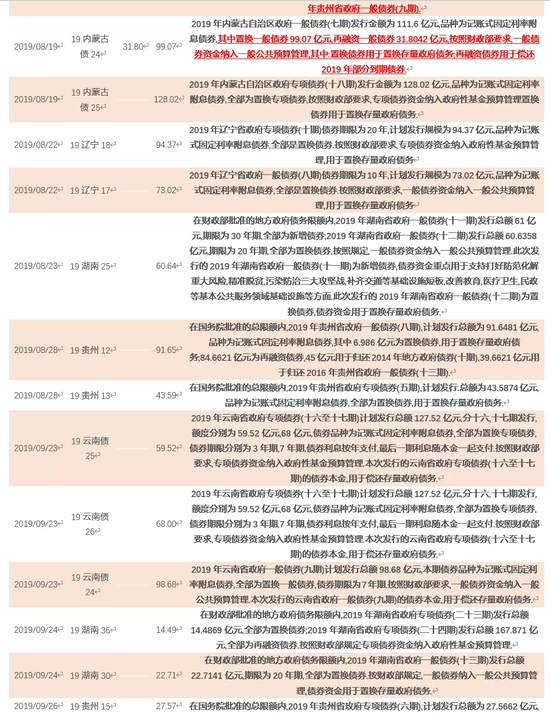

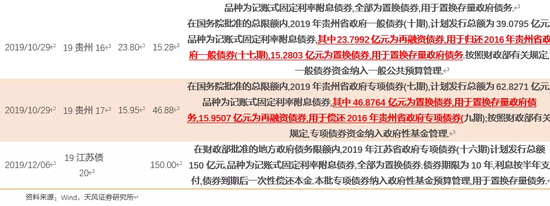

15.4万亿的存量政府债务置换工作基本结束,可以看到自2019年以来置换债券整体发行较少:2019年有7个省份(主要是集中在财政部提到的六个建制县试点置换的省份,加上江苏)发行了地方债用于置换存量政府债务,这里的存量政府债务就涉及到地方政府隐性债务。

ink="">

ink="">

这里还需要明确:2019年虽然是试点,但确实是地方政府隐性债务纳入置换的第一年。

ink="">

ink="">

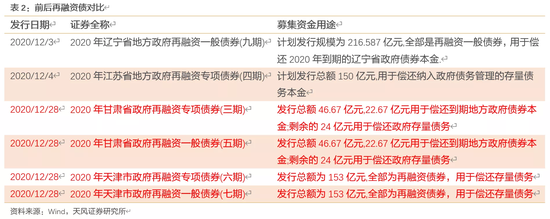

通过对2018年以来发行的608只再融资债梳理可以发现:2020年之前发行再融资地方债名称就是普通的一般债和专项债,而募集资金用途就是偿还到期地方政府债券本金。还从未有过偿还地方债以外的到期债务。这是首次。

ink="">

ink="">

更进一步对比,2019年纳入建制县试点置换隐性债务的省份,其所发行的对应债券都是置换债(有捆绑发行情况,但是再融资部分明确是偿付地方债本金,置换债才是对应偿还地方政府债务),这一细微上的变化是否说明新的突破,无论是形式上还是范围上?

ink="">

ink="">

ink="">

ink="">

ink="">

ink="">

综合比较,我们完全可以合理推测地方债试点建制县置换隐性债务的范围或在扩大:2020年以来,各地均在积极上报申请纳入建制县试点置换,顶层政策设定与地方债发行细微操作层面的对应呼之欲出,整体防范化解地方政府隐性债务风险的态度在进一步压实。

(1)2020.7.29,四川省第十三届人民代表大会常务委员会第二十次会议上,四川省财政厅厅长提到:“积极争取将省内部分地区建制县纳入隐性债务化解试点”。

(2)2020.8.11,宁夏银川市永宁县第十八届人大常委会第三十一次会议上,县人大常委会主任提到:“抢抓建制县隐性债务风险化解试点的政策机遇。”

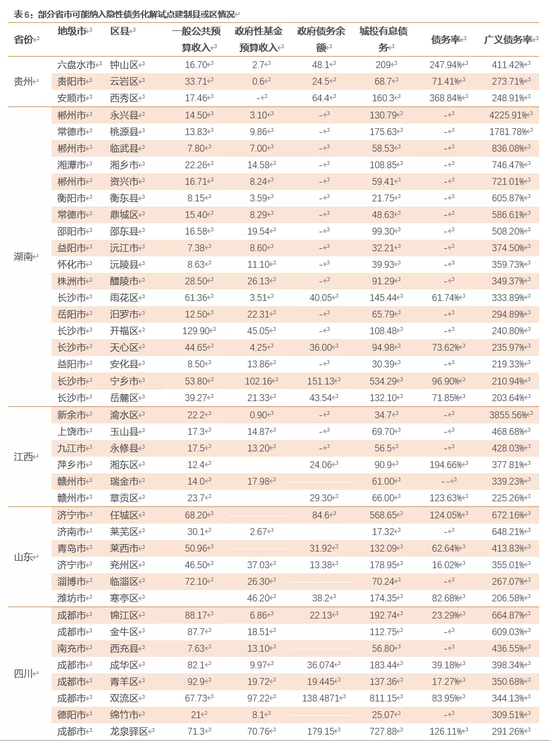

进一步具体来看,纳入建制县试点的标准是怎样?由此推测哪些建制县或区可能纳入?

从已纳入隐性债务化解试点的建制县的披露信息来看,一般流程包括:省内筛选、上报-建制县制定隐性债务化解方案-财政部答辩-答辩通过后进入试点(其中财政部或会结合区域债务压力以及整体化债方案进行考虑)。而通过观察纳入隐性债务化解试点的建制县的情况,可以发现:(1)首先,经济财政实力叠加考虑债务水平以及信用风险事件的偏尾部网红区域纳入试点建制县较多,比如辽宁、内蒙古、湖南;(2)被纳入试点建制县的债务率水平均较高,整体债务压力较大。

ink="">

ink="">

那么由此推测,还有哪些建制县或区可能纳入?首先从前期已有纳入的省份以及其他尾部区域中筛选,以下区县或可重点关注,区域内平台主体可多关注其边际变化,尤其是拿到地方政府置换债券的情况:

ink="">

ink="">

后续会有多少可能置换隐性债务的再融资债发行?

后续还有多少置换隐性债务的再融资债券会发行?这将涉及整体债务管控和防范的顶层设计。

首先,今年《地方政府债券发行管理办法》出台[1]明确了:随着地方政府债券的发行规模和到期规模在增大,对于地方政府债券的限额管理有必要进行分类管理,故而其确定了未来地方债的额度将明确分类管理,1)新增债券额度是指当年新增债券的额度;2)再融资债券额度是指对到期一般债券或专项债券进行展期、发行债券进行置换的接续发行额度;3)置换债券额度是指通过地方债券形式对存量政府债务进行置换的债券。在分类管理后,财政部对地方债务的压力可以进行更科学的调整;通过不同类别的债券额度,对地方政府存量债务、新增投资、到期债券压力进行科学的调控。

故而可以看到今年的再融资债券的债券全称均含再融资债券字眼,十分明确,但此前的再融资债券便均是**一般债/专项债,只要是明确再融资债,对应用途仅局限于地方债本金偿付。

与之前的发行管理有所不同,此次天津和甘肃再融资债券有所突破,我们理解此次发行与2019年试点建制县置换隐性债务的置换债基本接近,但为什么不继续沿用置换债,而要用再融资债的名义进行操作,这是耐人寻味的地方。

未来再融资债券发行以置换隐性债务的空间规模会有多少呢?

因为目前我们并没有任何可以借助和依仗的公开政策文件,只能对当前的新情况进行跟踪,从整体顶层设计的角度,总规模可能并不会太多,毕竟地方政府隐性债务与15.4万亿的地方政府债务不同,当年开启的置换是人大授权之下的。

[1]http://www.mof.gov.cn/zhengwuxinxi/caijingshidian/zgcjb/202012/t20201222_3636293.htm

对于城投和信用债市场有何影响?

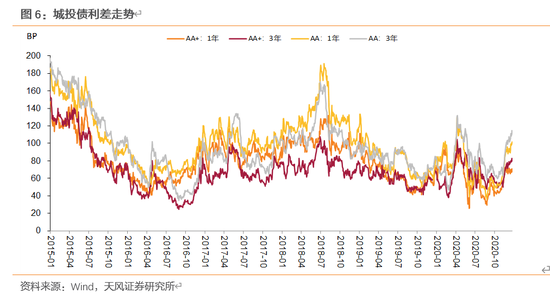

因小见大,行胜于言,尽管再融资债券发行以置换隐性债务的空间或有限,但从地方政府隐性债务的系统性风险的影响冲击以及底线防范出发,城投公募债风险依然可控。

这点我们还是要结合去年马骏解读中央经济工作时[1]提到的:“在全国上万个平台类机构中,只要几个公开违约,就可能导致连锁反应形成“扎堆”。因此应尽快制定系统性防范和化解地方政府隐性债务风险的措施,有效防范出现一批平台违约倒闭的系统性风险。”

对此,马骏亦提出了几点具体举措:(1)对于债务化解风险压力较大的地区,建议可以考虑支持省市内一部分优质平台兼并重组其他平台,优化存量负债结构;(2)除了省市内的平台可以考虑兼并重组外,还应鼓励优质平台企业跨地域兼并高风险地区的平台公司;(3)此外,还可以支持一部分优质平台进行上市或收购部分上市公司及其他资本运作,充分盘活国有资产。

去年底马骏刊文便明确了:“为了有效应对由于地方隐性债务可能导致的风险,应该尽快打通同一地区地方政府平台的资产负债表,让资不抵债的部分平台在本级政府层面通过与有可变现资产的其他平台整合予以化解,而对市政府无法在本级消化的平台负债必须尽快安排其与省级平台整合”。

其实如果仅从化解和防范风险角度考虑,通过地方债进行置换是最为稳妥的一种方式,毕竟这一信用条件远远超越了省级平台。当然,问题在于这里面有道德风险和逆向选择的问题,一旦口子打开,可能会激发出更为严峻的问题,所以这可能也是目前我们至今没有看到任何政策层面权威解读的原因。

但不管如何,这一行动再加上中央经济工作会议明确:抓实地方政府隐性债务风险防范工作。我们认为城投整体风险相对可控,考虑到城投在整个信用市场结构当中占比很高,对应整体信用风险便也相对可控,当然不排除近期信用事件的持续发酵将影响整个市场情绪并加重信用分层,但这其中城投是结构性收缩过程中相对稳定的部分。

虽然目前尚无城投公开债违约,但我们此前也强调过城投公募债打破刚兑自然是趋势,只是这个进程会很复杂,我们尚且暂不讨论什么时间、什么地方会出现第一单城投公募债违约,仅从底线思维结合当前宏观环境考虑:城投债依然是可以适度下沉或者说维持已有下沉力度的对象,但对于该切割的部分也不能含糊,对于区域和主体的筛选除了优选经济财政实力较强、偿债意愿佳的区域下沉外,在当前流动性维持紧平衡的状态下,更需在风险排查的过程中关注区域偿债压力,尤其是直融和非标占比较高且年内到期较为集中的情况,因为明年城投区域间分化将加大尾部经济财政实力较弱、偿债压力较大、化债思路并不明确区域弱资质主体的压力。

[1]http://news.cnwest.com/tianxia/a/2019/12/18/18280441.html

ink="">

ink="">

总结

近日,在新下达的一批地方政府再融资债券中,其募集资金用途除了用于偿还到期地方政府债券本金之外,还有一部分用于偿还政府存量债务。结合此前21世纪经济报道提到的地方债试点建制县置换隐性债务来看,地方债置换隐性债务的形式在突破,范围在扩大,值得关注。

经历债务置换之后,目前理论上还剩多少未置换规模?

根据财政部公布的2020年11月的最新数据,截至2020 年 10 月末,非政府债券形式的存量债务为 1915 亿,根据此前 2019 年政府工作报告提到“继续发行一定数量的地方政府置换债券”,因此理论可发行的置换债规模为 1915 亿。

另一方面,根据《关于对地方政府债券实行限额管理的实施意见》(财预[2015]225 号)文件:或有债务转化为存量政府债务之后理论上可以通过发行置换债券化解。但是8.6 万亿的或有债务中逻辑上应该是较小的一个比例调整为政府债务,而且也存在依靠地方债以外方式偿还的可能。所以15.4万亿的存量政府债务置换工作基本已经结束。

隐性债务纳入置换范围有多大?

通过对2018年以来发行的608只再融资债梳理,我们合理推测地方债试点建制县置换隐性债务的范围或在扩大:2020年以来,各地均在积极上报申请纳入建制县试点置换,顶层政策设定与地方债发行细微操作层面的对应呼之欲出,整体防范化解地方政府隐性债务风险的态度在进一步压实。

未来再融资债券发行以置换隐性债务的空间规模会有多少?

目前我们并没有任何可以借助的公开政策文件,只能对当前新情况进行跟踪,从整体顶层设计的角度,总规模可能并不会太多,毕竟地方政府隐性债务与15.4万亿的地方政府债务不同,当年开启的置换是人大授权之下的。

对于城投和信用债市场有何影响?

因小见大,行胜于言,尽管再融资债券发行以置换隐性债务的空间或有限,但从地方政府隐性债务的系统性风险的影响冲击以及底线防范出发考虑,城投公募债风险依然可控:通过地方债进行置换确是最为稳妥的一种方式。当然,问题在于这里面有道德风险和逆向选择的问题,一旦口子打开,可能会激发出更为严峻的问题,所以这可能也是我们至今没有看到任何政策层面权威解读的原因。

但不管如何,这一行动再加上中央经济工作会议明确:抓实地方政府隐性债务风险防范工作。我们认为城投整体风险相对可控,而考虑到城投在整个信用市场结构当中占比很高,对应整体信用风险便也相对可控,当然不排除近期信用事件的持续发酵将影响整个市场情绪并加重信用分层。

城投公募债打破刚兑自然是趋势,只是这个进程会很复杂,我们尚且暂不讨论什么时间、什么地方会出现第一单城投公募债违约,仅从底线思维结合当前宏观环境考虑:城投债依然是可以适度下沉或者说维持已有下沉力度的对象。

风险提示

风险提示:宏观经济,地方政府债务压力,城投相关政策变动。