投资要点

历史上的大宗与库存周期:库存主动补、被动去阶段大宗往往涨价。大宗商品价格是供需关系的结果,在库存周期的4个阶段中,两个时间段是供需关系对于商品价格最有利的阶段,一是主动补库存的早期,即企业刚刚开始扩产,但需求旺盛。二是被动去库存的阶段,即需求开始改善,而企业供给尚未增加。今年也是如此,4月之后,中国相继经历需求改善带来的被动去库存阶段,以及逐步向主动补库存过渡的阶段,大宗商品价格出现快速上涨。

3月被动去库存之后,7月起中下游开始进入主动补库存阶段。2020年以来,库存周期经历了“被动补”-“被动去”-“主动补”阶段。随着需求的拉动和生产的改善,下游工业品和消费品从7月率先开始较为明显的补库存,中游原材料也在下游的高需求拉动下开始补库存。然而,中下游的需求还未有效传导到上游资源开采行业的库存累积,上游行业库存同比分位数仍然较低。

本轮补库能维持多久?外需为主驱动,但合意区间或限制补库时长。

需求端:美国供需缺口支撑中国产商补库存。美国二轮财政刺激落地,将继续对其居民消费形成强支撑。在美国疫苗尚未大范围推广、供给复苏相对偏慢的背景下,短期内中国出口和补库存动力将受益于全球供需缺口的存在。

供给端:“空中加油”叠加疫后谨慎,补库存延续时间或较短。当前库存水平实际上仍高于合意库存区间的中枢(5%),由于考虑到主动补库存过程中企业的生产意愿,取决于其对中长期合意库存水平的预期,本轮主动补库存的空间可能相对有限。此外,疫后企业补库存的意愿可能也会相对保守。因此,本轮主动补库存的空间可能相对有限,持续时间可能也相对较短。

后续大宗商品价格短期仍受补库支撑,但对需求边际拐点更敏感。短期海外供需缺口仍可支撑补库存动力,后续需观察需求的边际拐点,从历史经验来看,在补库存的后期大宗商品价格可能会出现滞涨。而本轮库存周期“空中加油”的特点可能也会使得一旦需求出现拐点,补库存周期结束得较快,届时不排除大宗商品价格由“快涨”迅速转为“快跌”的可能。

风险提示:全球需求超预期下滑,国内外经济、政策形势超预期变化。

2020年11月以来,大宗商品价格快速上行,引发市场关注。大宗牛市预期的背后,实际上是市场对“补库存”启动的预期。那么,库存周期各阶段大宗商品价格表现如何?本轮库存周期到了哪个阶段?本轮主动补库存究竟能延续多久?对大宗商品价格走势有何启示?我们将在本文中一一解答。以供投资者参考。

历史上看,库存周期的哪一阶段

大宗价格往往上涨?

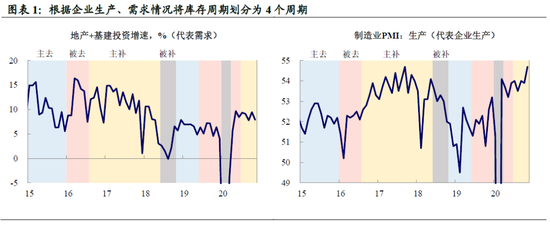

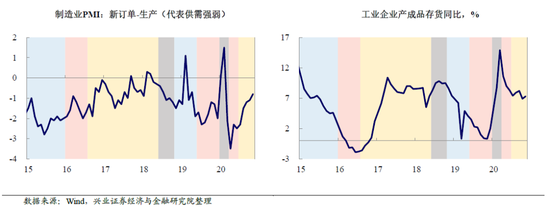

我们可以根据企业生产、需求的情况将库存周期划分为4个周期。这里我们用制造业PMI中的生产分项来代表生产,而考虑到国内终端需求过去更多来自地产和基建,因此使用地产+基建投资作为需求的指标,制造业PMI中新订单-生产来代表供需关系:

1)主动去库存:企业生产弱,需求弱,生产降幅快于需求降幅,库存去化。如2014年9月~2015年12月、2018年11月~2019年5月;

2)被动去库存:需求恢复,生产也有所恢复,但需求改善幅度更大,库存继续去化。如2016年1月~2016年7月、2019年6月~2019年12月;

3)主动补库存:需求仍然不错,企业开始扩产,库存增加。如2016年8月~2018年5月;

4)被动补库存:生产开始放慢,但需求下降更快,库存被动堆积。如2018年6月~2018年10月。

“被动去库存”与“主动补库存早期”中通常大宗商品价格上涨。大宗商品价格是供需关系的结果,在库存周期的4个阶段中,两个时间段是供需关系对于商品价格最有利的阶段,一是主动补库存的早期,即企业刚刚开始扩产,但需求旺盛。而在主动补库存的后期,需求端的斜率已开始放缓,但生产未降,商品价格涨幅可能放慢;二是被动去库存的阶段,即需求开始改善,而企业供给尚未增加。这两个阶段往往对应着大宗商品价格上涨的时间。

2015年以来大宗价格与库存的关系基本遵循上述规律,今年也不例外。如2015年12月~2017年8月库存周期经历了被动去库存以及主动补库存的早期,这一阶段大宗商品价格大幅上涨[1]。今年也是如此,我们看到4月之后,中国相继经历需求改善带来的被动去库存阶段,以及逐步向主动补库存过渡的阶段,大宗商品价格出现快速上涨。

[1] 2014年以来的例外是在2018年11月~2019年5月,这一阶段的特殊之处在于由于中美贸易战的问题,长期需求预期发生变化,尽管当时国内终端需求已有所企稳(基建、地产陆续回升),但企业生产行为仍非常谨慎,导致了主动去库存。但由于终端需求改善,实际上供需环境并未恶化,因此大宗商品价格出现提前上涨。

本轮库存周期到了哪一阶段?

中下游主动补库存

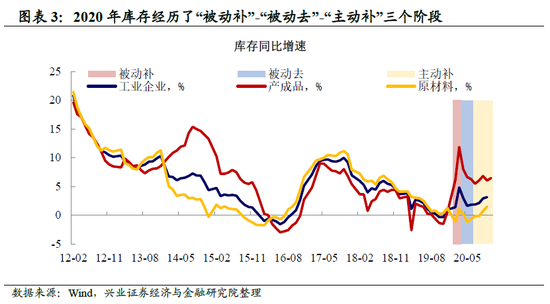

2020年以来,库存周期经历了“被动补”-“被动去”-“主动补”阶段。2019年底库存周期已经处于底部,正如我们在2019年12月30日报告《库存周期,心动还是幡动》中指出,未来库存或触底反弹,真正的回升依赖之后的长期需求改善。然而,2020年1月开始的疫情对经济和生产生活的冲击使得投资和消费需求骤降,但企业的生产并不能迅速反应,因此企业进入了被动补库存的阶段。2020年3月开始,疫情逐步得到控制,需求逐渐得到改善,企业在疫情期间积压的库存得以释放,生产的恢复稍慢于需求,从而进入被动去库存的阶段。2020年7月以来,企业的生产逐渐恢复,需求也稳步上升,部分行业开始主动补库存。

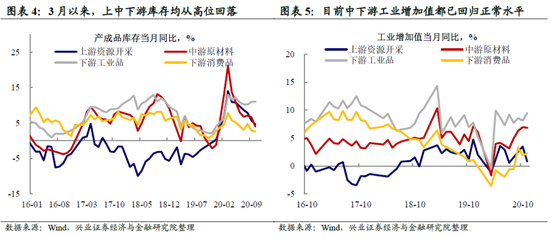

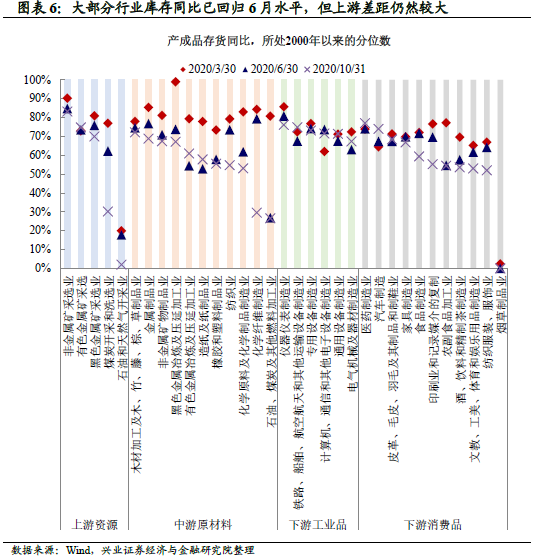

分行业来看,上中下游库存同比都为3月开始从高位回落。疫情对上中下游的冲击是同步的,不同于以往库存周期产业链“上游-中游-下游”的传导路径,本次疫情对产业链的影响是同时发生的。2020年3月,上中下游产成品库存同比都已冲顶。从冲击的程度上来说,中游原材料对疫情的反应最为敏感,库存当月同比达到了21%。之后的几个月里中游原材料开始去库存,7月同比为6.7%,去库存效果显著。

7月以来,中下游行业补库存趋势开始显现,但上游分位数仍然较低。随着需求的拉动和生产的改善,下游工业品和消费品从7月率先开始较为明显的补库存,中游原材料也在下游的高需求拉动下开始补库存。然而,上游部分行业还没有开始补库存的迹象,虽然近期黑色金属制造业需求较高,但还未有效传导到上游资源开采行业的库存累积。随着中游需求的逐渐传导,上游行业比如煤炭和黑色金属矿开采业都将得到有效提振。

补库存能延续多久?

关注本轮“空中加油”的特点

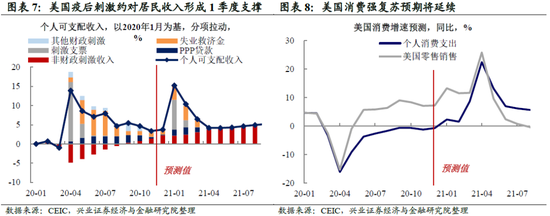

美国二轮刺激落地,将对美国需求继续形成约1季度提振。美国规模为9000亿美元的疫后刺激法案落地,参考美国经济分析局(BEA)对首轮刺激法案影响的模型,我们对二轮刺激法案的影响进行详细拆分预测。如果二轮刺激在2021年1月开始实施,则能够对当前的美国消费形成约1个季度的支撑。

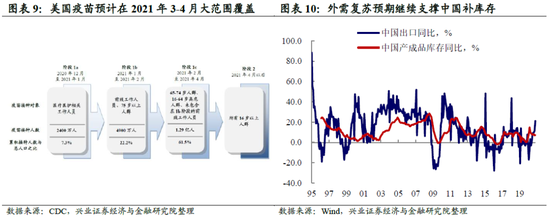

考虑到美国疫苗推广仍待时日,供需缺口存在持续支撑中国出口和补库。从美国自身供给来看,企业生产恢复的斜率将取决于疫情和疫苗赛跑的速度。假设疫苗不受变异病毒影响,则据CDC现有预测,2021年4月美国疫苗覆盖率将达62%。同时,考虑到美国民众相对较低的接种意愿(当前美国居民约67%倾向于接种疫苗,在主要经济体中排名靠后),疫苗实际推进进度可能还要慢于当前主要医疗机构假设。在疫苗尚未大范围推广、供给复苏相对偏慢的背景下,短期内中国出口和补库存动力将受益于全球供需缺口的存在。

但供给端来看,本轮疫后补库存与往常有两大不同:

当前补库存起点水平就不低,“空中加油”意味着持续时间或相对短。我们在2017年9月5日的报告《下个主题:“新(心)周期” 后看什么》中分析,供给侧改革以来,中国处于经济转型期,合意库存增速区间为0%-10%。疫情之后库存快速累积,虽然前期已经历了被动去库存,但是站在当前时间点,库存水平实际上仍然高于合意库存区间的中枢(5%)。考虑到主动补库存过程中企业的生产意愿,取决于其对中长期合意库存水平的预期,本轮主动补库存的空间可能相对有限。

疫后谨慎:经历过疫情之后,企业补库存的意愿可能也会相对保守。除此之外,在经历过新冠疫情冲击下库存的被动累积之后,企业的预期也会相对偏保守。

因此,本轮企业主动补库存的持续时间可能也会相对较短。

后续大宗价格走势怎么看?

对需求拐点或更敏感

短期仍处补库存初期继续支撑大宗价格。从上述分析可以看出,海外的供需缺口至少将延续至明年的1季度意味着,未来一段时间中国仍将处于补库存的阶段,这也将继续支撑大宗商品价格的上涨。而上游原材料的库存处于低位这一因素,甚至可能在短期内使得商品价格上涨加速。

但本轮库存“空中加油”的特点意味着大宗对需求的边际拐点更为敏感。后续需观察的是需求的边际拐点,从历史经验来看,在补库存的后期大宗商品价格可能会出现滞涨。而本轮库存周期“空中加油”的特点可能也会使得一旦需求出现拐点,补库存周期结束得较快,届时不排除大宗商品价格由“快涨”迅速转为“快跌”的可能。我们会在后续的报告中继续紧密跟踪需求以及库存周期的演化。

风险提示:全球需求超预期下滑,国内外经济、政策形势超预期变化。