核心观点

行业新闻与监管动态

重点包括:1)国务院常务会议确定,明年一季度继续落实好原定的普惠小微企业贷款延期还本付息政策;2)LPR连续8个月按兵不动;3)银保监会就《商业银行理财子公司理财产品销售管理暂行办法(征求意见稿)》公开征求意见。

市场表现

报告期内(2020/12/14-2020/12/27),银行板块整体下跌。其中,银行(申万)下跌1.33%,跑输沪深300指数4.45%。截至2020/12/25,银行板块PB(整体法、最新)为0.63倍,其中国有行、股份制、城商行、农商行PB估值分别为0.57倍、0.73倍、0.78倍、0.77倍,其中各类银行的估值水平较上期均有所回落。

报告期内(2020/12/14-2020/12/27),银行转债整体下跌。其中,光大转债(0.09%)、浦发转债(-0.25%)、中信转债(-0.57%)、无锡转债(-1.84%)、张行转债(-2.38%)、苏银转债(-2.72%)、苏农转债(-3.45 %)、江银转债(-3.59%)。转股溢价率方面,除苏农转债和苏银转债外,现存银行转债的转股溢价率较上期有所上升。

同业存单

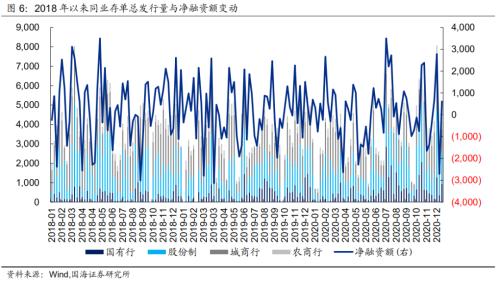

报告期内,同业存单总发行量及净融资额均有所下降。同业存单总发行量为7,608.10亿元,较上期减少4,698.10亿元;净融资额为-2,100.30亿元,较上期减少5,565.80亿元。分评级来看,AAA级发行总额占比为80.1%;AA+级发行总额占比为15.7%;AA级发行总额占比为3.3%。

就同业存单发行主体结构而言,报告期内,不同类型银行的实际发行额均有所下降。发行利率方面,不同类型银行的发行利率均有所下降。

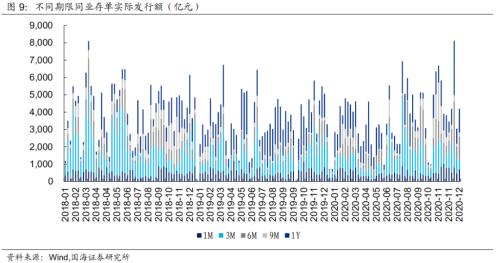

就同业存单发行期限结构而言,报告期内,不同期限同业存单实际发行额均较上期有所下降。发行利率方面,除3M同业存单外,其他期限的存单发行利率均较上周有所下降。

银行理财

报告期内,3-6个月期限理财产品发行数量最多,其次是1-3个月期限产品,然后是6-12个月期限产品,其他期限理财产品数量则较少。预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.88%、3.78%、3.79%、3.83%、3.89%。

风险提示

权益市场走低的潜在可能性;监管政策发生不利变化。

报告正文

1、行业新闻

1.国务院常务会议确定,明年一季度继续落实好原定的普惠小微企业贷款延期还本付息政策:1)在此基础上适当延长政策期限,做到按市场化原则应延尽延,由银行和企业自主协商确定。对办理贷款延期还本付息且期限不少于6个月地方法人银行,继续按贷款本金1%给予激励。

2)将普惠小微企业信用贷款支持计划实施期限由今年底适当延长。

3)对符合条件地方法人银行发放普惠小微企业信用贷款,继续按贷款本金40%给予优惠资金支持。

2.近日国有大行开始集体对存量靠档计息存款产品启动调整:六大国有银行在各自官网相继发布公告称,自2021年1月1日起,提前支取靠档计息的个人大额存单、定期存款等产品,计息方式由“靠档计息”调整为“按活期存款挂牌利率计息”。

3.LPR连续8个月按兵不动:12月21日,中国人民银行授权全国银行间同业拆借中心公布,2020年12月21日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。以上LPR在下一次发布LPR之前有效。两项贷款市场报价利率均连续八个月保持不变。

4.北京银保监局批准摩根大通银行(中国)有限公司增加注册资本15亿元:增资后,该行注册资本由65亿元增至80亿元。

5.德意志银行成为首家获批证券投资基金托管资格的在京法人外资银行。

6.央行副行长范一飞撰文称,要构建金融标准化双循环发展新格局,聚焦新技术、新业态和新模式,强化监管科技、合规科技等规范指南类行业标准,以开放和包容方式稳妥推进法定数字货币标准研制。

2、监管动态

1.银保监会就《商业银行理财子公司理财产品销售管理暂行办法(征求意见稿)》公开征求意见:办法拟明确,除理财子公司、吸收公众存款的银行业金融机构外,未经金融监管部门许可,任何非金融机构和个人不得直接或变相代理销售理财产品。

2.央行明确商业承兑汇票信息披露有关事宜:要求承兑人应当于每月前10日内披露承兑信用信息,包括累计承兑发生额、承兑余额、累计逾期发生额、逾期余额等。

3、市场表现

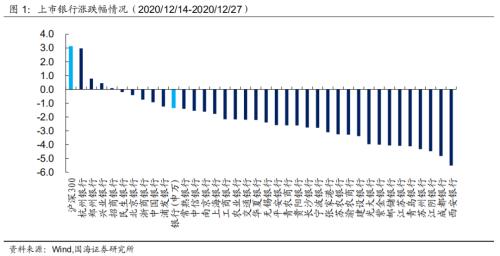

报告期内(2020/12/14-2020/12/27),银行板块整体下跌。其中,银行(申万)下跌1.33%,跑输沪深300指数4.45%。上市银行中涨跌幅前五分别为杭州银行(行情600926,诊股)(2.97%)、郑州银行(行情002936,诊股)(0.79%)、兴业银行(行情601166,诊股)(0.45%)、招商银行(行情600036,诊股)(0.09%)、民生银行(行情600016,诊股)(-0.19%);涨跌幅后五分别是青岛银行(行情002948,诊股)(-4.12%)、苏州银行(行情002966,诊股)(-4.33%)、江阴银行(行情002807,诊股)(-4.48%)、成都银行(行情601838,诊股)(-4.83%)、西安银行(行情600928,诊股)(-5.53%)。

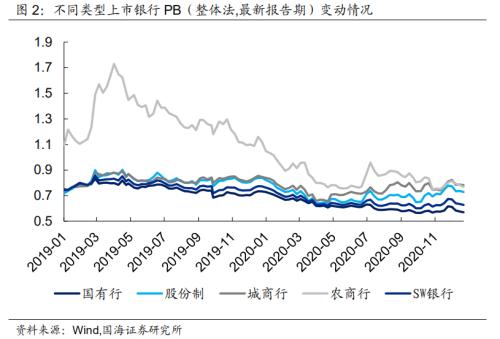

截至2020/12/25,银行板块PB(整体法、最新)为0.63倍,其中国有行、股份制、城商行、农商行PB估值分别为0.57倍、0.73倍、0.78倍、0.77倍,其中各类银行的估值水平较上期均有所回落。

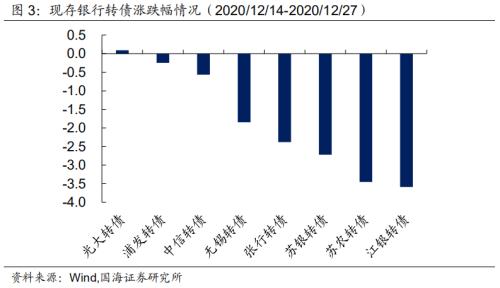

报告期内(2020/12/14-2020/12/27),银行转债整体下跌。其中,光大转债(0.09%)、浦发转债(-0.25%)、中信转债(-0.57%)、无锡转债(-1.84%)、张行转债(-2.38%)、苏银转债(-2.72%)、苏农转债(-3.45 %)、江银转债(-3.59%)。

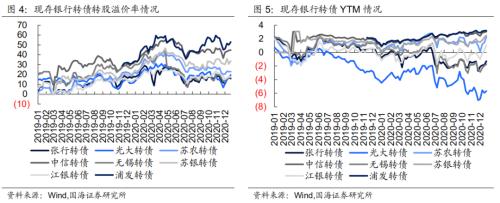

转股溢价率方面,除苏农转债和苏银转债外,现存银行转债的转股溢价率较上期有所上升。截至2020/12/27,各银行转债转股溢价率、YTM分别为:张行转债(15.78%、-1.28%)、光大转债(19.53%、-5.68%)、苏农转债(22.86%、2.23%)、中信转债(44.76%、3.05%)、无锡转债(16.82%、-1.71%)、苏银转债(33.64%、2.50%)、江银转债(17.44%、1.05%)、浦发转债(52.96%、3.19%)。

4、行业数据跟踪

4.1

同业市场

报告期内(2020/12/14-2020/12/27),隔夜资金利率有所下行。截至2020年12月25日,1天/7天/1个月/3个月银行间质押式回购加权利率,较12月11日分别变动-66.14BP、2.82BP、3.27BP、1.56BP;隔夜/1周/1个月/3个月/6个月SHIBOR,较12月11日分别变动-63.80BP、-2.70BP、-1.00BP、-25.00BP、-29.00BP。

报告期内,同业存单总发行量及净融资额均有所下降。同业存单总发行量为7,608.10亿元,较上期减少4,698.10亿元;净融资额为-2,100.30亿元,较上期减少5,565.80亿元。分评级来看,AAA级发行总额占比为80.1%;AA+级发行总额占比为15.7%;AA级发行总额占比为3.3%。

同业存单发行主体结构:报告期内,国有行、股份制、城商行、农商行同业存单实际发行额分别为1,282.30亿元、2,484.40亿元、2,675.20亿元、755.40亿元;较上期变动-153.10亿元、-2,282.70亿元、-2031.40亿元、-589.50亿元,不同类型银行的实际发行额均有所下降。

发行利率方面,不同类型银行的发行利率均有所下降。最新一周国有行、股份制、城商行、农商行同业存单发行票面利率的加权平均利率分别为2.7736%、2.8966%、3.1822%、3.0906%。

同业存单发行期限结构:报告期内,1M、3M、6M、9M、1Y期限同业存单实际发行额分别为1,160.90亿元、1,412.40亿元、2,038.20亿元、382.50亿元、2,247.30亿元;较上期分别变动-169.60亿元、-1,466.40亿元、-1,414.10亿元、-198.30亿元、-1,816.00亿元,不同期限同业存单实际发行额均较上期有所下降。

发行利率方面,除3M同业存单外,其他期限的存单发行利率均较上周有所下降。最新一周1M、3M、6M、9M、1Y同业存单发行票面利率的加权平均利率分别为2.6799%、3.1237%、2.9124%、3.1706%、3.0935%。

4.2

银行理财

报告期内,共发行理财产品1,918只,其中3-6个月期限产品最多,为669只;其次是1-3个月期限产品,为550只;然后是6-12个月期限产品,为401只;其他期限理财产品数量则较少。

预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.88%、3.78%、3.79%、3.83%、3.89%。

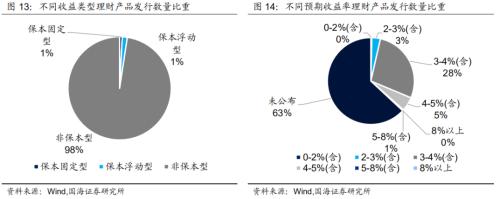

从发行类型来看,报告期内发行产品中,非保本型理财产品占98%,保本浮动型理财产品占1%,保本固定型理财产品占1%。从预期收益率水平来看,报告期内发行产品预期收益率以3%-5%为主(除了未公布)。

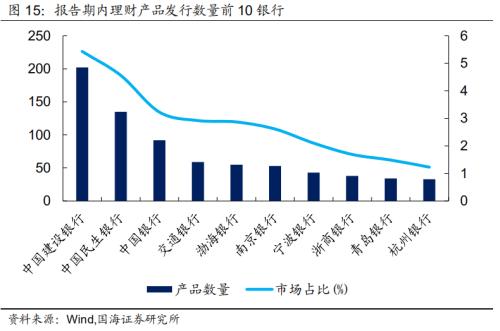

报告期内,发行理财产品数量最多的银行为中国建设银行,对应发行数量为202只,市场占比为10.53%;其次是中国民生银行,对应发行数量为135只,市场占比为7.04%;然后是中国银行(行情601988,诊股)、交通银行(行情601328,诊股)和渤海银行,市场占比分别为4.80%、3.08%、2.87%。

4.3

企业融资

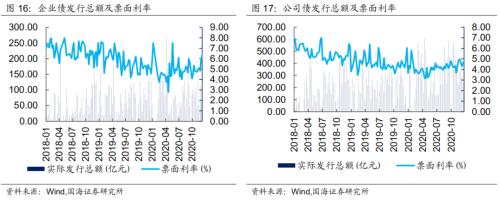

债券融资方面,报告期内企业债合计发行113.50亿元,较上期减少49.70亿元;最近一周企业债票面利率加权平均利率为6.3168%,较上周有所上升。报告期公司债合计发行352.00亿元,较上期减少269.68亿元;最近一周公司债票面利率加权平均利率为4.7425%,较上周有所上升。

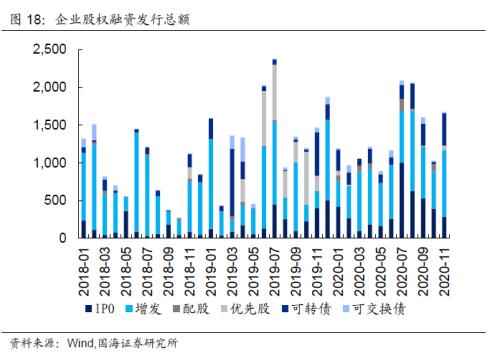

股权融资方面,截至2020/11/30,11月份股权融资规模合计为1,672.14亿元,较整个10月份上升了62.75%。其中IPO、增发、优先股、可转债、可交换债募集资金分别为286.68亿元、885.13亿元、58.00亿元、427.82亿元、14.50亿元。

风险提示:第一,权益市场走低的潜在可能性;第二,监管政策发生不利变化。