提要:当前我国经济运行中出现了两个悖论:其一是高社融与低投资间的悖论,这表明当前高速增长的社会融资规模主要还是被用来纾困而非促进增长;其二是低信贷利率与高信用债利率间的悖论,后者才真正反映了实体经济融资成本上升、偿债压力巨大的事实。结合这两个悖论看货币政策,一方面说明货币政策传导渠道依然不畅,另一方面也说明货币政策是稳中偏紧的。在经济依然面临重大内外部不确定性、复苏依然不稳的情况下,货币政策需要保持足够的流动性,并逐步将十年期国债收益率降到2.5%甚至更低的“合意”水平。

ink="">

ink="">

一、货币政策现存的问题

2020年下半年我国经济迎来V型反弹,货币政策逐渐转向中性,但是经济复苏的背后存在两个奇怪的现象。其一,高速增长的社会融资规模并没有带来高速增长的投资,低投资与高社融并存的现象让我们不禁发问:钱去哪了?其二,信贷市场和债券市场的利率走势分化,较高的信用债利率与较低的信贷利率并存,那么,究竟哪个利率才能反映实体经济真实的融资成本?

第一,高社融与低投资相悖。2020年4月份以来社会融资规模以不低于12%的速度快速增长,1至11月份社融增量达到32万亿,相当于2019年GDP的32%。但是在人口老龄化、产业结构变化、经济增速放缓的长期趋势下,实体经济真的需要那么多融资吗?可以看到,当前固定资产投资恢复缓慢,2020年11月份固定资产投资累计同比为2.6%,不到2019年末的一半,其中第二产业、制造业投资还在萎缩。此外,企业存在明显的货币窖藏现象,2020年1至11月份新增企业定期存款5.1万亿,较2019年全年多增2.5万亿。结合高速增长的社融和同样高速增长的定期存款,为什么企业会一边大规模借钱,还一边大规模的存钱?

从融资需求角度来看,社会融资规模可以分为两部分。一是因为投资而产生的新融资需求,二是以往存量负债的展期融资需求,前者对应着新增投资规模,而后者主要反映的是债务人难以按期还债的借新还旧规模。所以,高社融与低投资相悖的现象说明,当前的高社融主要还是被用来纾困而非促进增长。

第二,低贷款利率与高信用债利率并存。2020年3季度货币市场利率Shibor 1周和DR007基本回升至了7天逆回购利率附近,并进一步抬升了信贷市场和债券市场利率。从信贷市场来看,3季度金融机构一般贷款加权平均利率小幅上行5bp至5.31%,但是与2019年末相比大幅下降了43bp,明显超过了同期1年期LPR的降幅30bp。但是从债券市场来看,3季度企业债收益率基本恢复甚至超过了疫情前水平,1年期和10年期AAA级企业债收益率分别达到3.17%和4.28%,较2019年末仅分别下行1bp和上行8bp。这表明,央行政策利率向信贷市场和债券市场的传导出现了明显分化。对于较低的贷款利率与较高信用债利率,到底哪个才能反映实体经济真实的借贷成本?显然是后者。因为存量社融的展期需求可以方便地通过信贷市场、由债务人与银行一一谈判达成,但是,这在公开的债券市场难以做到。由于债券市场难以借新还旧,债务人的信用风险肯定会在债券市场暴露,进而表现为信用债利率上升。与此同时,央行货币政策操作虽可以通过LPR影响信贷市场,但信贷市场与债券市场依然是分割的两个市场。总之,相比LPR,债券市场的利率才反映了实体经济真正的借贷成本。在社融高速增长的情况下,2020年4季度企业特别是地方国企债券违约的数量和规模明显增加,也佐证了上述看法。

二、对央行姿态的判断

在总需求政策中,判断央行的姿态无非是从“价”或“量”两方面。前者指基准利率水平,特别是无风险收益率水平,后者主要看央行“扩表”还是“缩表”,以及货币供应水平变动。

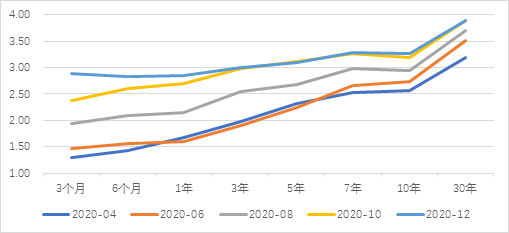

首先,从“价”来判断,国债收益率大幅上行,货币政策偏紧。2020年4月份起国债收益率攀升、期限利差收窄,国债收益率曲线呈平坦化上行(图1)。3季度国债收益率便超过了上年末水平,11月份1年期国债收益率达到高点2.97%,突破1年期MLF,出现短暂倒挂;10年期国债收益率达到高点3.35%,与1年期MLF的利差处于历史高位(图2)。国债收益率与中期政策利率的利差变化,说明货币政策稳中偏紧。一般来说,十年期国债收益率水平达到3%,实体经济平均的借贷利率将在5%以上,在PPI为-2%和核心CPI为0.5%的情况下,这又相当于真实利率高达7%或者4.5%以上。无论用哪个物价水平来计算,真实利率都超过或者接近2020年和2021年两年平均的复合增长率(5%左右),意味着实体经济的杠杆率必然发散。

图1 中国国债收益率曲线(%)

ink="">数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

ink="">数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

图2 中国国债收益率与中期政策利率(%)

ink="">数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

ink="">数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

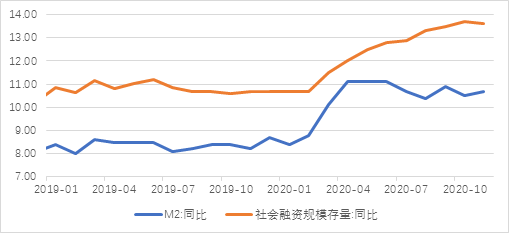

其次,从“量”来判断,货币供应增速放缓,货币政策偏紧。与疫情以来其他主要经济体央行的大幅扩表相比,我国央行资产负债表变动幅度不大,2020年前三季度央行资产增量3600亿,远低于2009年及此后平均每年2到3万亿的增量。从货币供应来看,2020年6月份起M2增速从11.1%的高点开始阶段性下行,3季度央行提出货币供应规模从“合理增长”转向“与名义GDP增速基本匹配”, 11月份社融同比年内首降0.1个百分点至13.6%(图3)。政策转向之下资金面压力渐显。对此,2020年3季度央行公开市场操作和中长期货币政策工具力度明显加大,公开市场操作和MLF的投放分别达到5万亿元和1.7万亿元,较2季度分别增加3万亿元和1.3万亿元。

图3 M2与社会融资规模同比增速(%)

ink=""> 数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

ink=""> 数据来源:WIND,国家金融与发展实验室宏观金融研究中心。

无论是从“价”还是“量”来看,当前货币政策都是稳中偏紧的。但是目前经济形势不稳定性不确定性仍然较大,经济复苏基础不甚稳固,以至于社会融资的膨胀更多得是为了借款人“续命”,信用风险已经先行在债券市场中暴露。总之,实体经济的融资成本不宜过快上行,要处理好恢复经济和防范风险的关系,把握好货币政策转弯的时点与力度,谨防货币政策急转弯。

三、建议

第一,进一步压降实体经济融资成本。持续深入推进LPR改革,深化LPR在商业银行内部转移定价(FTP)中的内嵌程度,加强贷款FTP与LPR的联动性,加快推进LPR衍生品业务发展。灵活把握调控的力度和节奏,疏通短期利率至长期利率的传导机制,着力发挥中期政策利率的信号作用和利率引导功能,保持短、中、长期流动性供需平衡,降低利率波动,稳定市场预期。

第二,提高资金使用效率。加强金融机构的贷后管理,避免信贷扩张冲动,优化营商环境,促进企业存款向投资转化,引导金融机构加大对于新兴产业和科技型中小企业的支持力度,形成金融、科技和产业的良性循环,提高全要素生产率和投资收益率。健全地方专项债管理体系,加强资金与项目的对接,提高专项债资金的使用效益,激发民间投资活力。

第三,加强金融稳定,维护内外均衡。进一步拓宽银行体系不良资产处置渠道,合理支持中小银行补充资本金。坚持以市场化、法制化原则完善债券违约风险防范和处置机制。避免财政风险与金融市场风险的双向传导。面对当前复杂的国际经济形势,还需强化对跨境资金流动的监管,防范跨境监管套利和风险传递。

第四,适应财政政策,实施更加积极的货币政策。国债占我国央行资产的比重远低于日美欧等主要经济体,不利于提高我国国债的安全资产地位。财政政策应该更多地以国债融资支持中央财政支出的增长,而央行则应该通过公开市场大力购买国债。以国债为基础进行货币政策操作,一方面可以形成从短期到长期的可靠的收益率曲线,打通央行货币政策利率向信贷市场和债券市场传导的渠道,另一方面,这可以有效降低无风险利率水平,从而降低全社会融资成本。粗略估算,在实际GDP增长率5%、核心通胀1%的水平上,能够保证全社会新增收入覆盖债务利息的“合意”十年期国债收益率应该在2.5%甚至更低水平。