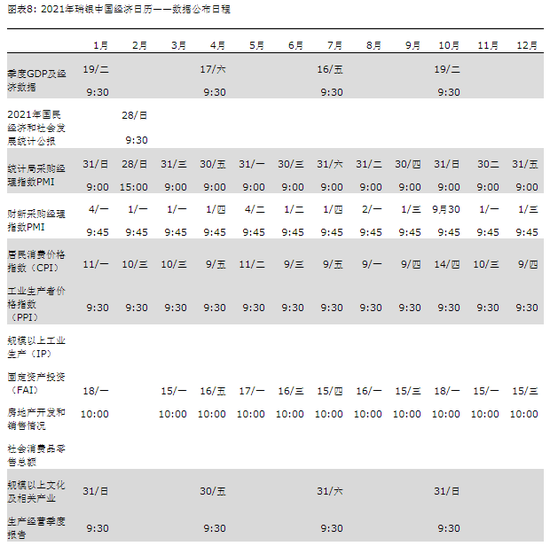

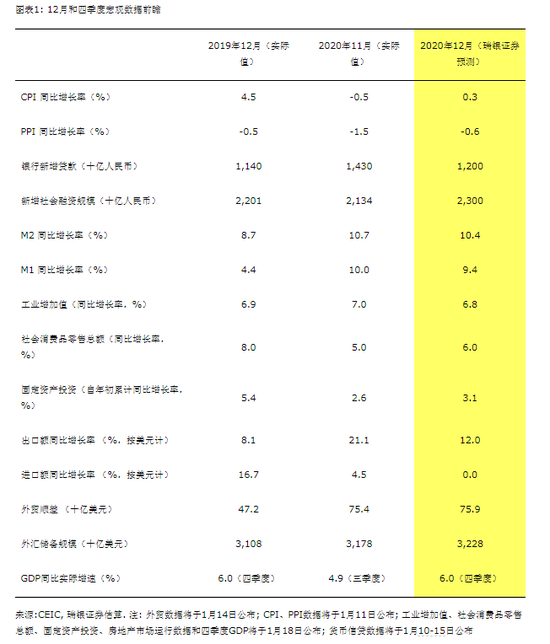

12月统计局制造业PMI小幅下滑了0.2个百分点,财新PMI下降了1.8个百分点,统计局非制造业商务活动指数也有所走弱。我们估计即将公布的12月经济数据将显示国内经济稳健收官,其中社会消费品零售同比增速可能比11月走强,而工业生产、整体固定资产投资和出口有所走弱。我们估计12月工业生产同比增速可能小幅回落至6.8%,整体固定资产投资同比增速降至8%,社会消费品零售同比增速升至6%,出口受高基数拖累有所放缓、但依然较为稳健、同比增长12%。CPI可能转为同比增长0.3%,PPI同比跌幅可能大幅收窄至0.6%。整体信贷(社融扣除股票)同比增速可能继续小幅放缓至13.6%。四季度GDP同比增速可能进一步回升到6%左右。具体参见我们的高频数据监测和每日经济活动追踪。

ink="">

ink="">

2021年中国经济有望持续复苏

我们预计今年GDP增速将有望反弹至8.2%,主要动力来自于出口和国内消费。政策支持力度可能减弱,基建和房地产投资或会放缓,但随着企业营收和利润增长的改善,制造业投资应会在低基数下明显反弹。我们认为今年全球GDP和整体需求有望大幅反弹,这应能抵消其他经济体复工复产、海外经济体对防疫物资或居家办公学习用品需求走弱等因素给中国出口带来的拖累。鉴于四季度以来经济反弹势头较为强劲,且统计局最近小幅下修了2019年的GDP数据,我们目前对2020和2021年的GDP增速预测(分别为2.1%和8.2%)面临一定上行风险。

政策正常化,但不会急转弯

中央经济工作会议(“会议”)强调着力扩大内需和注重“需求侧”管理,同时还指出要保持政策对经济恢复的“必要”支持力度,要求政策操作“不急转弯”。不过,我们预计今年政策将会逐步正常化,信贷增长可能放缓、财政赤字可能收窄、房地产政策和金融监管可能会收紧,下半年央行可能会小幅上调政策利率。考虑到企业营收修复和居民收入改善,政策调整对整体经济的影响应相对有限。此外,会议还强调了防风险,明确将强化国家战略科技力量和增强产业链供应链自主可控能力作为首要任务,同时要求要力争在2060年前实现碳中和(参见《中央经济工作会议解读》)。

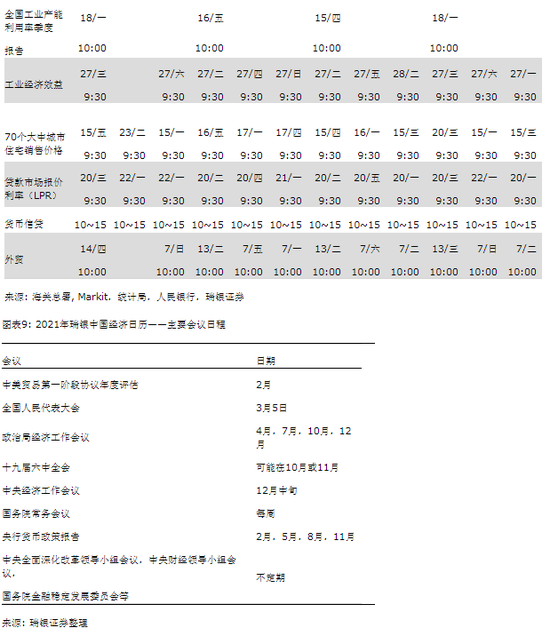

2021年瑞银中国经济日历

我们编制了2021年瑞银中国经济日历,包含重要的政策会议及主要经济数据公布日期(见第7页)。国务院和央行会定期召开例会,但政策决策可能在其他会议上制定。今年最值得关注的会议包括:将在3月召开的两会,4月、7月、10月和12月进行经济工作回顾和展望的政治局会议,12月中旬的中央经济工作会议,以及十九届六中全会。

宏观数据前瞻:2020年稳健收官,四季度GDP同比增长6%左右

我们估计即将公布的12月经济数据将显示国内经济实现稳健收官,其中社会消费品零售同比增速可能比11月走强,而工业生产、整体固定资产投资和出口有所走弱。我们估计12月工业生产同比增速可能小幅回落至6.8%,整体固定资产投资同比增速降至8%,社会消费品零售同比增速升至6%,出口受高基数拖累有所放缓,但依然较为稳健、同比增长12%。房地产活动大致企稳,而基建投资增速可能有所加快。CPI可能转为同比增长0.3%,PPI同比跌幅可能大幅收窄至0.6%。整体信贷(社融扣除股票)同比增速可能继续下滑0.1个百分点至13.6%。四季度GDP同比增速可能进一步回升到6%左右。具体参见我们的高频数据监测和每日经济活动追踪。

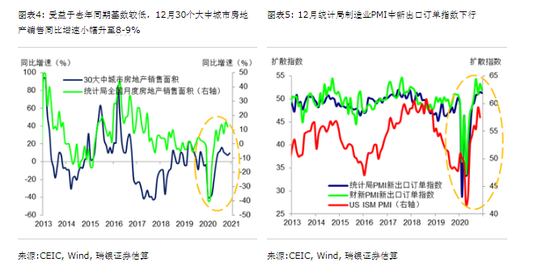

12月统计局制造业PMI下滑0.2个百分点至51.9。其中新订单(下降0.3个百分点)和新出口订单指数(下降0.2个百分点)均有所回落,生产量指数也下降了0.5个百分点至54.2。原材料指数企稳,采购量指数走弱,产成品库存指数走强。购进和出厂价格指数均大幅上行。从不同规模企业来看,大型和小型企业PMI双双下行,中型企业PMI进一步反弹。另一方面,财新制造业PMI也下滑了1.8个百分点至53,其中新订单、新出口订单和生产量指数均弱于上月,但购进和出厂价格指数进一步升高。

统计局非制造业商务活动指数下滑0.7个百分点至55.7。建筑业商务活动指数升至60.7,服务业商务活动指数则下降了0.9个百分点至54.8。分行业来看,航空运输、电信广播电视卫星传输服务、货币金融服务、资本市场服务等行业商务活动指数持续位于60以上高位景气区间,而餐饮、房地产、生态保护及环境治理等行业商务活动指数则位于荣枯线下。受大宗商品价格明显上涨的影响,相关价格指数上行。

对于即将公布的12月和四季度宏观数据,我们估计:

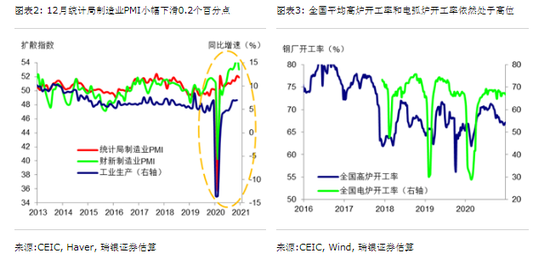

12月工业生产同比增速可能受高基数拖累小幅回落至6.8%。12月统计局和财新PMI及二者的生产量指数均有所下滑,表明制造业增长动能可能小幅走弱。自7月初起,除浙电外,6大发电集团日均煤耗同比增速数据已停止对外公布。全国平均高炉开工率小幅下行,但依然处于67%左右的高位,而电弧炉开工率则小幅上行(图表A4)。12月前20天全国粗钢生产也依然比较强劲。再考虑到2019年同期基数较高,以及部分地区近期采取了暂时性的限电措施,我们估计12月工业生产同比增速从此前的7%小幅降至6.8%。另一方面,我们估计12月社会消费品零售同比增速可能进一步回升至6%左右,其中部分得益于价格上涨。

房地产活动可能保持相对稳健。高频数据显示12月30个大中城市房地产销售同比增速小幅反弹至8-9%(图表A5)。我们估计12月全国整体房地产销售同比增速可能大致企稳于12%。由于2019年同期基数较高,新开工可能同比零增长,而房地产投资同比可能保持10%左右的较快增长。短期内房地产销售和投资可能保持相对稳健,但房地产开发商融资条件收紧会逐渐给二者带来下行压力。

整体固定资产投资同比增速可能小幅放缓至8%左右。我们估计,部分受益于2019年同期基数较低和融资支持较强(2020年地方政府专项债券发行3.6万亿元以上),12月基建投资同比增速可能反弹至8%。此外,12月制造业投资同比增速可能受高基数拖累放缓至7%左右,不过随着企业利润的修复,企业前景和信心应仍在改善。再考虑到房地产投资可能依然较快增长,我们估计12月整体固定资产投资同比增速可能小幅放缓至8%左右、全年增长3.1%。

出口可能有所走弱,但增速依然比较稳健、同比增长12%。欧洲新一轮封锁措施可能令外需承压,统计局和财新制造业PMI中新出口订单指数均有所下滑。不过,尽管2019年同期基数较高,但12月韩国出口同比增速从此前的5%反弹至13%。整体而言,考虑到基数较高,我们估计12月出口同比增速可能从11月21%的高位回落至12%,依然较为稳健。另一方面,由于2019年同期基数较高,12月进口同比增速可能从此前的4.5%下降到0%左右,贸易顺差大致企稳于760亿美元。

12月CPI可能转为同比增长0.3%,PPI同比跌幅大幅收窄。高频数据显示12月食品平均价格环比反弹。其中,蔬菜价格环比上涨9%(同比增速从12%放缓至6%),水果价格环比上涨4%(同比增长3%),鸡蛋价格环比上涨1%(同比跌幅收窄),特别是猪价转为环比上涨9%(受益于2019年基数较低,同比跌幅从17%收窄至2%)(图表A6)。鉴于经济活动继续回暖,非食品价格可能也环比小幅上涨。整体而言,我们估计12月CPI可能从此前的同比下跌0.5%转为同比增长0.3%。另一方面,高频数据显示12月统计局公布的主要生产者价格环比进一步反弹,其中动力煤价格环比上涨13-14%,螺纹钢价格环比上涨5%(图表A7-A8)。整体而言,我们估计12月PPI同比跌幅大幅收窄至0.6%。

整体信贷增速可能进一步小幅下滑。12月新增人民币贷款可能小幅升至1.2万亿元,略高于2019年同期水平。政府债券净发行量可能反弹到7500-8000亿元,但企业债券净发行量可能收缩。由于媒体报道对影子信贷的监管有所收紧,影子信贷规模可能依然疲弱。整体而言,我们估计12月新增社会融资规模2.3万亿元,同比多增1000亿元。整体信贷(社融剔除股票融资)同比增速可能再次小幅下滑0.1个百分点至13.6%,我们估算的信贷脉冲也相应走弱。

外汇储备规模可能上升500亿美元左右。12月人民币对美元汇率升值0.6%(图表A12),资本外流压力可能略有下降。我们估算主要储备货币汇率变动带来的估值收益可能达200亿美元以上。进一步考虑其他因素(商品贸易顺差大致企稳、服务贸易逆差维持低位、净FDI持稳),我们估算12月外汇储备规模可能上升500亿美元至3.228万亿美元。

四季度GDP同比增速可能进一步反弹至6%左右。四季度名义社会消费品零售同比增速可能从三季度的1%大幅反弹至5%以上,整体固定资产投资同比增速可能从7%加快到9%左右。出口同比增速可能从此前的9%大幅升至15%,推动名义贸易顺差比2019年同期高出800亿美元以上。从生产端来看,四季度工业生产同比增速可能从5.8%上升到6.9%,随着经济活动的回暖,服务业增加值同比增速也可能进一步回升。房地产销售同比增速可能加快到13%,房地产行业增加值同比增速可能走强。整体而言,我们估计四季度GDP同比增速从此前的4.9%反弹到6%左右。

经济增长和政策展望

2021年中国经济有望持续复苏。我们预计今年GDP增速将有望反弹至8.2%,主要动力来自于出口和国内消费。政策支持力度可能减弱,基建和房地产投资或会走弱,但随着企业营收和利润增长的改善,制造业投资应会在低基数上明显反弹(参见《2021-22年中国宏观经济展望》)。我们认为今年全球GDP和整体需求有望大幅反弹,这应能抵消其他经济体复工复产、海外经济体对防疫物资或居家办公学习用品需求走弱,以及海外消费者可能从商品消费更多转向服务消费等因素可能给中国出口带来的拖累。我们预计今年全年出口增长10%,其中上半年同比增速可能较高,下半年可能放缓到中低个位数(参见《中国出口强势能否持续?》)。鉴于四季度以来经济反弹势头较为强劲,且统计局最近小幅下修了2019年的GDP数据,我们对2020年和2021年的GDP增速预测(分别为2.1%和8.2%)面临一定上行风险。

政策正常化,但不会急转弯。正如我们所期,中央经济工作会议(“会议”)强调着力扩大内需和注重“需求侧”管理。会议还指出要保持政策对经济恢复的“必要”支持力度,同时要求政策操作“不急转弯”。不过,鉴于2021年经济活动有望在去年的低基数上大幅反弹,我们预计政策将会逐步正常化,信贷增长可能放缓、财政赤字可能收窄、房地产政策和金融监管可能会收紧,下半年央行可能会小幅上调政策利率。考虑到企业营收修复和居民收入改善,政策调整对整体经济的影响应相对有限。此外,会议还强调了防风险(例如,最近房地产相关信贷政策也有所收紧),明确将强化国家战略科技力量和增强产业链供应链自主可控能力作为首要任务,同时要求要力争在2060年前实现碳中和(参见《中央经济工作会议解读》)。

2021年瑞银中国经济日历