文/新浪财经意见领袖专栏作家 王剑

央行代表政府,但又不完全是政府。央行去管理一群银行时,她代表政府;面对政府时,她又要有一定的独立性,不完全等同于政府的一个普通部门。现代通行做法是:财政要在央行开个账户,称为“国库”。所有财政收支通过这个账户进行,并且统收统支,不得坐支(收到的钱先全部收归国库,要用时再花出去)。此户不得直接向央行透支(央行不得直接借钱给财政),但可以对外借钱,而每年借钱的额度由一国权力机关提前设定,不得突破。

ink="">

ink="">

注意,以下并非史实,而是对人类货币发展史的一个抽象提炼。真正的人类经济发展史错综得很,不是这么一脉清晰的,有时甚至会出现一些历史倒车,比如金属币又替代了信用货币。因此,以下只是一个抽象提炼。

一、最早的财政

人类早期,没有央行,没有银行,只有政府和民众。政府为了履行她的行政职能,需要从民间无偿收取一定的物资用于政府的运行,这个无偿收取的就叫税(如果直接收取劳动力则叫徭役,这个我们先不管)。所以税其实是有偿的,换取政府服务。

早期,经济还没有充分货币化,人们生产自用物资,偶尔产生多余的则用于物物交换,货币还没出现。这阶段收税也是直接征收物资,所以是“实物财政”。

后来随着交换增多,为便利交易,货币出现了。慢慢地,政府发现直接征收货币、然后再拿货币去采购物资更为方便,于是改为货币征税。这时,财政和货币才第一次碰到一起,形成货币财政。我国很早就出现了货币财政,与实物财政并行(但迟至明清时期才最终完成比较彻底的转变)。

再后来,政府垄断了货币发行权,货币只能由政府印制,通过政府采购、支出的方式投入流通,然后又通过征税(或罚没等)的方式回收货币。这种财政和货币制度下,假设一个国家某一天突然宣布开始实施这一制度,则有几个非常有意思的特征:

(1)财政净支出额(支出-收入)就是在外的货币流通量,亦即,赤字就是货币流通量,或发行量。

(2)得先有支出,才能让货币在市场上流通,然后才能以该货币收税,否则只能征收物资。

(3)财政“累计值”不可能盈余,因为在外的累计货币流通量均来自支出,而不可能征收超过这个量的税。当然,一年之内可能盈余,只要货币的在外流通量足够大。

这就是最早期的财政制度和货币制度,我们不知道这种制度叫什么,我们暂且称之为“财政铸币制度”。甚至可以说,财政和货币不分家,直接称之为“财政—货币制度”。这是最真正意义的“赤字货币化”。

目前,美国财政部还保留硬币的发行权,是这种原始的财政铸币制度的遗存,可谓是古代货币制度的“活化石”。

这个制度的弊端简直一目了然。政府直接印制货币就能买走物资,而一国一年生产的物资是有限的,如果政府印制过多的货币,买走了过多的物资,剩余给老百姓流通的物资就少了,而流通在外的货币则多了,那么更多的货币追逐更多的物资,必然通货膨胀。

因此,在这一模式下,无法根除恶性通胀。于是,人类开始寻找对抗通胀的方法。

二、银行的反抗

银行率先以通胀反抗者的英雄姿态出现在历史舞台。

政府发行了过多货币后,货币贬值,钱变毛,民间物资也会越来越贵,货币体系就会崩溃。人们就会不太想使用它,改为物物交换,或使用其他更信得过的东西当货币。毕竟,货币只是一个凭证,它成为货币的惟一条件,只是需要大家都认同它是货币。这时,一些信誉卓著的商家,签发的一些票据,被人们所信赖,人们就持有它用于流通,开始充当起货币。

当然,历史中还有另外一种原因导致这种商业票据被充当货币,即严重通缩。古代冶炼技术不发达,有些地方无法找到足够的金属制作货币,出现“钱荒”,于是有些大商家的票据被大家用来当货币流通。

可见,不由政府垄断发行货币,而是由商家自由发行货币,有一个很大优点,就是它既能对抗通胀,又能对抗通缩,靠市场自己的力量,将货币发行量调节到一个相对较合适的水平。而经济活动是波动的,有时热,有时冷,需要的货币量也不一样,市场自己能调节货币发行量,看似完美。

后来,这些商家自己的主业不做了,专门做起了票据的生意。它们的生意流程是这样的:

(1)客户把真实的货币(即政府发行的货币)10元存放在它这,它向客户签发一张票据,上面写着“持票人在本店存款10元”。

(2)客户拿这张票据可以直接当10元钱花,因为别人信得过这家商家。

(3)但当客户需要借10元钱时,向这商家借。商家可以把真实的货币借给它,也可以不给出真实货币,而是又签发一张票据(上面写着“持票人在本店存款10元”)。然后,客户拿这张新票据继续去花。

(4)可商家店里其实只存着10元钱,但它却签发了两张“持票人在本店存款10元”的票据。

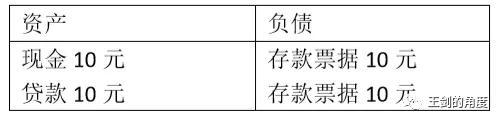

商家的资产负债表是这样的:

好了,现代商业银行出现了。这时,假设政府只发行了10元,而这银行签发出两张10元的票据,可供社会流通。因此,真正的货币流通量到了20元,满足了社会经济发展需要。我们把这种被银行“派生”出来的货币,称为“银行存款货币”或“银行货币”。

而如果经济不好了,经济活动冷却了,那么有些客户就会觉得不需要这么多资金了,就拿着10元存款票据去还掉10元贷款。于是,货币流通量又回到10元。可见,在这种模式下,最终的货币流通量是会由市场自行调节的。

然而,这个制度的弊端同样一目了然:市场不是万能的,能力也是有限的,不可能随时实现完美地调节。比如,经济过热时,大家都头脑发热,都来借钱,派生了更多货币,导致经济火上浇油,进一步过热,市场行为天然具有亲周期性。如果贷款发得太多,派生了大量存款,然后经济突然不行了,而借款的人手上没这么多钱,还不起了,于是就有了不良资产问题,严重的话可能导致银行倒闭……如果大面积出现这个现象,那就是金融危机了。

即使不在整体上发生危机,如果让大量的银行开起来,总有些银行审慎,有些银行放飞自我,然后经营不善倒闭,然后一堆发行在外的存款票据变成废纸。

我们将这个制度称为“自由银行制度”。

所以,完全市场化货币发行也不行,还是得有个人来管住这群银行。

三、央行登场

中央银行此时登场。所以,它是市场化货币和政府垄断货币的妥协产物。有些国家是新开设一家央行,有些国家则是指定一家不错的银行升格为央行。

央行代表政府,但又不完全是政府。央行去管理一群银行时,她代表政府;面对政府时,她又要有一定的独立性,不完全等同于政府的一个普通部门。现代通行做法是:财政要在央行开个账户,称为“国库”。所有财政收支通过这个账户进行,并且统收统支,不得坐支(收到的钱先全部收归国库,要用时再花出去)。此户不得直接向央行透支(央行不得直接借钱给财政),但可以对外借钱,而每年借钱的额度由一国权力机关提前设定,不得突破。

央行自己直接发行的货币,称基础货币。以基础货币为准备,银行再通过放贷的形式,派生出存款货币。后面的“派生”这一步,就是前面《银行的反抗》一节中那个样子。但是,有了央行(后面还有专门的监管部门)之后,就有人对银行施以各种监管,防止它们风险过高,尽可能保障经营安全。

而政府这一边,国库只收支基础货币,通过收税等方式获取基础货币,再通过财政支出投放出去。此户不得透支,所以只能先获取基础货币,比如税收。如果遇到某些年景不好的时候,收的税少了,但支出需求仍在,就得先借钱。

借钱有几个渠道:

(1)向央行借:央行直接增发基础货币,借给政府。但这本质就是国库账户透支,所以不被允许。等到财政支出后,比如给公务员发工资,基础货币就从国库投入到民间,基础货币就增加了(如果居民将这基础货币存入银行,首先形成一笔相同金额的银行存款货币,同时银行还会基于得到的基础货币,进一步派生银行存款货币)。这个就是“赤字货币化”,与财政铸币制度非常类似,赤字约等于基础货币发行。

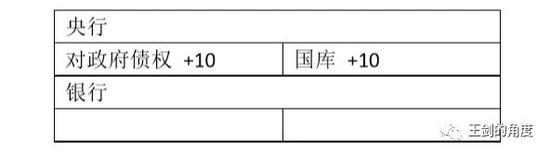

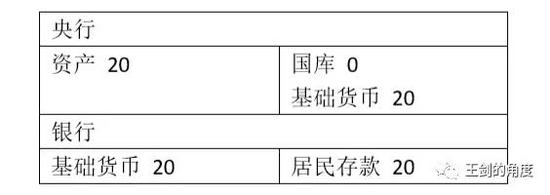

向央行借钱:

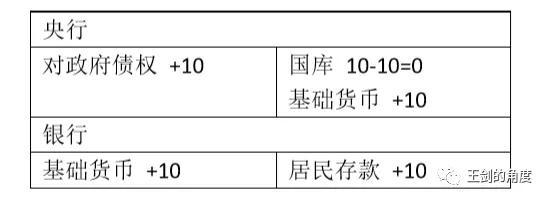

政府支出,居民存回银行,则基础货币、银行存款货币均增加:

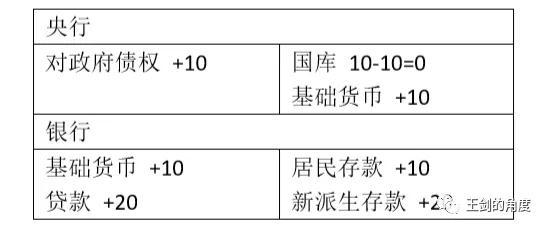

银行此时可进一步放贷,派生更多存款货币:

(2)向银行借:银行拿自己持有的基础货币借给财政,比如拿基础货币购买国债。然后财政给公务员发工资,公务员将基础货币存回银行,银行就又拿回了基础货币,同时其负债端形成公务员的存款。此时,基础货币总数没增加,只是转了一圈(从银行去财政又去公务员又回银行),因此不是赤字货币化,而是“赤字债务化”。但银行存款货币增加了,也有点通胀的压力。

初始状态:

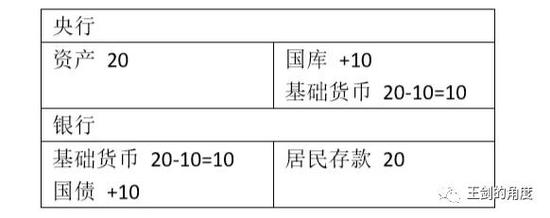

银行拿10元基础货币购买财政发行的国债:

政府支出,居民将基础货币存回银行,则基础货币不变,银行存款货币增加:

(3)向居民借:居民把持有的基础货币借给政府,即居民购买国债。但居民其实平时持有的是银行货币为主,所以理论上,要先从银行提取存款,取回基础货币,再把基础货币借给财政。但现实中不用这么麻烦,而是两步合一,银行一边减记居民存款,另一边将对应取出的基础货币直接交给财政。然后,等财政给公务员发工资,公务员领到基础货币,然后又存回银行。此时,银行持有基础货币,居民持有银行存款货币,一切如旧(基础货币转了一大圈,从银行到居民到财政到公务员再回银行)。所以,这个也不是赤字货币化,没有新发基础货币,是赤字债务化。

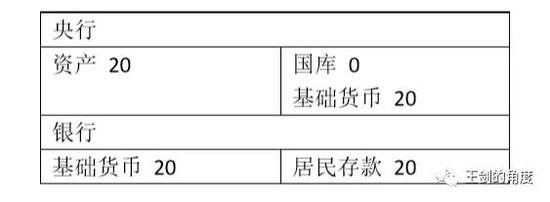

初始状态:

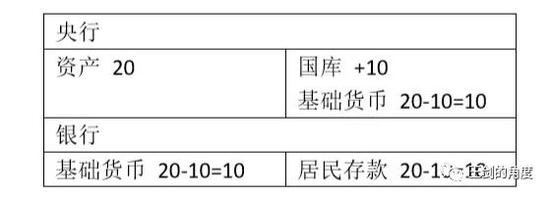

居民买国债:

政府支出,居民将基础货币存回银行,基础货币、银行存款货币均不变:

(4)向老外借:这个先不展开。

总结一下(假设财政支出后的基础货币直接存回银行):

(1)财政向央行借钱:基础货币增加(赤字货币化),银行存款货币增加,银行超额存准率上升(货币被动宽松),有通胀压力。如果银行利用超额存准率进一步派生银行存款货币,通胀压力进一步增加。

(2)财政向银行借钱:基础货币不变(赤字债务化),银行存款货币增加,银行超额存准率下降(货币被动收紧),有点通胀压力。因超额存准率下降,如果银行收缩信用,则可抵消一部分通胀压力。

(3)财政向居民借钱:啥也没变(赤字债务化)。

毫无疑问,通胀影响最小的是向居民借钱,其次是向银行借钱,最后是向央行借钱。但是在我国,财政向银行借钱是主流(银行是购买国债的主体),所以赤字会增加存款货币,不会增加基础货币。最后有没有通胀压力,取决于实际情况。

除非是银行因种种原因,无法承担上述购买国债的任务,否则暂时没有必要允许财政向央行直接借钱。而且,即使真到了这样的时刻,银行无能为力了,那么也可以先让央行事先向银行投放基础货币,再由其去购买国债(过去这样做过)。

四、赤字货币化?

但由于财政收支时间并不会完全同步,那么中间会出现阶段性赤字货币化。比如,银行买国债,基础货币进国库,银行的基础货币不足了,便向央行借,或者直接把国债再卖给央行,于是新增了基础货币,是赤字货币化。等到后面财政支出了,银行拿回了基础货币,于是又去还给央行,基础货币回笼。现实中,因为银行是盈利性机构,它们平时才不会没事闲置那么多基础货币。只要银行不会闲置大量基础货币,那么最后就必然在财政借入和支出之间形成阶段性赤字货币化,这部分对应的是“借入而暂未支出款”。

但是,也有这么一种可能:借入而暂未支出款一直存在,并且随着经济总量扩大,这个差异的绝对值也一起扩大,可能会较长时间存在。于是把短期负债长期化,也会事实上形成一定规模的赤字货币化。

此时,我们出现了一个和最初的财政铸币制度时期较为类似的现象:赤字也能形成一定的基础货币发行量(财政铸币制度下是绝对等于)。然后又出现了和自由银行时代较为类似的现象,以基础货币为基础,通过银行放贷派生出银行存款货币。

所以,我们现在的财政—货币制度,其实是财政铸币制度和自由银行制度的混合体,是政府、市场力量的妥协,兼有双方的一些特点,达到一种相对均衡。央行的出现,是实现这一均衡的关键角色。央行并没有彻底杜绝赤字货币化,赤字货币化几乎是不可避免的,而是为赤字和日常财政收支纪律加一道锁,避免出现过度赤字而过度投放货币,从而导致严重通胀。

央行是抵抗通胀时最后的“执剑人”,控制通胀。我们可以讨论在特殊的时期调整赤字率约束值,但不应该彻底放弃赤字率约束。

(本文作者介绍:中国人民大学金融学硕士,CFA持牌人,曾供职于浙商证券、光大证券研究所,担任金融行业分析师,2018年加盟国信证券,任金融业首席分析师。)