有个在民营房企参与融资工作的朋友,也不知道是不是想通过我搭上更多银行人脉,还是纯粹想交换些银行信贷政策信息,总之去年下半年开始就跟我叨叨,他们要贷款——“储粮过冬”。

但前后,“愉见财经”感觉他经历了从“略有一线希望”到“彻底绝望”的过程。

先定位一下他家情况,克尔瑞排排坐,百强之列,在所在省份当地有实力,但全国来说排名并不靠前。

而且麻烦的是,去年“三道红线”一栏,他家杠杆率偏高了。银行容易对他们皱眉头。

ink="">

ink="">

“腾笼换鸟”

Y

去年最后几个月的故事是,他们在某股份制银行还有授信额度,但因为当地分行房地产贷款盘子的额度紧张,所以在排队。不过,分行告诉他们,有希望。

这种希望,寄托在一种“腾笼换鸟”之上。

什么意思呢,就是出于总行对房地产贷款占比(存量和新增都有上限管理)的控制,首先是各个分行都在排队等总行腾出额度,然后是各个贷款户都在等分行领到或腾出额度。

分行分管副行长跟他们讲,如果有其他房地产贷款户还款,那这个额度就出来了,就能给到他们了——此之谓“腾笼换鸟”。

不过这个“换鸟”腾出的空可能是零头的。比如这家房企还有3个亿授信额度,但可能额度就被腾出来1个亿、甚至只有几千万,那也只能先腾出多少给多少,还想要的,以后再想办法。

“愉见财经”转而问了问这家银行当地分行的同事,确有其事。并且腾出的额度先给到谁,有个内部的优先级排序:

比如和其他银行搞了银团的,那肯定要腾出额度先保障好这笔贷款,要不然法律上声誉上都有风险。接下来是有整体合作的房企,考虑优先。

再往下,自然是要看收益和风险的。僧多粥少,粥就精贵,分行也是要考核创利的,粥自然是价高者得。以及老生常谈的风险,“三道红线”一来,民营的中小房企是一死死一片的,所以只要不是特别头部的房企,遇到负债率高的,银行也想回避。

当然还有一种不能明说的优先级,就是分行被这家房企捆绑了,不给续贷就要爆,那也只能勉为其难给人家借新还旧。

“准入卡死”

Y

虽说好事多磨,但磨太多了还是要坏事。反正我那房企朋友磨银行磨到12月31日,等来了又一道戒严令。

2020年12月31日,央行及银保监会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,将银行划分为五档,分别对各档银行房地产贷款和个人住房贷款在本行总贷款的占比做出上限要求。

我这朋友密切切磋的两家银行都归入“中型银行”档,上限27.5%。(具体分档见文末表格)

有句说句。你说真的是一分档银行就完全贷不出款了吗?其实也不是。一则还有宽限期,二则也还能继续腾笼换鸟。所以银行关键看的还是政策大方向的意图,以及监管的眼色。这个《通知》一来,银行们都拎得清的呀——

OK,贯彻落实国家“住房不炒”仍然是头等大事,可不要逆向行驶!

所以,懂事的银行们,一开年就对房地产贷款搞起了专项的“降增速、控限额、调结构”。

“愉见财经”听某规模较大股份制银行的人说,他们行在做两件事。第一是摸底,测算自家房地产贷款、个人住房贷款的占比;第二是,对房地产客户实行出一份比过去更严的“名单制管理”。

对于房地产企业来说,他们信贷的“准入关”被卡得比以前更死了。我那朋友家房企,就被踢出了这份名单。

此处略解释两句“名单制管理”。就是从总行公司条线下发一份“房地产营销准入名单”,分行严格对照着来分类管理。名单之外的企业,对外的说辞是“优中选优”,对内都知道基本“一刀切”了,就算偶有特殊情况的破例,反正也是“难上加难”。

唉……

“五个从严”

Y

至于进入名单的房企就有“小确幸”了吗?也不是。看这苗头,听说入口关收严还只是第一步,接下来对房地产信贷投放的规模、结构和投放节奏,都会比去年更限得更严。

对于存量,这家银行将前十大授信客户房企、以及集中度高的房企,钉上了“重点压降名单”。行里发了个风险政策下来,上面赫然写着:“严格控制授信总量,逐步压缩,降低单一房企客户的授信集中度”。

哦对了说起“严”字,“愉见财经”听上述这家股份行说了“五个从严”:主体从严、区域从严、业态从严、担保从严、资金监管从严。

不过呢话还是要分两头说。风险部门那帮家伙就知道控控控,但实际做业务的人还是喜欢房地产类贷款的呀。一来,从既有坏账数据来看,房地产类属于比较低的,闯祸的还是批发零售、制造业啥啥的,再说房地产类贷款,有足值抵押物的,模式清晰;二来,现在经济情况不算好,疫情影响的行业太多了,给别的行业放贷更吃不准,算是另类资产荒吧;三来,比起别的行业到处让利,房地产类贷款算收益不错的了。

所以本指望着房地产类贷款冲一冲开门红的,现在也只好暂时作罢。

但暗暗地还是想做一些,咋整。今晚我们仅说对公哈(下次找时间讨论个人购房贷款),银行对房地产贷款也有个鄙视链的。项目来分,首选保障房、棚改等重点民生相关的项目,或是能和“城市更新”这种国家政策沾上边的,但严控制商业性房地产业务投放规模;区域来分,首选一线城市略平衡些二线城市;企业属性来说,还是想傍央企国企。

“我们会合理控制房地产授信总量和房地产新增贷款在全部新增贷款中的占比,高度关注房地产市场走势,加强过程管理,严防房地产授信系统性风险和大额授信风险。”我一说要写到稿子里,某银行人士就来了这么一句好官方的。

“聚集效应”

Y

但你如果问我房企是要被团灭了吗?我说不是。并且我恰恰认为,对头部房企而言产生了“聚集效应”的机会,尽管这个分娩过程一样痛得要死难得要死,一样早早就得去喊“活下去”这样的口号。

多难兴邦亦兴企,高手过招狭路胜。中国城市化率还低,进程还在继续,建设还在轰鸣,投资马车还不能喘气歇息。

当然这话也是要双重理解的。首先是,中小房企是真的要趴下一大批的。

关于这一点,“愉见财经”是从不马后炮的哦,我在2016年那个火热的8月,融信刚刚110亿拿下上海地王、各房企都在加码杠杆准备上天之际,顶风作案连浇过三盆凉水:《火葬场旁边出地王:要么钱当纸用,要么行业掉头》,《当房子和票子比泡沫》,《看空楼市会讨骂》,并且在2016年8月17日发过这么一个朋友圈(也贴在公号过),预言的是:

“我们打个赌?中国楼市今年(2016年)年底开始不再火热,五年零三个月后,进入墓局。”

ink="">

ink="">

我断的“五年零三个月”,就是2021年底。其实消费侧房价端走势,有太多群体心理学的干扰是很难算准的,尽管北上等城市的房价的确是自2016年底到2017年初就开始了调整以及结构板块微跌。当时主要算的是房企侧的荣枯情况,看的是行业大运,2021年会是房地产行业的墓局。

所以今年,对房企而言肯定是很难的。

房地产行业失去了想象力。经济观察报副总编辑陈哲在最近的一篇观察文章里写了句:“吃了20多年城镇化红利的房地产,进入了时代的下一个轮盘,它们未来将面临的,既不是黄金时代,也不是白银时代,而是横盘时代。”

我觉得很对:横盘时代。

但是有多少人能深刻体会,一个吃资金的行业是经不起“横盘”的,对抗风险能力弱的小鱼小虾而言,横盘就是死呀。我一地产小老板朋友,也就几十个亿在里面滚,一年资金成本+“公关成本”两个大头,就是10%开外,大几个亿!横盘两年,卒。

但从另一个角度看,如果房企真倒了一批、摇摇欲坠了一批,那是否也意味着市场份额和资源的集聚呢?这种走钢丝游戏谁是最后胜者现在还很难说,但头部的、负债率还稳着的、管理运营水平和数字化能力高的、产业链里有序延伸到诸如物业服务+生活服务等都有营收看头的,我觉得挺过来就能赢。

最后说两个往我这个判断上发展的消息。

一,“三道红线”后地产首单收并购出炉了,并购资产,这种时机反而意味着便宜。

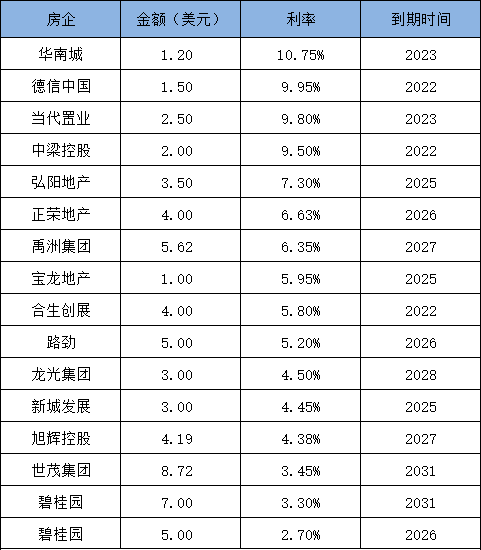

二,国内银行控贷款,但君不见头部房企开年却能扎堆狂发境外美元债嘛,7天就61亿美元了,数字很大。对,固然有些是借新还旧,也是储粮为了过冬,但人家发得出、规模大、期限长,并且头部的那几家(碧桂园、世茂、旭辉)利率还很划算。