2021年1月份或许可以用一个近期引爆的游戏来概括——“合成大西瓜”。娱乐圈内的大瓜接踵而至,而金融市场的大瓜则让以高度规范化的美股市场添上了浓墨重彩的一笔。一切,也恰好始于一只游戏股票:GameStop(NYSE: GME), 中文名为“游戏驿站”。这只被大行纷纷忽略的、缺乏基本面支持的“毛票”由Reddit网站下一个叫做wallstreetbets(以下简称wsb)的社群引爆,从2021年1月13日开始上演了三次史无前例的暴空大战,由wsb散户带头逼空做空此公司的对冲基金,将股价由横盘许久的20美金左右拉至1月14日的日内高点41.3,高位盘整一周左右后于1月22日重新开启上涨行情,股价拉升至1月25日的日内高点160;在1月27日则直接跳空高开至354,随后在1月28日上触483。截至美东时间1/29日收盘,GME股价徘徊在328美金呈盘整趋势。

这是一个精彩无比的故事,而我们力图从基本面、衍生品市场、散户vs.机构各方面呈现全面的视角。相比于徘徊在不确定中的GME(以及一众所谓”WSB概念股”)的股价,唯一确定的是根深蒂固的金融市场规则于此一役被彻底挑战。

【一】失落的实体驿站和进场的豪赌客

游戏驿站(下称GME)是一家由Daniel DeMatteo于2000年6月创立的游戏零售公司。由于实体店经营不利,公司财务表现(从2016到2020财年的营收5年复合亏损率为7%,净收入从2019财年开始呈负数)十分乏力。股价的下滑则是从2019年第一季度营收中一系列令华尔街分析师失望的数据开始,而同年六月份则开启价格下跌加速行情,在6月3日一度跌至不到五美金。

而wsb上闻名遐迩的用户deepfuckingvalue(简称DFV) 的yolo trade也是从这一时段开始——根据本人的帖子,他于2019年6月7日买入100张GME 2021年1月15日的$8看涨合约,即在2021年1月15日以8美金购入10000股GME正股的权利,随后在接下来的几个月中依次加仓。截至2019年9月3日,dfv本人以均价0.53美金持有1000张 GME 2021年1月15日的$8看涨合约。熟悉期权的玩家若复盘则可以看出,DFV加仓均在股价低点,成本相对较低,是一个非常稳健的交易员——毕竟股价下跌外加iv crash会让不少人含泪平仓或斩仓。

到这里,这或许还是一个押注基本面转好带动股价上涨的故事——毕竟当你的股价表现如此垃圾,管理层不得不做出一些改变。之后的一年,股价在3-6美金区间浮动。哪怕是3月份因为新冠疫情造成的流动性紧缩,GME也因为跌无可跌而没有走出v字行情。

事情的转折点在2021年1月,全美最大的线上宠物用品商店Chewy的联合创始人Ryan Cohen带领两个老伙计Alan Attal(Chewy的前COO)和Jim Grube (Chewy的前CFO)加入GME的董事会。鉴于Chewy的成功以及实体转线上的大趋势,投资人对Ryan寄予厚望,希望他可以扭转GME的经营颓势。

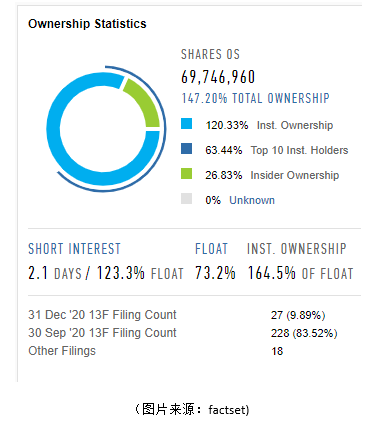

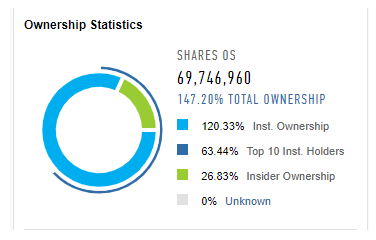

信心满满的投资者面对的是积极做空的机构,以香橼(Citron)和Melvin Capital为主。需要指出的是,GME是一只被严重沽空的股票,截止到发文,此股的short interest(做空比例)依然高达123.3%。读者或许会有疑问为何做空比例可以大于100%,这是因为股票经多方转手后被做空的数量会被重复计入。另外,GME也是一只低流通股。

高做空比例+低流通为接下来的大戏拉开了伏笔。Reddit论坛中wsb社区以前就是闻名遐迩的散户聚集地,以购买末日期权作为暴富策略。社区内有很多目录供新加入的成员参考——题外话,推荐best weekly DD和Yolo。点燃GME大战的dfv就师出于yolo,但做了充分DD的网友则用数字说服了众韭。我们用数据完整验证一下他的推理:

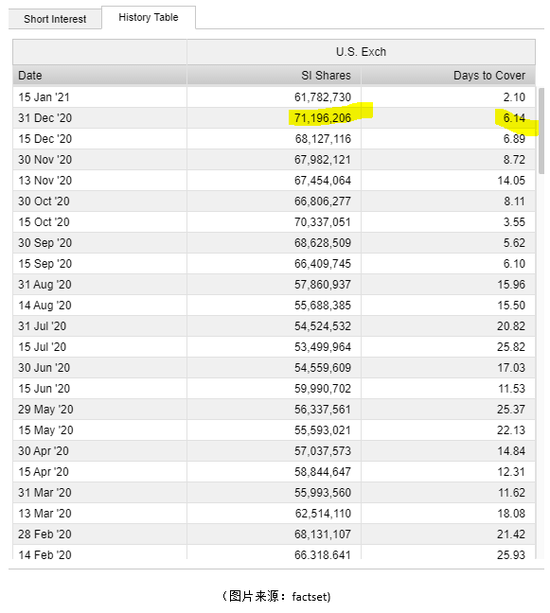

截止到2020年12月31日,空头数量达到了71.2m

由于大盘在1月初的波动,空头数量急剧攀升,但市面上能买到的流通股只有不到70m股

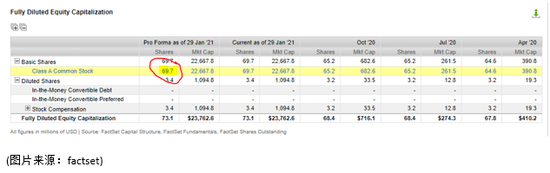

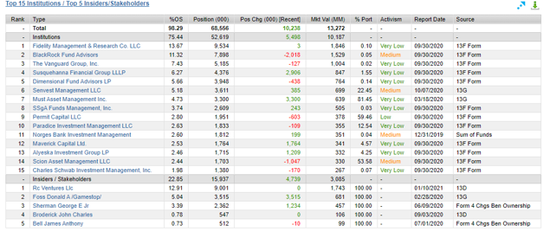

而流通股中~32%(22.8m)的股票被insider(管理层)拿着,由于解禁期限制,无法出售,因此无法流通到市面上供空头平仓;Institutional holders(机构)拥有23.4m的股票作为ETF或指数配置,且每一家机构如资管巨头Vanguard, Fidelity等也只是总体量的微量持仓,并不会轻易抛售全部股票。也就是说,这所谓不到70m的流通股在扣除insider和institutional的持仓后,仅剩下23.5m(这个数字每天变化,下图反应1月30日收盘信息)。

也就是说,能自由流通的股票为23.5m,但被做空的股票数量是它的近3倍

这里涉及到一个概念叫做Days to Cover (DTC),即空头需要多少天才能平仓。或许很多没做空过的朋友会相对困惑空头平仓的概念,我们在此打一个比方:假设GME现在价格为300美金,而我认为它只值三块钱并想做空一股,那我则会通过若干种方式来做空(卖看涨期权即所谓sell call, 买入看跌期权则所谓buy put,或者直接做空正股即所谓short sell)。这里讲述最简单的直接做空正股:交易者在交易平台直接选择short GME,向券商借入自己并不拥有的GME股票(+300),并在价格下跌到目标价位即3块钱时买入 (-3),在不算各种费用的假设下获得收益300-3=297。这也是reddit网友简单粗暴的原始计算,假设空头只以正股来沽空GME,那么空头需要7天去平仓:

· DTC= 现在空头仓位/ 每日平均交易量 = 69.7/10.4 = ~7天 (这里的10.4为20天平均交易量)

到这里,空头是不可能7天之内从23.5m的流通股里变出将近72mn的股票来平仓!Short squeeze(逼空)似乎是财富密码?!

【二】散户进场暴打机构

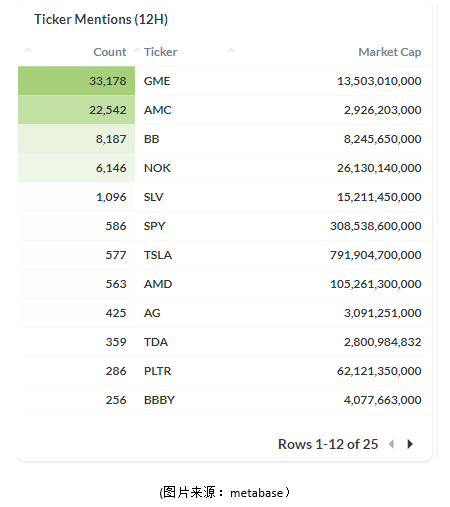

2021年1月13日,GME的股价开始跳涨,由开市时的20美金涨至闭市时的30美金,日内高点一度达到33美金。尽管Citron发文依然坚定看空GME,但wsb冲浪者们的热情由于股价攀升已经点燃,为逼空大战拉开了帷幕,而wsb这个草根社区也在Citron黯然离场后获得了前所未有的关注。如下图,大家已经发现wsb社区里关于个股的评论数几乎可以作为股价的前瞻指标:

而被广泛讨论的股票也喜迎春天:

1月27日,GME距离前日收盘价148跳空高开至327,随后震荡上行至28日的日内高点483美金。Reddit上的主旋律是“大家继续冲,GME股价每上涨1美金,Melvin就损失几百万”。 同时,第一个吃螃蟹的DFV个人身家已经由最开始的5.3万美金暴涨至接近5千万 (当然,他从2019年交易GME至今,看涨期权的数量不停增加,截至目前手上用50500张合约;而他早期的期权不管是roll-over还是平仓,都已经因为暴涨的implied volatility(隐含波动率,简称iv)和标的物价格而“to the moon”!

同日,Melvin在从Citadel和Point72寻求275亿注资后,开始平仓。这一战,这家基金失去了37.5亿美金,约总AUM的30%。当天晚上所有分析师和交易员都bloomberg在线到深夜,作为旁观者看了也不禁唏嘘。

【三】赌徒的武器

如前文所说,做空有不少办法,而三种办法最流行。说服wsb散户们进场的DD文章里假设做空正股,但真正将对冲基金们逼至绝境的则是期权。散户在逼空行情中不仅买入股票推高股价,也买入大量的看涨期权,在short squeeze的基础上来了一出gamma squeeze,逼迫做市商在售出看涨期权的基础上买入正股来对冲自身的风险。而这一市场自发行为导致了股价又一次被推高。

我们可以用人话从三个角度降维来解读:

什么是期权?相比正股为什么要买入期权?

期权的本质是一种权利。它是指在未来一定时期可以买卖的权利:买方向卖方支付一定数量的权利金后拥有的在未来一段时间/某一特定日期以事先商定的价格向卖方购买或出售一定数量标的物的权利,但不负有必须买进或卖出的义务。期权分为看涨(call)和看跌(put)两类。

翻译成人话:即投资者支付一定价格,换取一个对未来收益的保证。我们以看涨期权为例:一只股票目前150美金,但是我认为它在2个月内可以上涨到250美金,那我会购买一张行权价(Strike)为250美金的看涨期权,执行日期设定在2个月以后。这张期权售价20美金。它允许我在2个月后以150美金的价格到时候为250美金的股票。假设忽略手续费,2个月后我的收益为:250-(150+20)=80,而我的成本仅为20美金。也就是说,若股票真的升值到250,那么我的收益达到80/20-1=300%。如果我购买正股,在忽略保证金的前提下,我的收益率仅为:(250-150)/150=66.7%。

当然,如果股票价格并没有到预想中的250美金而是反而跌穿行权价,那么我可以选择不行权,最大损失为期权费20美金。

也就是说,在同样名义规模下,期权费要远小于直接交易标的资产(此例中为股票,但标的资产可以是商品、股指等一切)所需要动用的资金。即上文中期权成本仅为20美金,而股票成本为150美金。

综上所述,期权是一种允许持有者买卖的权利而非义务。相比正股而言,它允许投资者以更小的资金参与投资或投机活动。

期权的价格是如何被影响和决定的

前文例子中的20美金期权费用可以分解为两部分,即内在价值和时间价值(又称外在价值)。期权价格=内在价值+时间价值。

内在价值就是假设期权现在到期(现在行权)的话,期权的价值。虚值期权(out-of-money/“otm”价外期权)立即行权的话,明显价值为零。只有实值期权(in-the-money/“itm”价内期权)才有内在价值,行权价与标的资产价格差便是内在价值。

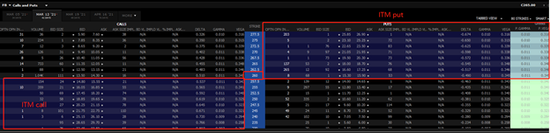

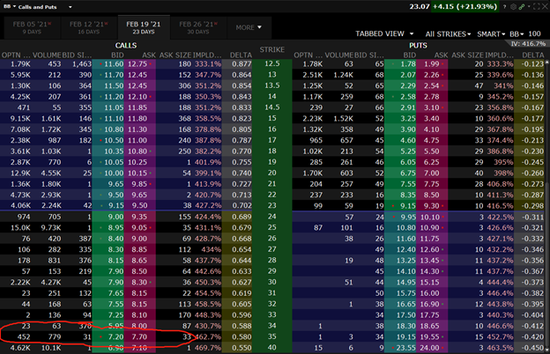

我们用市场数据来解读金融行话:图为1月30日闭市后的FB期权数据。FB收于260美金左右。如果要购买call,那么行权价大于260美金的所有期权都叫做otm期权; 购买put,则行权价大于260美金的所有期权为itm期权。二者关系恰好相反。而无论是对于call还是put,当行权价等于目前股价时,则为at the money/ “atm”。参与短期波动的投机玩家一般喜欢买入行权期短、near money的期权(即行权价接近股价)。因为行权可能较高,所以期权价格有更大可能上涨。

如图所示,以260为分界线:行权价小于260的call都为itm,而行权价大于260的put都为itm。 他们的期权价格都高于otm的期权。越itm的期权价格越高,越otm的价格越低,而atm的期权价格与标的物的价格接近。itm的期权具有内在价值和时间价值,而otm不具有内在价值,仅具有时间价值。

下图为2021年1月27日的Blackberry (NYSE: BB) 的价格走势。BB同AMC一样,是被GME带起来的所谓WSB概念股,本身具有散户热度以及EV和IoT的故事,具有炒作的价值。GME股价在这天一路飙升,带动BB价格一度飙升至23美金左右,而这是当天的期权价格数据。如果遵循上文的结论,即“越itm的看涨期权价格越高,越otm的看跌期权价格越低”而进行线性外推的话,我们会惊讶地发现期权定价已经出现了扭曲,即行权价为35的看涨期权价格理应低于34,但在这个时刻价格却明显的高出了1美金左右,代表着大量投机者大肆买入杠杆率最高的otm期权推高了价格——毕竟,一切事物的价格在抛去种种变量后,都是由供需博弈而决定的。有期权交易经验的小伙伴会利用这个bug成功设计call spread策略,以更小的成本撬动更大的杠杆提高胜率。这种罕见的价格扭曲反映了期权市场的狂热。

买入期权对市场参与者会有什么影响?

提起期权,就不得不提几个让人头疼的希腊字母:Delta, Gamma, Vega, Theta和Rho。每一个都非常重要,但在GME的例子中,最重要的是前两个。

Delta(δ):是衡量标的资产价格变动时,期权价格的变化幅度。Delta=期权价格变化/标的资产价格变化。人话:股价上升1美金,期权变化δ美金。

Gamma(γ)反映 Delta 的变化与标的资产价格变化的比率。这是期权价格关于标的资产价格的二阶导。如某一期权的 Delta 为 0.3,Gamma 值为 0.02,则表示期货价格上升 1 元,所引起 delta 增加量为 0.02, Delta 将从 0.3增加到 0.32。

可以将Delta思考为速度,Gamma为加速度。Delta测量期权的对于股价变化的敏感度,数值越大,价格变化越大;Gamma则反映了Delta的敏感度,Gamma越大,Delta变化速度 则越大。

美股的参与者大头为机构和提供流动性的做市商(即market maker,如Citadel)。它们并不进行带有方向型的交易(“directional bets”),仅仅是从流动性中抽成或交易波动率。因此这一类机构遵循市场中立(“market neutral”), 不主动决定价格走势。但客户买卖期权时,他们作为中间人会有风险敞口,因此为了保持市场中立原则,机构会根据客户买卖期权的总类而买卖相应数量的股票来对冲掉Delta风险。

我们在不涉及算数的情况下来分析一下。具体操作其实拆解起来并不复杂:

土豪王大拿向券商购买十万张看涨期权,也就是在未来某个价值购买一千万股股票的权利(一张合约=100股)

券商知道如果大拿在未来行权,那么自己就需要手上拥有相应的正股来出售给他。但目前自己手上只是售出了对方在未来兑换正股的权利,而自己并没有相应的正股,因此买入一千万股股票。而这个大额买入行为会触发股价上涨。

当然,大额买单不会在一天的某一特定时间成交,因此股价不一定会猛然暴增,而可能根据设定好的买单条件而在未来某时间点触发,但这个简单的例子说明了王大拿买入看涨期权的行为侧面推动了股价上涨,而这只是纯粹因为交易行为中参与者履行自己的职责所导致的。

如果套用我们刚才提到过的希腊字母,这个过程可以被计算出来。计算可以移步“三思期权”,是目前写的最好的解释)

看涨期权具有正delta和正gamma属性,也就是说购买者拥有正delta与正gamma,卖出者拥有负delta与负gamma

王大拿买入十万张看涨期权,假设股票价格为20, 行权价为25,delta为0.4——券商作为本应市场中性的卖方,因为出售期权,把自己暴露在负delta的状况下,具体数字为:-0.4 * 10万张期权*100股=-400万。也就是说,自己做空了价值400万美金的股票,也就是做空了400万/20=20万股

市场中性的卖方并不暴露在这400万的做空风险下,因此会买入价值400万的正股来对冲。

但如果这只股票出现异动或者随大盘波动,在delta为0.4的基础上,gamma也会出现变化,一般来说是增大。假设大盘飙升,gamma由0变为0.2,那么王大拿这十万张期权实际上带来了(-0.4-0.2)10万张期权100股=-600万价值的股票,也就是说需要买入更多的正股去对冲掉风险,而这种行为又会进一步推高股价。

也就是说,Gamma作为加速度,逼着金融机构不得不不停地买入正股来对冲风险,一步一步的推高股价。

因此,GME的大戏,在重重拆解之下,是一个涉及了交易各方面因素的前无古人的案例。散户通过详实的尽职调查锁定一只高SI低float的炒作潜力垃圾股,并认为short squeeze可行,配合DFV大哥的成功案例,成功的进行了一次星星之火可以燎原。而随着short squeeze将正股价格推高,更多的散户开始购买末日看涨期权,逼迫做市商买入更多的正股来对冲自身风险,更将股票推至高点。而故事也已经演变成散户化身“绿林好汉”逼迫华尔街精英统治。其间wsb的Discord被关停、Elon Musk进场看戏,Chamath Palihapitiya煽动散户热情……引发了对监管层面、金融制度、善恶观的深层思考,而这些或许我们会在行情结束后再次复盘、思考。

从2020年3月开始的流动性紧缩,再到流动性泛滥,股市和实体经济严重脱节,引发了对投资理论的种种争论和对“价值”的定位和思考。而问题的本质,也是我们无法忽略的美国经济失衡以及社会不同阶级的撕裂。1月中特朗普支持者占领国会山,而随后不久散户抱团挤兑华尔街。高质量的生产材料分配不均和越来越窄的阶级上升路径以及愈演愈烈的“反全球化”,导致的结局或许会是更严重的失衡,和更分裂的价值观。

十几岁时读The Great Gatsby, 读到最后一句“So we beat on, boat against the current, borne back ceaselessly into the past“时感受到一股被时代所裹挟的苍凉。在大时代的背景之下,每个人持续投资、拓宽认知的过程中,兴许也能头顶种种并不乐观的趋势,逆流而上。

(作者在此特别感谢Faye Ning对本文中衍生品策略的订正和支持。)