近二十年来,银行报表呈现负债同业化、资产表外化特征,尤其是中小银行

近二十年来,银行负债结构显著变化,传统负债贡献减弱,同业负债和央行货币投放影响增强。2005年至2016年,银行负债中企业和居民存款占比持续回落,而对银行、非银和央行负债占比抬升近8.3个百分点至2016年最高17.3%;其中,央行货币投放和同业存单贡献,2013年底以来尤为突出。银行负债变化,与银行和银行、非银等同业往来增多、基础货币供给变化,及存款“搬家”等有关。

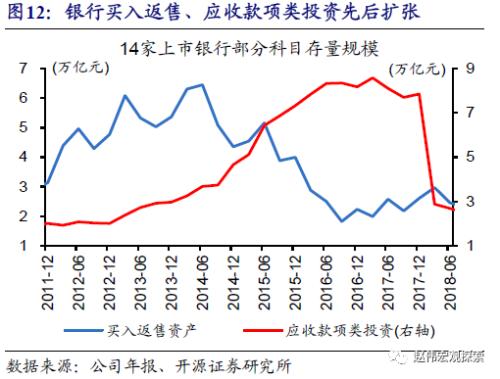

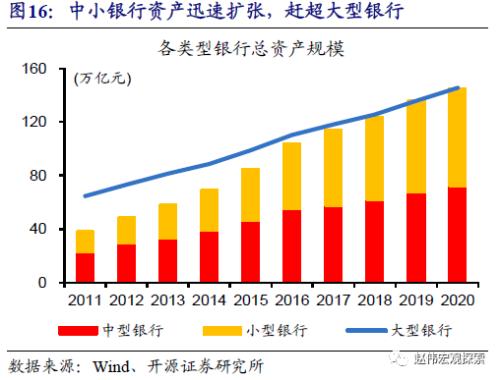

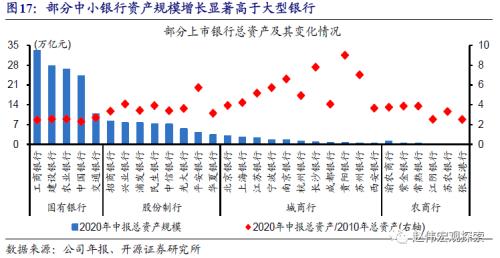

从负债到资产,同业业务扩张带动银行规模显著增长,部分中小银行得以“弯道超车”。银行资产结构来看,贷款占比多在50-55%附近变化,而同业资产占比从2005年的12.2%抬升至2016年最高25.2%,尤其在2013年、2016年前后增长较快,主要缘于银行通过买入返售、应收账款等腾挪资金出表。其中,中小银行同业业务扩张明显快于大行,使得中小银行规模从大行的一半增长至两者相当。

从表内到表外,银行资金出表和表外理财等规模,从迅速扩张到同业收缩

银行资金出表和表外理财等的持续扩张、尤其是2014年至2016年的快速“膨胀”,带动同业、非标融资等扩张。2010年信贷收紧后,银行资金出表增多,推动股权及其他投资项规模,从2011年初不到1万亿元增长至2017年初超23万亿元;同时,理财规模也大幅增长,从2010年底2.8万亿元增长至2017年超30万亿元。银行表内外资金,流向券商资管等渠道,带动信用债、非标融资等扩张。

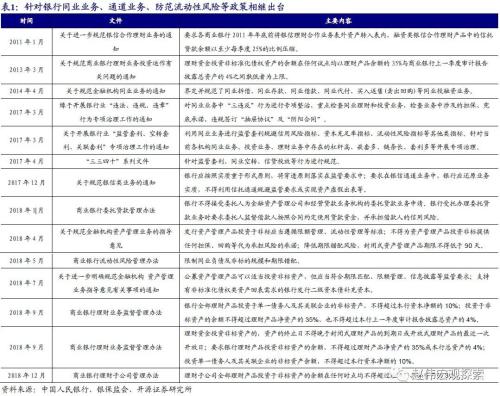

随着空转套利等监管趋严,银行表外业务的无序扩张得以遏制,同业空转现象2017年开始明显减少。表外业务扩张过程中,资金逃避监管、违规流向房地产、多层嵌套、刚性兑付等行为,导致金融风险快速累积。相关的监管措施也在不断完善升级,尤其是2017年以来,“三三四十”、资管新规等监管措施密集落地实施;随后,资金出表业务、同业理财等大幅收缩,表外理财规模增长基本停滞。

告别同业快速扩张后,金融机构流动性分层、实体信用分层现象逐步凸显

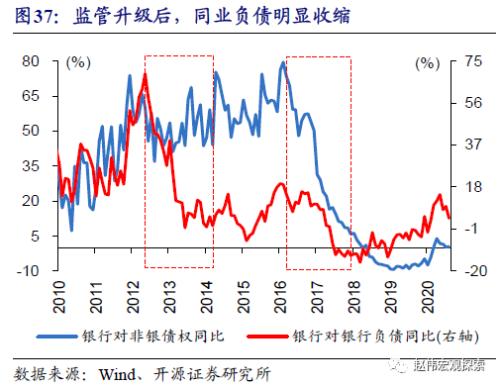

随着银行同业和表外业务等明显收缩,银行与银行、非银之间的流动性分层现象逐渐凸显。2017年之前,银行同业业务、表外理财等扩张,淡化了银行对传统存款依赖,尤其是中小银行;银行与非银往来增多,也带来非银规模“膨胀”。2017年以来的监管加强,加大了部分前期同业扩张较快的银行负债端压力,进而导致大行与中小行流动性分层逐渐凸显,银行与非银之间的流动性分化也随之加剧。

从银行到实体,表外融资多元化,但风险大多留在表内;打破刚兑下,信用分层凸显,要靠风险分散下的多元融资来弥合。银行资金出表和表外业务等扩张,加速债券、非标等扩张,带动实体融资多元化;但普遍存在的刚兑等,使得大部分风险依然停留在银行,有些风险甚至没有被充分监管和定价。随着刚兑打破,实体信用分层在2018年后加速显现,构建多元融资、实现风险分散或是破局之道。

风险提示:金融风险暴露,及监管政策变化。

报告正文

1、近二十年银行大变迁,负债同业化、资产表外化

1.1、告别传统、拥抱同业负债,银行负债“快速膨胀

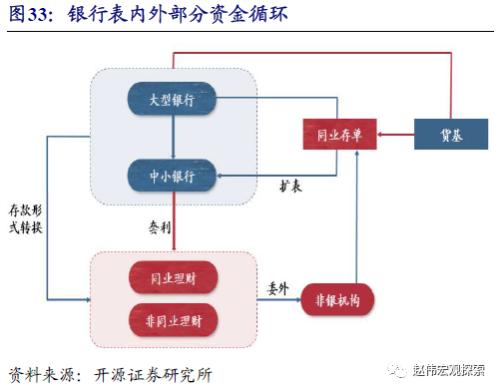

近二十年来,银行负债结构显著变化,传统负债贡献减弱,同业负债和央行货币投放影响增强。2005年以来,银行负债中企业和居民存款占比持续回落,从2005年的77.5%下降至2017年最低62.7%;同时,对银行、非银和央行的负债合计占比抬升近8.3个百分点至2016年最高17.3%。其中,对银行负债和非银负债扩张,使其占银行总负债比重在2012年和2015年达到高点、分别为8.3%和9.3%;2013年底以来,央行和同业存单成为银行重要负债来源。

[1] 对央行负债:向中央银行借入的款项,包括再贷款、再贴现、公开市场操作等一系列货币政策工具。对银行负债:从其他商业银行吸收的存款和拆入资金等。

对非银负债:从非银机构吸收存款和拆入款项等,主要包括证券公司的客户保证金、券商资管和基金公司存款等。

债券发行(除同业存单):商业银行发行的各类债券,包括商业银行普通债、次级债和政策性银行债等。

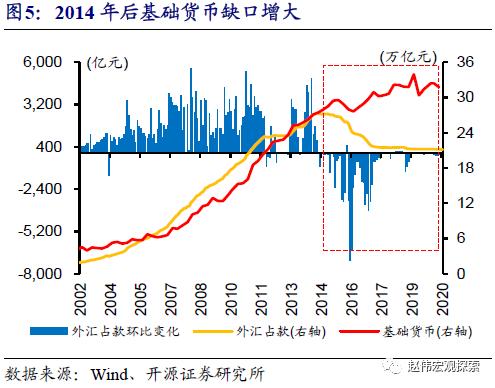

银行负债端变化,与银行和银行、非银等同业往来增多、基础货币供给变化,及存款“搬家”等有关。2005年以来,对银行负债持续增长、尤其是在2012年加速增长,与银行间市场扩容带来的同业拆借等交易增多有关。2013年,以余额宝为代表的互联网货币基金,吸引银行“存款搬家”,然后又通过同业拆借、协议存款等方式,使资金回流到银行体系,带动对非银负债快速增长;类似地,券商、信托等资管业务扩容,也成为银行负债来源。2014年以来,基础货币供应由外汇占款转向由央行主动提供,逆回购、MLF等投放表现为对央行负债增加。

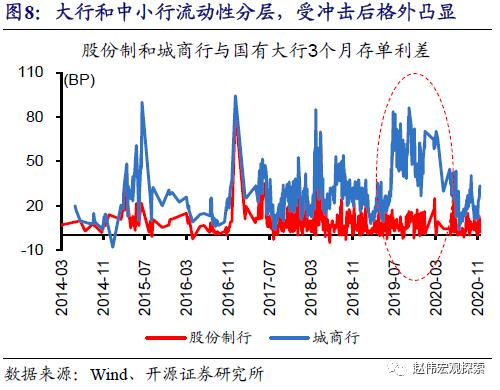

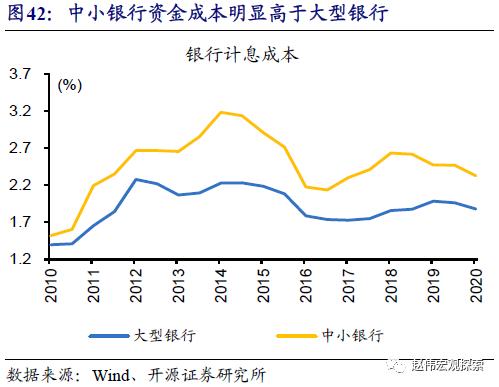

相较于大行,中小银行同业负债扩张较快、对同业资金依赖度上升,更容易受到流动性冲击。2012年至2016年,中小银行同业负债扩张速度,显著快于大行,表现在中小银行同业负债增速中枢维持在50%以上,而大型银行同业负债增速一度转负;基础货币供应方式的变化,也使得中小银行需要更多通过同业市场获得资金,导致中小银行对货币市场流动性变化较为敏感。例如,包商银行被托管后,城商行同业存单发行难度加大、成本上升,与大行利差显著扩大。

1.2、从负债同业化到资产表外化,中小行“弯道超车”

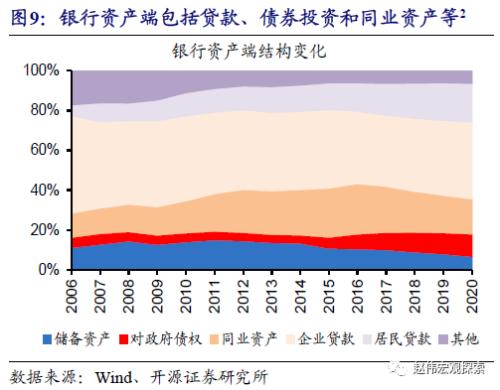

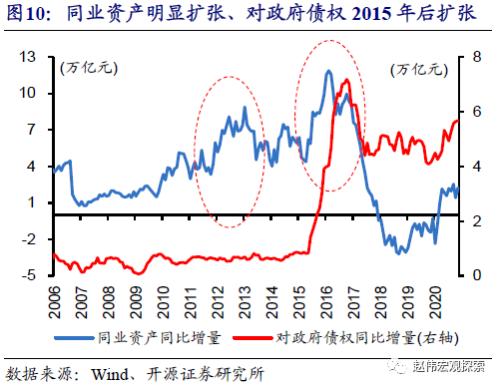

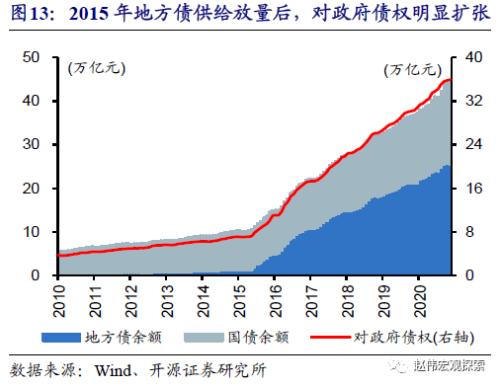

类似负债端,银行资产结构也经历显著变化,同业资产明显扩张、银行持有政府债券增多。银行资产端主要包括,企业和居民贷款、对政府债权,及拆借回购、同业存单等同业资产。其中,企业和居民贷款合计占比多在50-55%附近变化,而同业资产增速从2005年的12.2%抬升至2016年最高25.2%,尤其在2013年、2016年前后增长较快。此外,银行对政府债权,2015年以来显著增长。

[2]储备资产:包括准备金存款和库存现金

对政府债权:指商业银行持有的政府债券,包括国债和地方政府债。

同业资产:包含对银行同业债权和对非银同业债权,其中,对银行同业债权包含同业存款、拆解回归、同业存单、债券等;对非银债权包含存放和拆放给非银机构的款项以及持有的非银机构发行的债券。

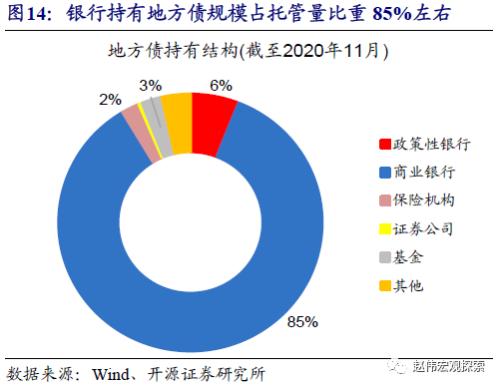

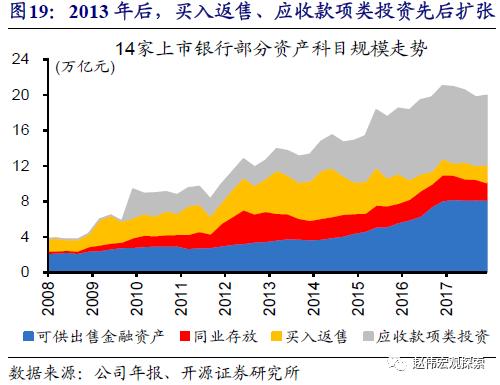

同业资产的扩张,与同业负债和资金出表增多等紧密相关,而银行持有政府债券增多缘于地方债供给增加。相较于一般存款,同业负债的高成本、短期限,决定了银行贷款可能较难满足成本收益匹配,使得银行有动力将资金出表、或者投资一些高收益刚兑型金融产品,2013年前后买入返售模式居多、2016年以来主要腾挪应收款项类投资科目。银行持有的政府债券包括国债和地方债,2015年以来地方债供给持续、大幅增长,是银行对政府债权增长的主要原因。

借助同业业务,中小银行加快扩张、规模已与大行相当,部分中小行实现“弯道超车”。相较于大行,中小银行资金出表、开展同业业务的积极性较高,股权及其他投资项增长明显快于大行,规模从2011年初的0.1万亿元扩张至2018年初最高的18.5万亿元,而大行最高只有4.6万亿元。相应地,中小行资产规模增长明显快于大行,截至2021年11月,中小银行总资产规模与大行相当。其中,部分城商行和农商行资产规模10年间增长10倍以上,而同期国有大行资产规模仅增长2.5倍。

2、从表内到表外、从快速增长到同业收缩

2.1、表外业务快速扩张,带动非标和同业迅速增长

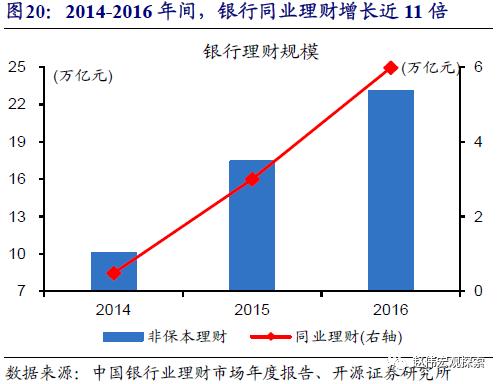

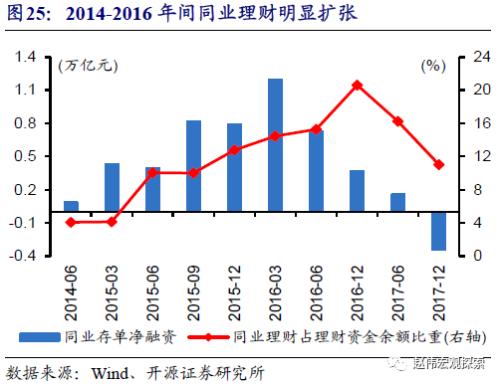

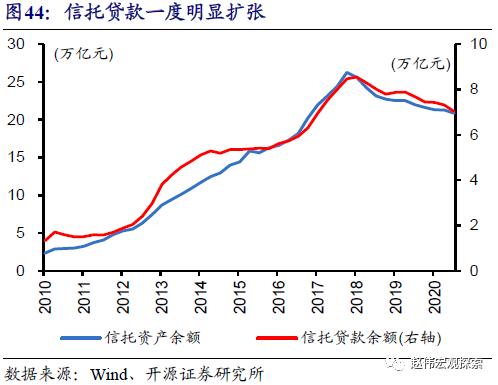

资金出表和表外理财是银行进行表外业务的两种模式,2010年开始先后经历大幅扩张、尤其在2014年至2016年规模明显“膨胀”。2010年信贷收紧后,银行资金出表明显增多,推动股权及其他投资项规模,从2011年初不到1万亿元增长至2017年初超22万亿元;从上市银行报表来看,买入返售、应收账款等规模先后扩张。同时,银行理财规模也持续大幅增长,从2010年底2.8万亿元增长至2017年最高超30万亿元;其中,同业理财扩张尤为突出,规模在2014年至2016年增长了近11倍。

[3]2018年后,银行理财规模未有连续数据公布。

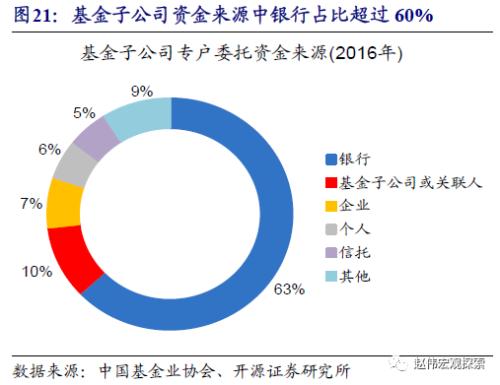

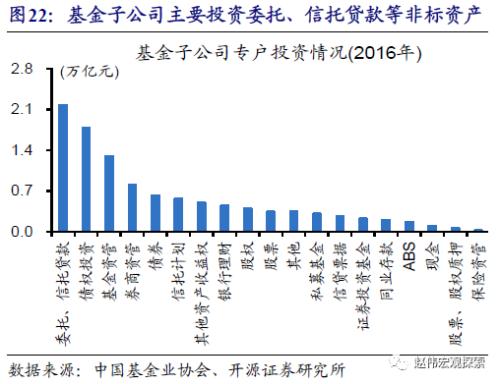

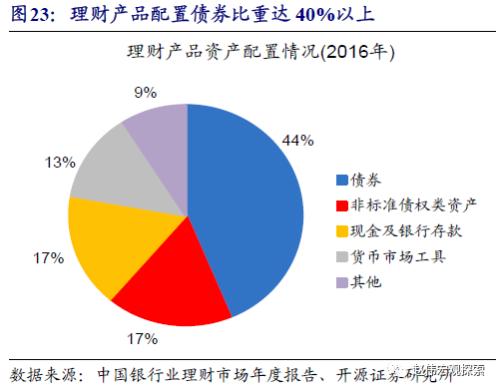

不同业务模式,投向也存在差异;资金出表大多流向非标资产,理财资金以配置债券等标准资产为主。银行资金出表,除买入未贴现承兑汇票等外,还借助信托、券商资管、基金子公司等通道,以收益权、委托贷款、信托贷款等形式,间接向实体提供融资。例如,2016年基金子公司专户63%的资金来自银行,而近57%的资金投向了委托贷款、信托贷款、债权投资等非标资产。相较之下,理财以债券和存款配置为主、合计达61%,而非标类资产占比只有17%。

表外业务扩张过程中,资金出表逃避监管、违规流向、多层嵌套等行为,导致金融风险快速累积。买入返售等模式的创新,为银行节省资本消耗、规避信贷约束等提供了便利,使得相关业务规模快速“膨胀”,但风险缺乏合理有效的管控。同时,表外理财,与券商资管、基金子公司等合作,经过多层嵌套等,带动资管产品规模大幅扩张,但刚兑、期限错配等问题,使得潜在流动性风险、信用风险等持续累积。

2.2、随着监管趋严,资金回表和表外独立发展趋势已定

2017年以来,银行同业业务、理财等的监管措施不断完善,以资管新规为代表的统一监管政策加大了监管套利难度。针对银行资金通过信托和票据出表等行为,当局加强相关业务后,机构又创新业务模式来绕过监管。例如,2014年127号[4]文限制买入返售出表行为后,资金借助应收款项类投资出表。但分业监管模式下,跨机构行为的监管缺乏穿透监管问题并没有得到有效解决。2017年围绕银行同业业务专项治理、2018年资管新规的推出,从内外两个方面进一步加强监管,尤其是资管新规及其配套细则,打破分业监管的局限,以统一框架来约束表外理财等资管业务。

[4]2014年4月,银发[2014]127号文《关于规范金融机构同业业务的通知》。

随着监管趋严,银行资金出表明显收缩,理财规模增长放缓、甚至收缩,尤其是同业理财大幅下降。2011年以来,资金出表规模增长,与监管加强、机构创新绕开监管紧密相关,监管加强时增长有所放缓,通过创新绕开监管后继续扩张,股权及其他投资增速变化即为例证。随着统一监管加强,银行表外业务显著减少、资金出表规模从增长显著放缓到大幅收缩,表外理财也一度收缩,尤其是金融同业理财规模,2017年至2018年下降5.4万亿元、降幅超过80%。

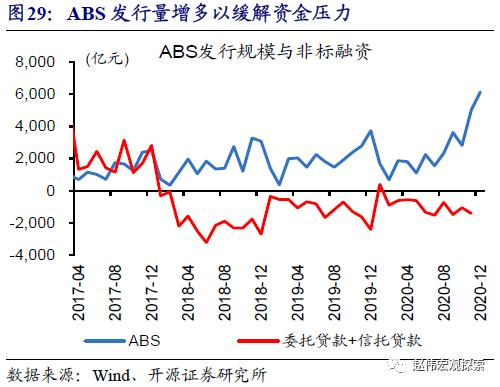

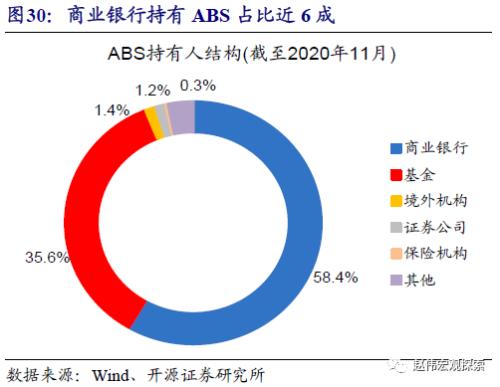

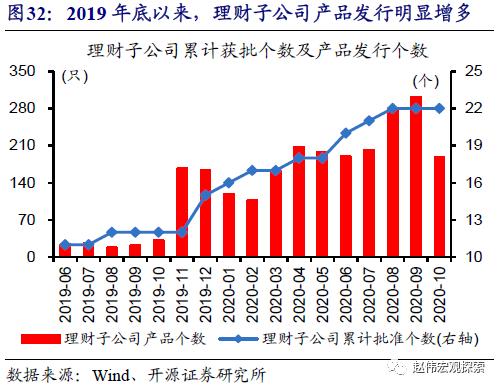

银行发行ABS等盘活存量资产、缓解资金压力,同时通过设立理财子公司,推动表内外业务独立。资金出表等监管趋严,使得资产回表压力较大,进而加大银行表内资金压力上升,银行通过补充资本金等提升表内资产扩张能力;同时,银行积极发行ABS、盘活存量资产,来缓解资金压力。监管推动下,银行进一步明确表内、表外业务边界,积极筹建设立理财子公司、推动理财业务转型,净值化理财明显增多、占全部理财占比从2016年的1.3%抬升至2020年10月的30%。

3、从金融到实体,流动性格局重塑下的分层与弥合

3.1、从同业扩张到收缩,银行流动性分层已加速显现

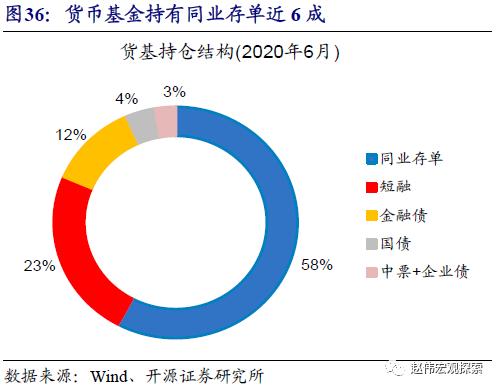

同业、表外业务扩张过程中,资金在银行与银行、非银之间流转增多,重塑流动性格局。2005年之前,银行与银行资金往来较少,大多是银行与实体、央行的资金往来。随着银行间市场等的发展,银行与银行同业拆借等增多;基础货币供应方式的变化,也推动银行与银行资金往来增多;而以公募基金、券商资管等为代表的非银机构的发展,带来银行与非银资金往来明显增多。例如,货币基金持有同业存单比重已超过银行、间接为银行提供流动性,而货币基金资金很大比例是来自银行,使得非银成为银行与银行资金往来的重要中介。

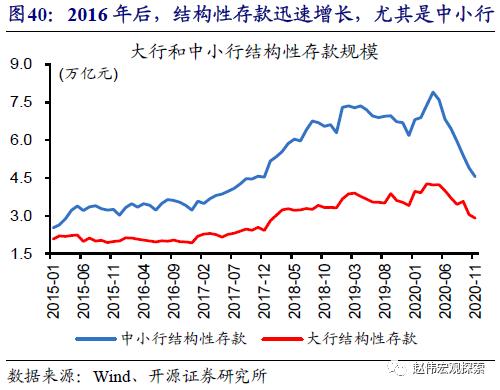

随着监管趋严,同业无序扩张、资金空转等行为减少,银行加大从实体获取稳定性负债。2013年年中“钱荒”后,银行与银行同业往来明显减少,银行同业负债增速一度大幅回落近70个百分点至0附近,随后一直处于相对低的增速水平;同时,同业存单、资管计划等成为银行与银行、非银之间资金往来的重要载体。2016年以来,表外理财、同业存单等纳入MPA考核,及资管新规等落地,有效遏制了同业无序扩张、打击资金空转等;银行通过结构性存款、大额存单等,扩张负债来源。

告别同业快速扩张后,银行与银行、非银之间的流动性分层现象逐渐凸显。相较于大行,中小银行揽储能力相对较弱、一般存款占比低于大行,同时负债成本也相对较高;在同业快速扩张的典型时期,如2014年至2016年,中小银行较为容易的获得稳定同业负债,使得同业负债占比上升、一般存款下降。2017年以来的监管加强下,部分前期同业负债扩张较快的中小银行负债压力上升,容易受到流动性冲击而出现明显分层,银行与非银之间的流动性分化也随之加剧。例如,2019年包商银行被托管后、2020年结构性存款压降过程中,流动性分层现象凸显。

3.2、从金融到实体,信用分层要靠多元化融资来弥合

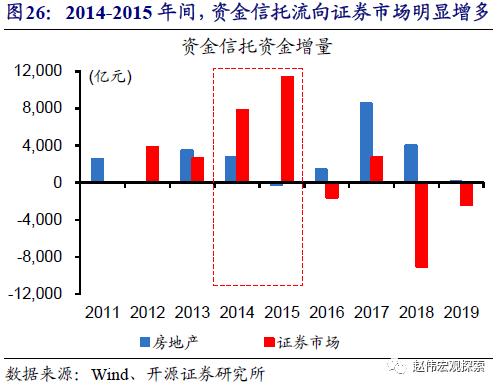

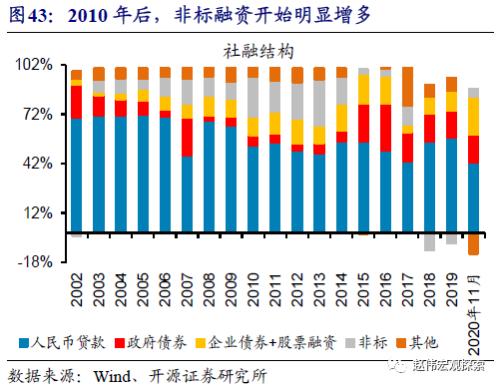

银行表外业务发展、与非银往来增多,带动实体融资多元化。2010年之前,实体融资相对单一、以贷款为主。2010年后,银行资金出表、表外业务扩张,带动信托、券商资管等非银机构扩容,进而推动信托贷款等非标融资增长,委托贷款、信托贷款和表外票据合计规模占新增社融比重一度超过28%;同时,债券市场和股票市场扩容,债券和股票融资也明显增多、占新增社融比重一度超过10%。

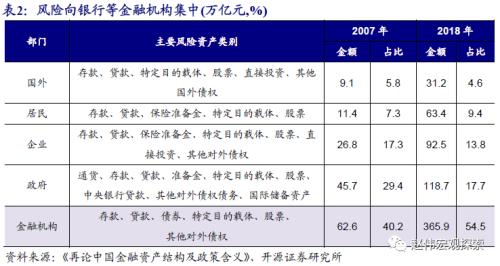

尽管表外融资增多,表外资产并非由银行直接持有,但刚兑等存在,使得风险大多仍留在银行体系内。易纲在《再论中国金融资产结构及政策含义》文章中指出,金融资产并不是由谁持有,就由谁承担风险。例如,规范之前的很多理财产品,原本应该是“受托理财,风险自担”,但由于存在刚性兑付,银行等金融机构实际上承担了投资者的风险。风险向金融机构集中的趋势明显,2018年末金融机构承担风险的占比较2007年末提高了14.3个百分点至54.5%。

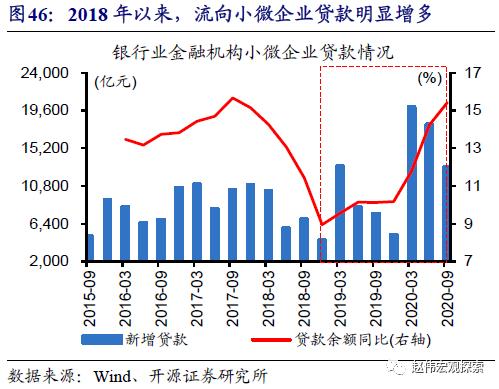

打破刚兑下,实体信用分层的加速显现,要靠风险分散下的多元融资来弥合。表内外业务纳入统一监管下,表内资金回归本源、支持实体融资;表外理财以理财子公司形式独立运作,遵循“有多少本钱,做多大生意”原则。随着打破刚兑,资金向一些“安全”资产集中,导致信用分层在2018年开始加速显性化。为此,当局通过民企融资支持工具、普惠金融降准等措施,引导机构加大对民企和小微企业支持;同时,推动股票、债券注册制等,构建多层次融资,推动风险分散下的融资多元化。

研究结论

(1)近二十年来,银行负债结构显著变化,传统负债贡献减弱,同业负债和央行货币投放影响增强。2005年至2016年,银行负债中企业和居民存款占比持续回落,而对银行、非银和央行负债占比抬升近8.3个百分点至2016年最高17.3%;其中,央行货币投放和同业存单贡献,2013年底以来尤为突出。银行负债变化,与银行和银行、非银等同业往来增多、基础货币供给变化,及存款“搬家”等有关。

(2)从负债到资产,同业业务扩张带动银行规模显著增长,部分中小银行得以“弯道超车”。银行资产结构来看,贷款占比多在50-55%附近变化,而同业资产占比从2005年的12.2%抬升至2016年最高25.2%,尤其在2013年、2016年前后增长较快,主要缘于银行通过买入返售、应收账款等腾挪资金出表。其中,中小银行同业业务扩张明显快于大行,使得中小银行规模从大行的一半增长至两者相当。

(3)银行资金出表和表外理财等的持续扩张、尤其是2014年至2016年的快速“膨胀”,带动同业、非标融资等扩张。2010年信贷收紧后,银行资金出表增多,推动股权及其他投资项规模,从2011年初不到1万亿元增长至2017年初超23万亿元;同时,理财规模也大幅增长,从2010年底2.8万亿元增长至2017年超30万亿元。银行表内外资金,流向券商资管等渠道,带动信用债、非标融资等扩张。

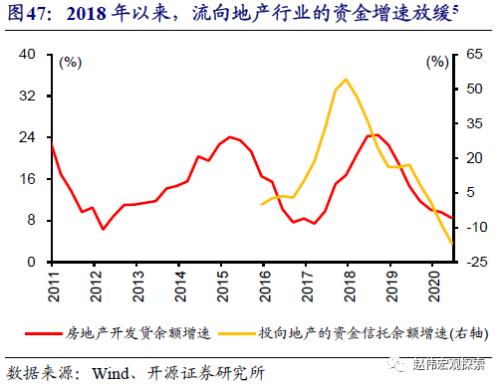

(4)随着空转套利等监管趋严,银行表外业务的无序扩张得以遏制,同业空转现象2017年开始明显减少。表外业务扩张过程中,资金逃避监管、违规流向房地产、多层嵌套、刚性兑付等行为,导致金融风险快速累积。相关的监管措施也在不断完善升级,尤其是2017年以来,“三三四十”、资管新规等监管措施密集落地实施;随后,资金出表业务、同业理财等大幅收缩,表外理财规模增长基本停滞。

(5)随着银行同业和表外业务等明显收缩,银行与银行、非银之间的流动性分层现象逐渐凸显。2017年之前,银行同业业务、表外理财等扩张,淡化了银行对传统存款依赖,尤其是中小银行;银行与非银往来增多,也带来非银规模“膨胀”。2017年以来的监管加强,加大了部分前期同业扩张较快的银行负债端压力,进而导致大行与中小行流动性分层逐渐凸显,银行与非银之间的流动性分化也随之加剧。

(6)从银行到实体,表外融资多元化,但风险大多留在表内;打破刚兑下,信用分层凸显,要靠风险分散下的多元融资来弥合。银行资金出表和表外业务等扩张,加速债券、非标等扩张,带动实体融资多元化;但普遍存在的刚兑等,使得大部分风险依然停留在银行,有些风险甚至没有被充分监管和定价。随着刚兑打破,实体信用分层在2018年后加速显现,构建多元融资、实现风险分散或是破局之道。

风险提示

金融风险暴露,及监管政策变化。