主要观点

线索一:PPI价格加速上行信号开启

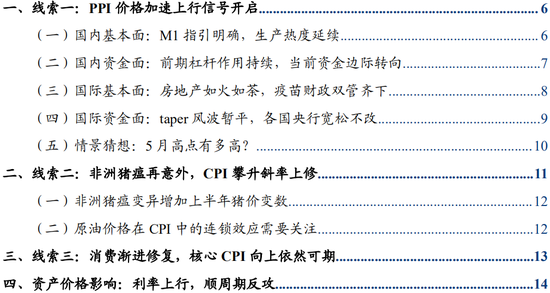

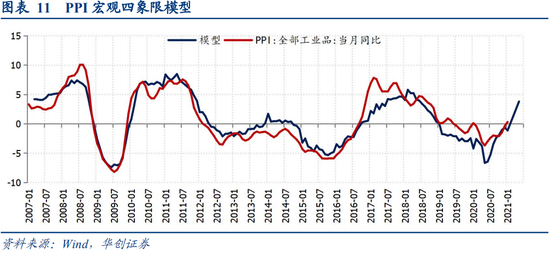

根据PPI 宏观四象限模型,PPI 加速上行信号已经开启,PPI 成为2021年通胀年的首条线索。以全球宽松流动性为土壤,以海内外前后开启库存周期为支撑,再以疫苗接种及财政刺激的进展为信号,宏观组合在需求侧推动大宗商品价格加速上涨的逻辑已经明确。预计5 月PPI 高点区间应在5%-6.5%左右。

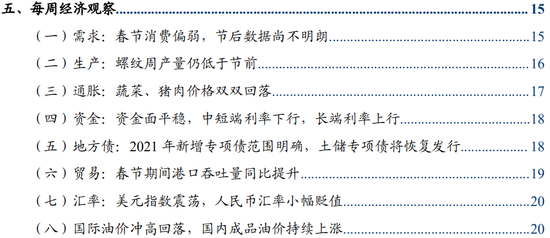

1、 国内基本面:M1指引明确,生产热度延续。M1同比预示一轮工业企业库存周期的启动。同时二次疫情和就地过年虽然可能对工业生产、建筑施工形成负面影响,但预计有限,不改变中长期生产积极的态势。

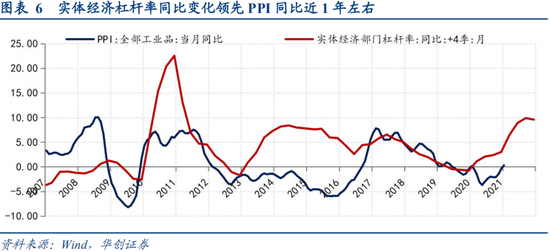

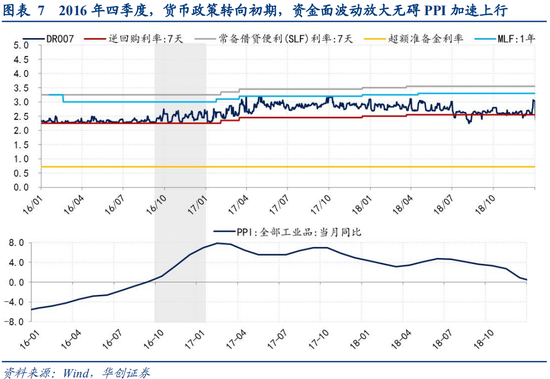

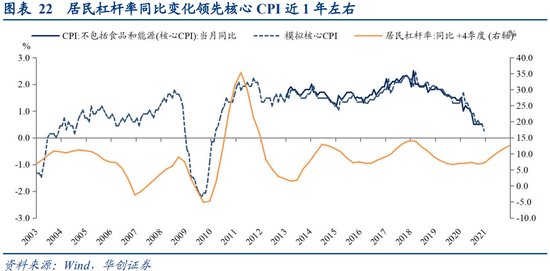

2、 国内资金面:前期杠杆作用持续,当前资金边际转向。以实体经济宏观杠杆率前瞻资金驱动的投资意愿,按照1年左右领先性,2020年宏观杠杆率的快速抬升,意味着2021年初 PPI 将开启加速上行。当下央行货币政策转弯初期,资金面未必持续的剧烈收紧,但波动必然放大,然而并不影响大宗商品价格的加速上涨(类似2016 年四季度)。

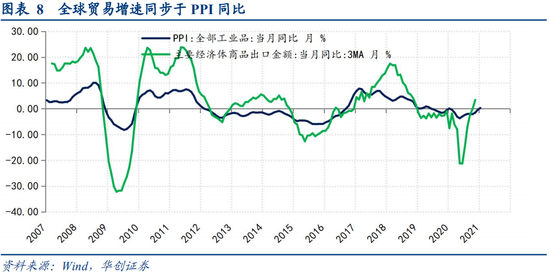

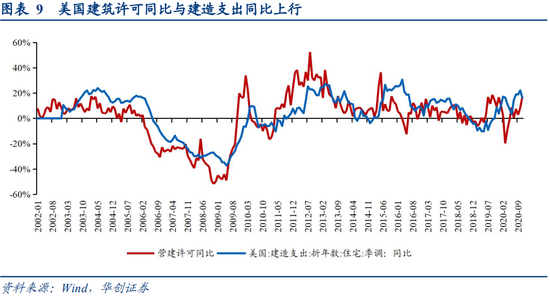

3、 国际基本面:房地产如火如荼,疫苗财政双管齐下。以全球贸易增速同步观察企业的生产积极性。去年底全球贸易同比实现正增长,2021年初航运价格指数高位震荡。再者,美国房地产市场火热,房屋建设和销量再创 2007年以来的新高。最重要的是,当下美国疫苗接种速度的抬升,以及1.9万亿财政刺激落地进程的提速,完全提振了对海外经济复苏的预期。

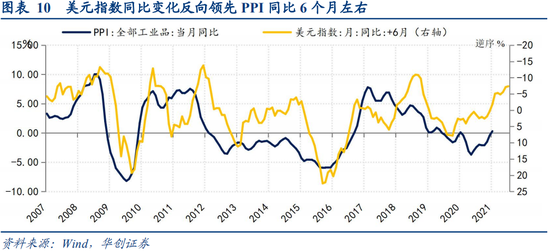

4、 国际资金面:taper风波暂平,各国央行宽松不改。以美元指数判断全球美元流动性对大宗商品价格的影响,大致反向领先6个月左右。前期美联储天量放水引发的美元指数下跌,意味着从2020年Q4开始可能有一轮大宗商品价格的加速上涨。历史经验亦证明,同期的强美元未必压制大宗商品价格上涨,大宗商品走势的核心仍在于经济基本面。再者,当下美联储再度偏鸽,英欧日央行宽松不改的表态,坚定了市场的信心,奠定了充裕的全球流动性环境。

线索二:非洲猪瘟再意外,CPI攀升斜率上修

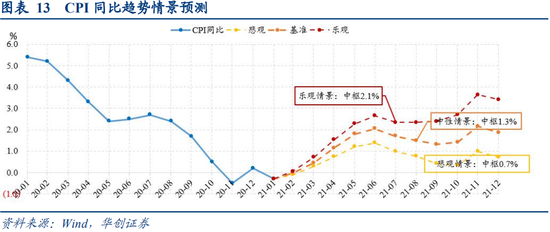

跟随PPI,CPI将成为2021年通胀上行的第二条线索,尤其是非洲猪瘟变异毒株的出现,可能导致2021年上半年CPI攀升斜率上修,上调2021年全年CPI中枢至1.3%左右(此前为1%)。

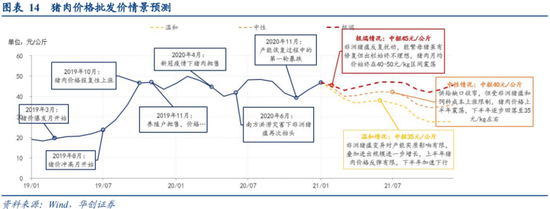

如何理解非洲猪瘟变化可能对猪价带来的变数?非洲猪瘟变异后,传播力增强,早期临床症状减少,但毒力减弱。预计4-6月猪肉价格再次回涨(当下50-80 公斤存栏下降影响3 月底出栏,同时夏季高温多雨为南方疫病高发期),7-10月猪肉价格加速回调(生猪产能修复,疫病干扰少),11-12月价格再次上行(当下能繁母猪存栏下降影响年底生猪出栏,冬季为北方疫病高发期)。

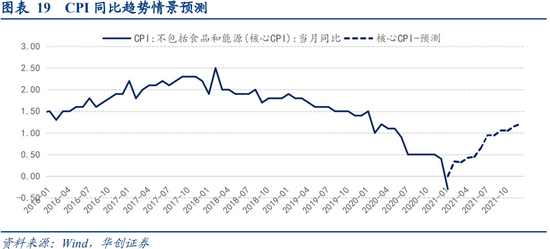

线索三:消费渐进修复,核心CPI向上依然可期

在PPI与CPI之后,我们预计核心CPI亦将逐步从低位回升,并于下半年回归正常水平,成为2020年通胀年的第三条主线。宏观角度自上而下观察,无论是居民活期存款的增速还是居民杠杆率的同比变化,均说明居民消费能力和意愿并未削弱,核心CPI同比回到1%左右难度不大。当前核心CPI的持续低迷的主要原因还是消费环境的持续缺失。

资产价格影响:利率上行,顺周期反攻

利率方面,预计由于PPI价格加速上行+工增节后修复,工业经济名义增速将进入由价格因素为主要推动的二次冲高期。10年期国债利率可能上摸3.5%的高位。权益方面,PPI-CPI剪刀差于1月再次翻正并将持续走阔,意味在工业企业盈利分配上中上游企业占优,景气度向好。而利率走高对成长风格的压制也将凸显,顺“景气度”的结构投资主线更值得关注。

风险提示:美联储表态转变,新冠疫情变化超预期,非洲猪瘟传播超预期

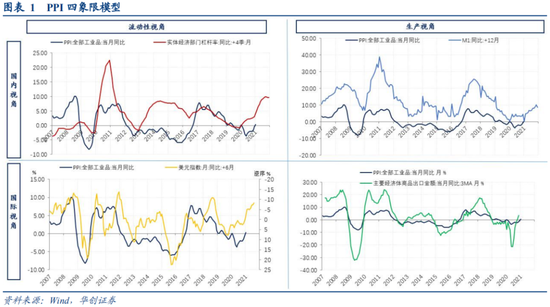

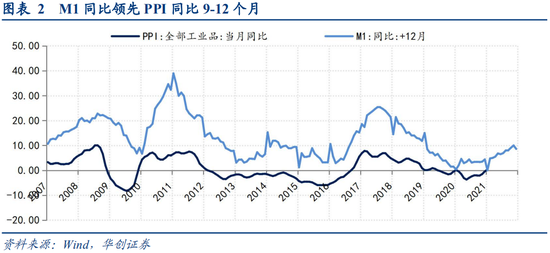

报告目录

ink="">

ink="">

ink="">

ink="">

报告正文

一

线索一:PPI 价格加速上行信号开启

1月PPI同比翻正至0.3%,为2019年下半年来首次。同时,根据我们的PPI四象限模型,宏观层面PPI加速上行的信号已经开启,PPI成为2021年通胀年的首条线索。以全球宽松流动性为土壤,以海内外前后开启库存周期为支撑,再以疫苗接种及财政刺激的进展为信号,宏观组合在需求侧推动大宗商品价格加速上涨的逻辑已经明确。5月PPI高点区间应在5%-6.5%左右。

ink="">

ink="">

(一)国内基本面:M1指引明确,生产热度延续

作为库存的领先性指标,我们一直在四象限模型中以M1同比前瞻工业企业库存周期的变化。按照9-12个月的领先度,2020年M1同比持续抬升(由4.8%至10%),意味着2020年底2021年初有望看见一轮工业企业库存周期的启动,PPI或将加速上行。

ink="">

ink="">

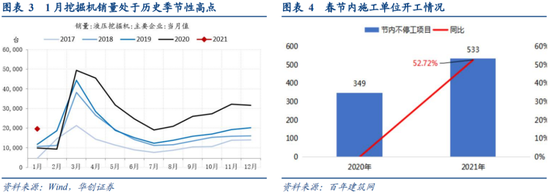

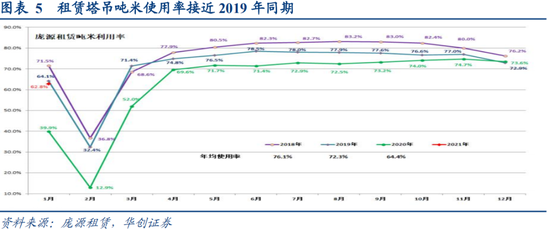

当下,尽管二次疫情和就地过年对工业生产、建筑施工形成一定的负面影响,但目前来看影响有限,更多的是短期扰动,而不改变中期生产积极的态势。譬如部分生产信号:1、挖机销量处于历史季节性的最高点,对比2020年同比增长97%,对比2019年同期增长67%;2、工业机器人产量12月同比增长32.4%;3、租赁塔吊吨米使用率接近2019年同期;4、春节内建筑不停工项目同比增长53%。

ink="">

ink="">

ink="">

ink="">

(二)国内资金面:前期杠杆作用持续,当前资金边际转向

作为资金作用的领先性指标,我们在四象限模型中以实体经济宏观杠杆率来前瞻资金驱动的投资意愿——基建(政府杠杆驱动)、制造业(企业杠杆驱动)、房地产投资(企业杠杆和居民杠杆驱动)。按照1年左右的领先度,2020年宏观杠杆率的快速抬升(23.6个百分点),同样意味着2021年初PPI将开启加速上行。

ink="">

ink="">

当然,当下央行货币政策的“转弯”是不可否认的,但在转弯初期对于大宗价格的负面拖累其实非常有限。转弯初期,央行货币政策更着重在精准和适度,资金面未必持续的剧烈收紧,但波动必然放大,详细的货币政策解读请参见报告《转弯进行时,怎么理解货币政策2021年的调控方向?》。这一阶段或类似2016年四季度的资金面状态,从历史经验看,并不影响大宗商品价格的加速上涨(2016年四季度正是上一轮周期中PPI翻正加速上行的时期)。

ink="">

ink="">

(三)国际基本面:房地产如火如荼,疫苗财政双管齐下

作为全球生产的替代指标,我们在四象限模型中以全球贸易增速同步观察企业的生产积极性。2020年四季度以来,尽管全球疫情出现反弹,但全球贸易同比已经实现了正增长。并且,1月中旬以来全球的航运价格指数高位震荡,也在高频上反映了全球贸易并未因疫情明显遇冷。

ink="">

ink="">

再者,以美国为主要代表的海外楼市正接近历史高点。2020年末,美国房屋建设和销量已经超过疫情前的水平,再创2007年以来的新高,目前的火热程度已经和2002年相当。从去年4月至12月,建筑许可季调折年数上行至170.9万套,较4月上涨60%,并领先带动住宅建造支出同比上升至16%的水平。结合建筑商信心扩散指数来看,后期建筑施工对上游商品的需求还将持续扩大。

最重要的是,当下美国疫苗接种速度的抬升,以及1.9万亿财政刺激落地进程的提速,完全提振了对海外经济复苏的预期,疫苗接种为“根”,财政刺激为“肥”,复苏的果实正待成熟,成为目前最大的变量。参考我们在去年底搭建的海外情景矩阵,美国“疫苗顺利+财政落地”的情境正对应真实复苏路径,全球市场演绎的是实际利率回升、通胀预期回升、大宗商品上涨,美债大跌、美股风格切换、黄金跌,美元反弹的复苏逻辑。

ink="">

ink="">

(四)国际资金面:taper风波暂平,各国央行宽松不改

作为全球美元流动性直接的观测指标,我们在四象限模型中以美元指数判断流动性对大宗商品价格的影响,大致为反向领先6个月左右。一则美元指数的回落,基本意味着美元流动性宽松,有利于刺激全球生产,推动大宗商品价格上涨。二则美元本身为全球大宗商品的计量单位。据此来看,前期美联储天量放水引发的美元指数暴跌,意味着从2020年四季度开始可能有一轮大宗商品价格的加速上涨。

ink="">

ink="">

强美元一定和大宗商品价格呈反向关系吗?同期而言,未必。我们在报告《美元反弹能阻挡大宗上涨吗?》曾做过详细的历史复盘和讨论。大宗商品走势的核心在于经济基本面,如果基本面带来大宗商品需求端旺盛,则大宗商品牛市不会因美元指数上行而终止。1月中旬美联储对“taper”的讨论,超出市场预期,在短期内遏制了大宗商品价格上涨的走势,但中期来看,全球经济复苏需求改善依然是重要的支撑。

再者,当下美联储再度偏鸽,英欧日央行宽松不改的表态,坚定了市场的信心,奠定了充裕的全球流动性环境。美联储官员重申货币政策对经济的充分支持,并表示目前讨论缩减资产购买规模为时过早;欧央行持续表示宽松立场,英央行官员表态今年晚些时候或明年可能实施负利率。预计上半年全球央行宽松仍可延续。

(五)情景猜想:5月高点有多高?

综上来看,以全球宽松流动性为土壤,以海内外前后开启库存周期为支撑,再以疫苗接种及财政刺激的进展为信号,宏观组合在需求侧推动大宗商品价格加速上涨的逻辑已经明确。同时,2月沙特正式执行减产与美国寒潮在供给端形成冲击,成为原油价格突破前期瓶颈的催化剂。

额外的,在统计层面,3月开始受低基数影响,PPI翘尾因素的快速上冲本身也是PPI上行的一大动力(1月翘尾-0.4%,5月翘尾2.8%)。这意味着即便从2月开始大宗商品价格零上涨,PPI 5月高点也将达到3.5%左右。

综合考虑上述因素,我们尝试推算不同情景下5月PPI高点,以供投资者参考——

自上而下,根据宏观四象限模型,2021年的PPI高点有望接近2017年高点水平,预计5月高点在6%左右。

自下而上,根据三类大宗价格的不同情景做推算,2021年的PPI高点区间应在5%-6.5%左右。这里我们主要是参照了2016年和2017年三类大宗价格上涨对PPI环比的拉动。

ink="">

ink="">

ink="">

ink="">

二

线索二:非洲猪瘟再意外,CPI攀升斜率上修

跟随PPI,CPI将成为2021年通胀上行的第二条线索,尤其是非洲猪瘟变异毒株的出现,可能导致2021年上半年CPI攀升斜率上修,上调2021年全年CPI中枢至1.3%左右(此前为1%)。

ink="">

ink="">

(一)非洲猪瘟变异增加上半年猪价变数

我们在本系列开篇报告《三视角看2021年CPI趋势》中,曾经讨论2021年猪周期将正式进入下半场,但价格难以完全回到疫情前,主要是考虑到了产能、需求、成本三因素。而现实比预期更捉摸不定,2月初非洲猪瘟自然变异毒株的发现,以及近期亚急性型流行的非洲猪瘟的传播,证明生猪产能恢复周期将进一步拉长,尤其是2021年上半年猪肉价格的调整可能有限。

非洲猪瘟变异后有何不同?一方面是传播力增强,早期临床症状少,导致早期甄别和定点清除更为困难。但另一方面,变异后病毒的毒力有所减弱。

非洲猪瘟变异毒株如何冲击产能?根据涌益咨询数据,能繁母猪方面,存栏量已经连续2个月下滑,其中1月份存栏环降4.99%。商品猪方面,1月份不同体重段均有所受损,其中80-130公斤、50-80公斤、50公斤以下的生猪存栏环比分别下降9.22%、7.11%、6.61%。

如何理解非洲猪瘟变化可能对猪价带来的变数?春节前,养殖户本身就有响应需求增加供给的意愿,叠加非洲猪瘟疫情影响,提前出栏的情况较多,导致1月下旬以来价格快速下行。春节后,预计4-6月猪肉价格再次回涨(当下50-80公斤存栏下降影响3月底出栏,同时夏季高温多雨为南方疫病高发期),7-10月猪肉价格加速回调(生猪产能修复,疫病干扰少),11-12月价格再次上行(当下能繁母猪存栏下降影响2021年底生猪出栏,冬季为北方疫病高发期)。

ink="">

ink="">

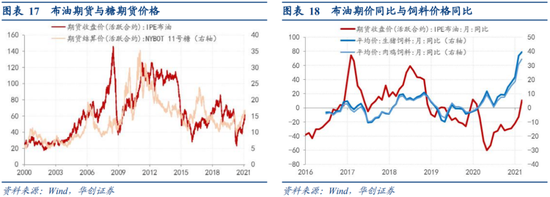

(二)原油价格在CPI中的连锁效应需要关注

原油价格除了主导PPI价格外,在CPI当中也影响甚广。除了交通工具用燃料、居住水电燃料直接由原油价格决定外,我们提示注意原油价格上涨对生物燃料产业链上农产品价格的影响,例如与燃料乙醇相关的玉米、白糖,与生物柴油相关的豆油、棕榈油、大豆。而玉米与豆粕又是养殖饲料的主要原材料,将进一步抬升饲养成本。

ink="">

ink="">

ink="">

ink="">

三

线索三:消费渐进修复,核心CPI向上依然可期

在PPI与CPI之后,我们预计核心CPI也将从低位回升,并于下半年回归正常水平,成为2020年通胀年的第三条主线。

宏观角度自上而下观察,无论是居民活期存款的增速还是居民杠杆率的同比变化,均说明居民消费能力和意愿并未削弱,核心CPI同比回到1%左右难度不大。当前核心CPI的持续低迷的主要原因还是消费环境的持续缺失。

ink="">

ink="">

长期来看,类似M1之于工业企业库存和PPI,我们可用居民活期存款前瞻居民的消费积极性、零售业的库存周期和消费品价格变化。从我国的历史数据看,居民活期存款同比稳步领先于零售业库存周期1年,领先于核心CPI同比1年左右。除此之外,居民杠杆率的抬升也基本领先于核心CPI同比1年左右。居民杠杆率抬升往往意味着居民对可选消费品、耐用品的消费需求将有明显增长,典型如地产后周期(家电)、汽车、高端手机等等。2020年稳定持平的居民活期存款增速以及快速抬升的居民杠杆,均说明长期视角核心CPI完全可能回归疫情前的水平。

而短期内,1月核心CPI加速下行穿负,主要还是受到了就地过年和基期轮换的影响,预计2月虽然核心CPI同比将开始回升,但环比或仍低于季节性。疫情反复下春节调控手段加严,多数服务价格涨幅受挫。1月多项服务价格下跌(飞机票-33.2%、旅行社收费-9.9%、美发-1.3%),2月春节期间全国重点零售和餐饮企业销售额同比较2019年仅增长4.9%。

ink="">

ink="">

ink="">

ink="">

四

资产价格影响:利率上行,顺周期反攻

三大通胀线索将如何影响资产价格?我们预计10年期国债利率上半年将继续冲高,或上行至3.5%左右,权益中顺“景气度”的结构投资主线更值得重视,周期股有望再获超额收益。

利率方面,预计由于PPI价格加速上行+工增节后修复,工业经济名义增速将进入由价格因素为主要推动的二次冲高期。10年期国债利率可能上摸3.5%的高位。甚至在经济数据低基数作用、大宗商品价格快速上涨的市场情绪推动下,不排除利率短暂突破3.5%的可能性。但考虑到本轮经济修复的基础并不扎实,补库在时间和空间上相对有限,下半年高基数下数据转向的斜率仍不明确,货币政策完全收紧乃至加息的可能性也不大。

ink="">

ink="">

权益方面,PPI-CPI剪刀差已经于1月再次翻正,唱响“顺周期”反攻号角。PPI-CPI剪刀差走阔意味着在工业企业盈利分配上,中上游企业利润分配占优,景气度向好。而利率走高对成长风格的压制也将凸显,顺“景气度”的结构投资主线更值得关注。

ink="">

ink="">

五

每周经济观察

(一)需求:春节消费偏弱,节后数据尚不明朗

春节黄金周消费数据偏弱。商务部数据,“今年全国重点零售和餐饮企业实现销售额约8210亿元。比去年春节黄金周增长28.7%,比2019年春节黄金周增长4.9%。”(注:2019年商务部数据是,“全国零售和餐饮企业实现销售额约10050亿元,比去年春节黄金周增长8.5%。”)。一些更详细的春节消费数据的情况,参见报告《【华创宏观】城市分化、纠偏不够、出口仍强——春节的三个核心词&每周经济观察第6期》。

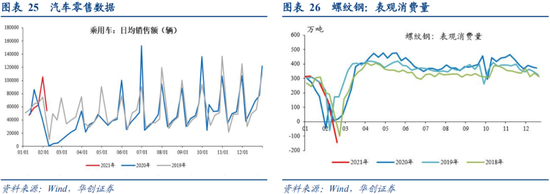

汽车方面,节前一周的零售不如2019年阴历同期。2月1日-6日,日均零售为54344辆。2019年春节比今年早一周左右,2019年1月26日-1月31日,日均零售为74453辆。

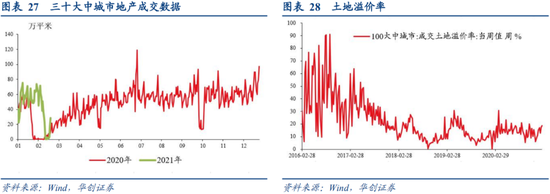

地产方面,节后数据尚不明朗。目前仅公布两个工作日的三十大中城市成交数据(2月18-2月19日),平均为22.14万平米,2019年同期(阴历,正月初七-初八)是18.7万平米。

螺纹表观消费方面,也尚不明朗,由于2月12日是正月出一,当周螺纹生产、库存相关数据并未公布。2月19日的库存数据实际是两周累计的结果。据此测算,2月6日至2月19日表观消费量合计大概是157万吨。2019年阴历同期(2月2日至2月15日)是114万吨。但由于未能区分出节后一周的表观消费,螺纹节后消费否是明显强于2019年同期尚不清楚。

ink="">

ink="">

ink="">

ink="">

(二)生产:螺纹周产量仍低于节前

生产端,水泥价格微跌。2月19日,全国水泥价格指数相比节前(2月8日)下跌0.02%。

螺纹生产仍低于节前,与2019年趋势一致。2月19日当周,螺纹周产量为308万吨。低于节前2月5日当周的322万吨。2019年节后,2月8日当周,螺纹周产量为293万吨,2月15日,螺纹周产量为292万吨,均低于节前2月1日当周的297万吨。

螺纹价格方面,偏强。HRB400 20mm上海2月20日价格为4480元/吨,2月10日为4300元/吨。汽车批发数据,2月1日-2月6日,日均批发量为43967辆,低于日均零售量。

ink="">

ink="">

ink="">

ink="">

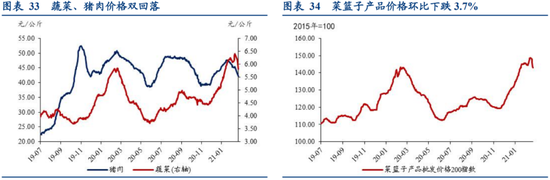

(三)通胀:蔬菜、猪肉价格双双回落

全国大部地区回暖,蔬菜价格下降。截至2月20日,菜篮子价格200指数收于142.97,较上周环比下跌3.7%。节前受消费需求和冷空气影响,蔬菜价格在上周三达到峰值6.4元/公斤,节后伴随需求边际回归平淡和天气大幅回暖,蔬菜价格较春节前(2月10日)环比下跌9.36%,报5.8元/公斤,水果价格环比上涨5%。春节过后,疫病抬头,猪肉价格继续回落。猪肉价格较春节前环比下行7.07%,平均批发价报42.18元/公斤。春节过后,需求减弱。同时供给侧猪瘟疫情抬头。预计3月底猪肉价格将再见反转。本周豆粕、玉米等饲料主要原料价格涨跌不一,较节前环比分别变动-0.5%和+1.5%。

ink="">

ink="">

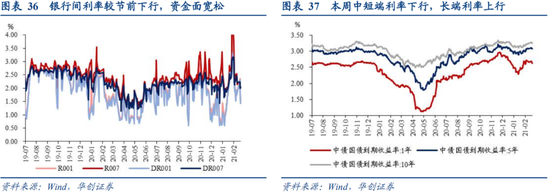

(四)资金:资金面平稳,中短端利率下行,长端利率上行

截至2月20日,DR007收于2.0122%,DR001收于1.4384%,较节前环比分别变化-19.61bps、-38.81bps。1年期、5年期、10年期国债收益率分别报2.6249%、3.0783%、3.2605%,较节前环比分别变化-3.1bps、-0.41bps、+1.56bps。

本周央行公开市场操作净回笼3300亿资金,但资金面维持宽松。受春节期间商品价格大涨影响,叠加央行公开市场操作大量回收资金和MLF等额续作,节后第一天收益率曲线大幅上行。随后央行转发金融时报的文章,再次强调市场更应关注利率而非操作数量,“当前已不应过度关注央行操作数量,否则可能对货币政策取向产生误解,重点关注的应当是央行公开市场操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况。”从央行所说的价格指标来看,当前逆回购和MLF利率保持不变,DR007运行平稳,或体现出货币政策稳字当头态度。

ink="">

ink="">

ink="">

ink="">

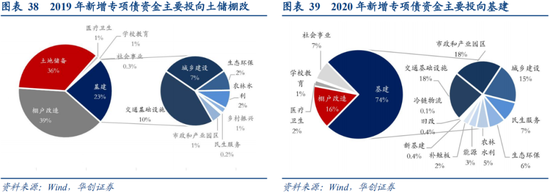

(五)地方债:2021年新增专项债范围明确,土储专项债将恢复发行

2月初,国家财政部办公厅、国家发改委办公厅联合发布《关于梳理2021年新增专项债券项目资金需求的通知》,要求省级财政、发展改革部门于2月21日前完成材料报送。

从资金投向看,2021年新增专项债仍重点用于七大领域、国家重大战略项目以及保障性安居工程等领域,新增可用于租赁住房建设的土储项目,不安排一般房地产项目,不安排产业项目。土储专项债2019年发行曾占逾新增专项债3成,2020年全年禁止发行,2021年恢复发行料将使全年新增专项债投向基建占比有所下降。从发行条件看,必须是经济社会效益比较明显、有一定收益的基础设施和公共服务项目,优先安排在建项目、纳入相关规划的国家重大战略任务项目,要求按照项目建设工期和年度建设任务合理提出资金需求。此外,保持专项债券作为重大项目资本金的比例不变,以省份为单位,专项债券资金用于项目资本的规模占该省份专项债券规模的比例上限保持25%不变,政策范围仍为此前国务院确定的10个领域。

ink="">

ink="">

(六)贸易:春节期间港口吞吐量同比提升

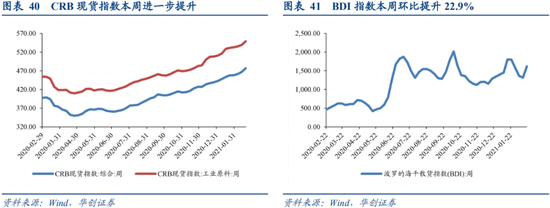

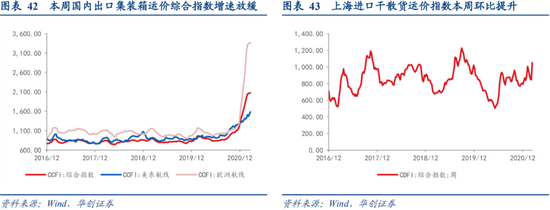

本周CRB现货指数环比+2.1%,工业原料价格指数环比+1.8%,增速进一步提升;BDI指数本周环比+22.9%,增速进一步大幅提升;本周国内出口集装箱运价指数环比增速有所放缓,欧洲航线、美东航线、综合指数分别环比下降1.1%、7.6%、0.6%,不过仍维持高位;上海进口干散货运价指数环比提升24.2个百分点,本周大幅提升

根据中港协数据,今年春节期间国内港口吞吐量同比有所提升:天津港春节期间完成集装箱吞吐量21.2万标准箱,同比+18.6%;青岛港完成货物吞吐量1247万吨,同比12.8%;营口港完成货物吞吐量367.8万吨,其中散杂货相比去年同期增幅17%、油品同比增幅23.8%、集装箱同比增幅37%。今年春节期间由于提倡就地过节,港口吞吐情况或不弱。

ink="">

ink="">

ink="">

ink="">

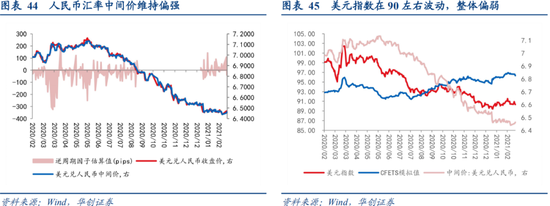

(七)汇率:美元指数震荡,人民币汇率小幅贬值

2月以来,美元指数小幅回落,在90附近震荡,主要受到疫情缓和+经济修复预期提升,带来市场风险偏好提升的影响;本周公布的美国1月零售销售数据环比+5.3%,大幅超出预期值1%,1月建筑许可折年数188.1万套,同比+10.4%,创2006年5月新高,预计后续随着美国疫情缓和,服务业加速开放、工业企业复工提速,经济加速修复,美元指数有望反弹。春节后人民币汇率小幅贬值,主要受CFETS(模拟值)小幅走低影响。

ink="">

ink="">

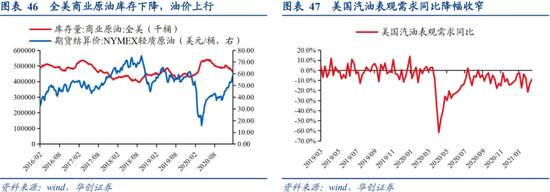

(八)国际油价冲高回落,国内成品油价持续上涨

春节前后国际油价大幅上行,布油和WTI原油均突破60美元/桶,既有需求侧的因素,也有供给侧的影响。需求侧,疫苗接种进度和美国财政刺激推动全球风险偏好提升、需求预期向好。海外疫苗接种进度超预期,美国疫苗接种速度提升至200万剂/日,Q3有望实现全民免疫;韩国、日本等也相继发布新冠疫苗接种计划;拜登1.9万亿财政刺激方案取得进展,参议院通过预算和解法案。供给侧,美国原油供给受创,OPEC+减产执行力强。美国遭遇奇寒天气,石油产能遭受重创,库存大幅减少。根据彭博本周四报道,美国最大油田二叠纪盆地产量比正常水平减少了65-80%,全美原油日产量减少了超400万桶。此外,OPEC+减产执行力强,1月减产执行率达到103%。

本周国际油价冲高后回落,2月19日,IPE布油期货结算价收于62.84美元/桶,上涨0.21%;WTI原油期货结算价收于59.24美元/桶,下跌0.31%。上周美国商业原油库存大幅减少,美国汽油表观需求同比降幅收窄。2月12日当周,美国商业原油库存减少725.7万桶,环比下降1.5%;美国汽油表观需求约893.5万桶/周,同比下降8.9%,环比上涨11%。

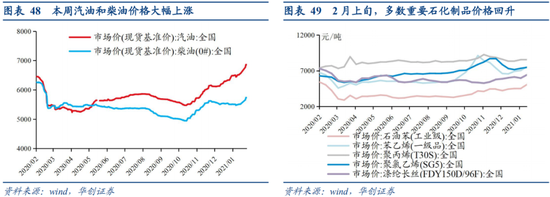

国内方面,本周汽油和柴油价格大幅上涨;2月上旬主要石化制品价格齐涨。国内成品油方面,汽油价格收于6863元/吨,上涨5.08%;柴油价格收于5736元/吨,上涨4.2%。其他石化制品方面,2月上旬,石油苯价格上涨11.7%,苯乙烯价格上涨7.1%,聚丙烯价格上涨0.1%,涤纶长丝上涨7.5%,聚氯乙烯价格上涨1.7%。

ink="">

ink="">

ink="">

ink="">