2月10日,国家统计局公布1月通胀数据。CPI同比由涨转降至-0.3%,主因春节错月导致去年同期对比基数较高;PPI同比则快速回升至0.3%、近一年来首次转正,主要受国内需求改善,原油等国际大宗商品价格延续上涨带动。此外,基期轮换也对物价指数产生了一定的影响。

尽管年初国内CPI受短期因素扰动仍处低位,但在全球经济复苏、政策大幅宽松的背景下,以美国为首的海外主要经济体通胀预期已经明显抬升,这也带动国际大宗商品价格不断上涨,国内PPI迅速转正,进而引发市场对全球通胀卷土重来的担忧。2021年国内通胀压力如何?又存在哪些潜在的风险点?

基于对通胀影响因素的分析,我们认为,相比美国等海外主要经济体,2021年中国的产出缺口远未回正、货币供应更为克制、工资收入回升缓慢,物价预期也未出现明显反弹。2021年国内通胀大概率将温和回升,加速上行压力小于海外,但从长期来看,需关注输入型通胀和资产价格上涨两大风险点。

一、基本面与政策差异下,国内短期通胀压力小于美国

正如我们在文章《从供需缺口看2021年美国通胀走势》中所言,“2021年美国通胀回升的趋势较为明确,后续需关注美国通胀上升过快的风险”。一方面,供需缺口或驱动美国通胀上行。拜登政府的新一轮财政救济方案以及疫苗的接种进度加快,叠加生产短期难以扩张,有望带动供需缺口快速收敛,强化通胀预期;另一方面,本轮美国广义货币大增为通胀回升创造条件。由于本轮财政和货币政策的大幅宽松,2020年12月美国M2余额达到19.4万亿美元,同比增幅25.7%,这背后是居民和企业部门存款的增加,形成巨大的潜在名义需求。然而,相比美国,国内通胀加速抬升的压力相对较小,具体来看:

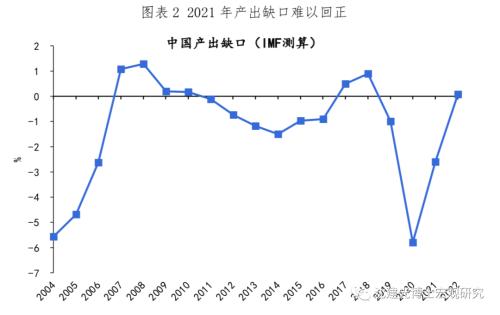

首先,产出缺口难以回正。产出缺口即实际产出与潜在产出的差值,理论上经济上行时期产出缺口为正,通胀压力上升。根据IMF的测算,由于新冠疫情的巨大冲击,2020年我国的产出缺口跌至深度负区间(-5.8%),实体经济面临更大的通缩压力。受此影响,全年核心CPI同比逐月走低,12月0.4%的增速更是10年来的新低。2021年,伴随全球经济共振复苏,产出缺口将有所收敛,但仍将处在负区间(-2.6%),通胀加速上行压力不大。

其次,货币供应增幅较小。以往通胀往往与货币超发相伴,例如2011年的通胀高企,便与此前货币政策宽松,M2曾高达30%密切相关。去年,尽管货币政策在应对疫情方面表现积极,但并没有出现流动性泛滥的局面。5月以来,伴随经济加快恢复,货币政策已经开始边际收紧,主要资金利率均明显攀升,体现出决策层对于货币超发的关注性超出以往。与此同时,M2同比上升幅度十分有限,11.1%的高点仅比19年底高出2.4个百分点,三季度以来便逐步回落。基于政策面正加大稳杠杆、防风险考量,未来M2同比中枢大概率继续下降,对通胀的影响更趋于弱化。

再次,工资收入上行缓慢。工资收入通过生产成本以及居民消费,对通胀走势有着较为明显的影响。数据显示,城镇居民人均可支配收入同比与CPI同比相关性极高。然而,由于新冠疫情对经济和就业环境带来一系列负面影响(如劳动力市场压力抬升、中小企业经营困难、中低收入群体遭受冲击等),居民收入恢复速度缓慢。2020年,全国居民人均可支配收入同比上升幅度逐季放缓(0.8%、4.5%、7.0%、7.1%),且居民消费倾向较疫情前尚存差距,这都会制约工资收入对于通胀的推动作用。

二、关注未来推升通胀的两大风险点

第一,外部输入性通胀风险。去年四季度以来,在全球需求共振复苏而生产供应依然受限的情况下,通胀预期持续改善,以工业品为主的国际大宗商品价格快速上涨。由于供需缺口在一段时间内仍难修复,预计大宗商品价格上行态势将会延续。其中,上涨空间较大的原油是主要风险。一方面,疫情之后全球原油市场的博弈愈发复杂,供给端存在较大不确定性;另一方面,疫苗加快落地带来交通运输等服务业重启或进一步提振原油需求。全球大宗商品价格持续上行可能会通过进口传导至中国,即引发输入型通胀。尽管当前工业品向消费品的传导并不明显、国内通胀预期偏低,但未来输入型通胀风险依然需要重点关注。

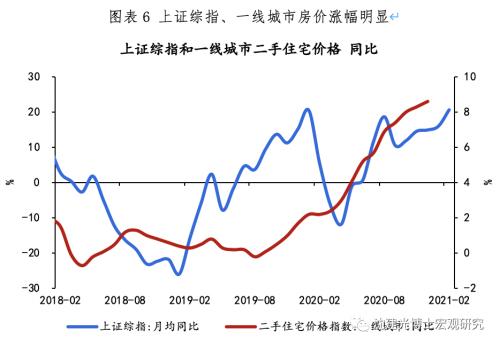

第二,关注资产价格上升风险。面对疫情冲击,各国纷纷出台大规模刺激计划,多国股票、债券、房地产等资产价格大涨,推动广义通胀回升,但并未在现有通胀指标体系中得到体现。以中国为例,去年7月以来上证综指月均同比从未低于10%,近期部分城市房价同比也在不断攀升,而CPI同比却不断回落甚至跌至负值。因此,前期资产价格与通货膨胀的关系再度成为市场热议的话题,周小川、楼继伟等经济学家也都曾发表观点,建议拓展通货膨胀的概念与度量。我们认为,在当今时代,传统的通胀指标的确不能全面反映真实通胀形势,应当通过合适的方法将资产价格纳入通胀指标体系,否则将不利于经济分析和政策判断。

综上所述,货币供应、产出缺口、工资收入等一系列指标预示,2021年国内通胀或将温和回升,加速上行压力小于海外。预计全年CPI同比增速可能在1.5%左右(2020年为2.5%),低于政策预期目标(大概率为3%),通胀或不是今年央行货币政策操作的主要考量。尽管如此,依然需要关注输入型通胀和资产价格上行两大风险点。

作者

沈建光:京东科技集团首席经济学家

姜传钺:京东科技集团研究院研究员