后疫情时代,积极财政政策正在推进之中,财政存款存量盘活问题再成热点。

交通银行金融研究中心首席研究员、交通银行金融科技研究室主任唐建伟与交通银行金融研究中心高级研究员陈冀近日撰文表示,盘活政府存款应该是对冲财政压力的好方向。

文章提出,大量留存央行国库的资金依然存在可利用的空间,政府财政性存款盘活需转变财政管理理念,尤其是在疫情冲击期间,财政收付理念由“备付”转换为“先花钱后结账”,一定程度盘活3.71万亿的国库资金,能大大减轻国债增发压力。

另一方面,机关团体存款盘活需要逐步推进。机关团体存款主要为两大类,一类是缴存的公积金,另一类是政府资金下拨至科教文卫军等机关事业单位。前者可能需要与房地产调控政策相互协调和配合推进,后者则需要公共财政支出结构优化以及各机关事业单位提升支出效率等相互配合、共同发力。

文章就盘活政府存款提出五条建议:

❶ 盘活存量政府类存款应循序渐进,短期财政发力仍需大量债务性净融资。

❷ 适度增加国库在商业银行的定存资金。

❸ 财政性存款和机关团体存款应向中小银行倾斜。

❹ 政府需要优化公共财政支出结构,引导和提升机关团体支出效率。

❺ 坚持房住不炒原则,逐步以企业年金的方式替代住房公积金制度。

当前国内正处于新肺炎疫情冲击后的恢复阶段。疫情对于国内经济的冲击已成事实,宏观数据表明此次疫情对于经济的冲击肯定超过2008年的次贷危机。

目前积极财政政策和货币政策已经在推进之中。然而积极财政政策如何积极有为,除了提升财政赤字率、增加地方专项债发行规划、再次发行抗疫特别国债之外,还应关注财政存款存量盘活的问题。

针对中国政府的财政存款存量盘活的问题,我们在本文也做些探讨。

盘活政府存款

应该是对冲财政压力的好方向

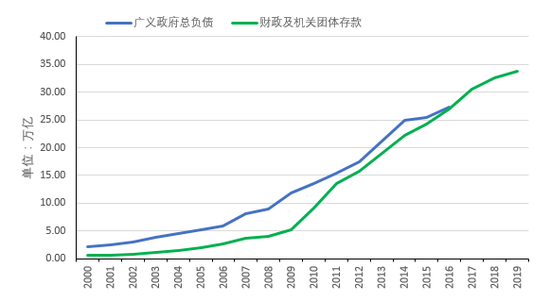

2000年以来我国广义政府总负债与财政机关存款的趋势对比可见,两者几乎同步快速上升。一方面地方政府债务压力较大;另一方面财政机关团体存款却又拥有巨额存量。这一矛盾的现象持续存在,事实上也为对冲财政压力,提升财政空间和效率提供了一个很好的突破方向。

图1 政府总负债与财政机关存款趋势对比数据来源:交通银行金融研究中心,Wind

图1 政府总负债与财政机关存款趋势对比数据来源:交通银行金融研究中心,Wind

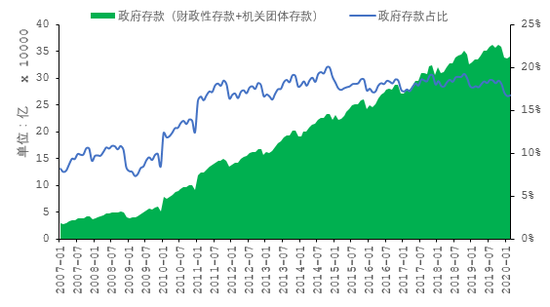

从总量数据上分析,以当前国内年度100万亿左右的GDP增长,提升0.5%的赤字率,增加的财政支出在5000亿左右。如若要达到次贷危机时期4万亿的刺激规模,债务性融资(特别国债、国债、地方债)可能需要大幅增加。反观政府存款数据,央行金融机构信贷收支表所显示的“政府存款”(财政性存款+机关团体存款)逐年增加,由2007年前不足5万亿的规模,如今已达33万亿之多。而政府类存款在金融机构各项存款中的占比由2007年前的不足10%,在2014年曾一度超过20%,当前仍在15%以上。若能激活其中10%的资金,就能大幅缓解当前特殊情况下财政的压力。

图2 政府类存款近年来变化趋势数据来源:交通银行金融研究中心,Wind

图2 政府类存款近年来变化趋势数据来源:交通银行金融研究中心,Wind

政府存款形成及会计账户呈现

由于政府类存款在相关报表中展示的信息较少,分析当前政府类存款可盘活的空间以及盘活思路需要厘清财政存款形成的收付机制,以及其存在具体的结构、会计形式、长期沉淀的原因等。

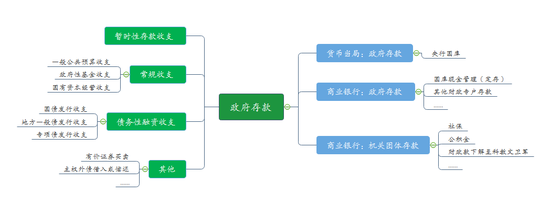

政府存款本质是财政资金流收付后以账户余额形式结存的会计结果。从政府资金收支分类可以得到导致政府存款变化的主要因素分别为:临时性财政存款收支、常规收支(包括一般公共财政收支、政府性基金收支以及国有资本经营收支)、债务性融资净额(债券发行融资扣除到期还本和付息)、其他收支。

从政府资金流向分析,可以有以下三条线索:一是流向央行国库形成央行对财政的负债,这部分存量规模反映在央行资产负债表中,科目为“货币当局:财政存款”;二是流向商业银行提高国库资金收益率的资金,这部分存量反映在大型和中小型银行金融信贷收支表中,科目为“银行:国库定存”。另有一部分资金反映在各类财政专户存款中,在现有的报表体系下追踪较为困难,但规模较另两类小很多;三是政府资金下拨至各机关团体后,各机关团体收支结余在银行形成机关团体存款。社保和公积金也在银行账户中以机关团体科目形式体现。

图3 政府存款形成及会计表现形式 数据来源:交通银行金融研究中心,Wind

图3 政府存款形成及会计表现形式 数据来源:交通银行金融研究中心,Wind

需要注意的是,财政部在1997年和2015年分别给出了两版《财政总预算会计制度》,两版会计制度中财政存款内涵有所差异。1997年版的财政总预算会计制度中财政存款称为“财政性存款”,包含“国库存款”和“其他财政存款”两个细分项。2015年版的财政总预算会计制度将“财政性存款”改为“财政存款”。财政存款内含“国库存款”、“国库现金管理存款”和“其他财政存款”三块内容。

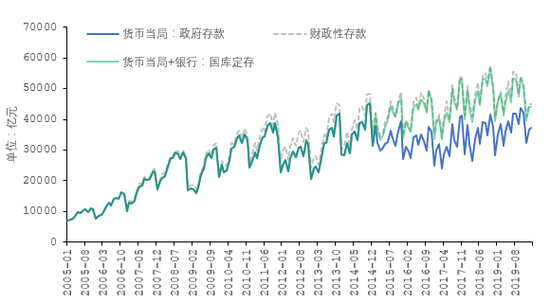

从图4所示的财政存款会计核算变化前后的趋势来看,2015年后金融机构信贷收支表中“政府存款:财政存款”科目下所反映的余额为“货币当局:政府存款”、“商业银行吸收的国库现金管理资金:国库定存”以及“其他财政存款”之和。前两者之和已经非常贴近全部财政存款总额,“其他财政存款”的占比相对较少。

图4 财政存款会计核算变化前后数据关系数据来源:交通银行金融研究中心,Wind

图4 财政存款会计核算变化前后数据关系数据来源:交通银行金融研究中心,Wind

政府存款结构及可利用空间推测

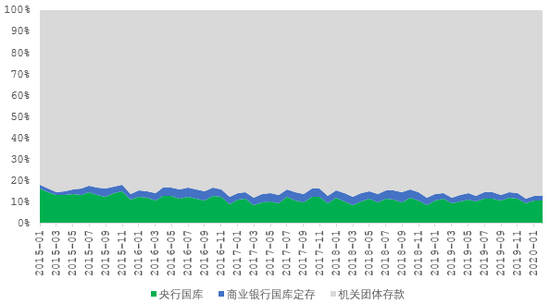

最新数据(2020年2月)央行国库中的财政存款、商业银行存款中的国库定存以及机关团体存款分别为3.71万亿、0.7万亿和29.5万亿,分别占10.9%、2.1%、87%。总量33.9万亿的政府存款规模,绝大多数为机构团体存款的形式呈现。

并且,从近年来三块存款类型的变化趋势发现,央行国库中的财政存款基本呈震荡式变化,而国库定存资金的变化情况一定程度上反映了当期财政政策实施力度,唯独机关团体存款一项持续呈增长趋势。

图5 政府存款结构占比趋势数据来源:交通银行金融研究中心,Wind

图5 政府存款结构占比趋势数据来源:交通银行金融研究中心,Wind

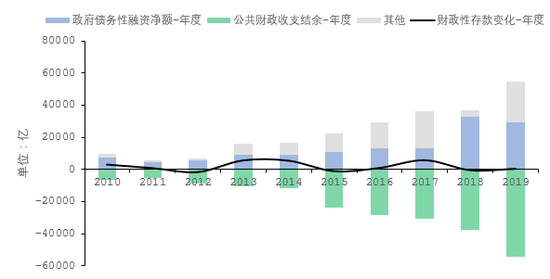

政府财政性存款盘活需转变财政管理理念。目前国内财政收付管理仍坚持一种“备付”的理念。公共财政收支、政府性基金收支、债务性净融资等资金流形成的账户余额,一部分反映在央行国库存款中,另一部分则反映在商业银行定存资金中。而这两部分实际通过银行定存进入流通领域的流动性仅0.7万亿,剩下3.71万亿存放于央行国库应对不时之需,即起着“平衡预算”功能。图6所示政府财政性存款运行趋势也表明,我国政府财政性存款长期以来存在超额“备付”未来支出的理念。

然而,事实上大量留存央行国库的资金依然存在可利用的空间。尤其是在疫情冲击期间,财政收付理念由“备付”转换为“先花钱后结账”,一定程度盘活3.71万亿的国库资金,能大大减轻国债增发压力。

以美国的情况为例,美财政部在联储的存款最新数据显示仅2.96亿美元,然而联储持有的美国国债已由疫情爆发前的2万亿美元上升至4万亿美元。尽管在我国央行不可直接参与购买国债,但可通过流动性释放,并传导影响银行等金融机构参与政府类债券购买。在“政府发债融资”、“银行参与购债”、“央行释放流动性”这组三元关系中,优先盘活国库中存量资金,反而一定程度上减轻政府新增发债融资和财政赤字的压力。这对于延缓疫情冲击下政府债务杠杆和债务货币化都有好处。

图6 政府财政性存款变化趋势分解数据来源:交通银行金融研究中心,Wind

图6 政府财政性存款变化趋势分解数据来源:交通银行金融研究中心,Wind

机关团体存款盘活需要逐步推进。机关团体存款中其实主要为两大类,一类是缴存的公积金,另一类是政府资金下拨至科教文卫军等机关事业单位。社保基金虽然有上万亿资产,但最新数据显示以银行存款形式存在的资金仅260亿左右。

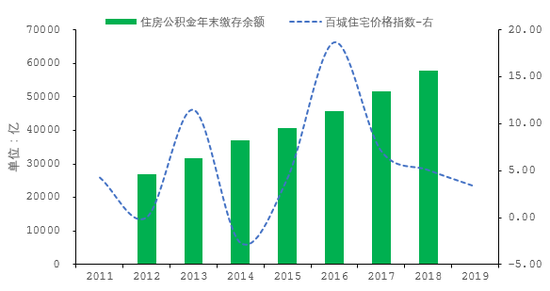

公积金方面,住建部的数据显示,2018年底余额约为5.8万亿。近年来缴存余额呈快速上行趋势,预计已达7万亿以上,在机关团体存款中接近1/3。并且公积金存款变化趋势似乎与楼市价格的短周期更迭并无明显关系。

可见,楼市上涨,居民更多使用公积金的逻辑在过去几年并未成为主导公积金存量变化的主要因素。房价超出大量居民购买力而使得公积金快速沉淀的因素,可能主导了公积金存量持续上涨。这部分存量资金盘活是有空间的,但可能需要与房地产调控政策相互协调和配合推进。

图7 公积金缴存余额变化趋势数据来源:交通银行金融研究中心,Wind,住建部

图7 公积金缴存余额变化趋势数据来源:交通银行金融研究中心,Wind,住建部

政府资金下拨至科教文卫军等机关事业单位,其实是政府公共财政支出后超出部分机关团体预算后的结余。这部分存款体量约20万亿,但由于涉及的部门较广,情况更为复杂,需要公共财政支出结构优化以及各机关事业单位提升支出效率等相互配合、共同发力。

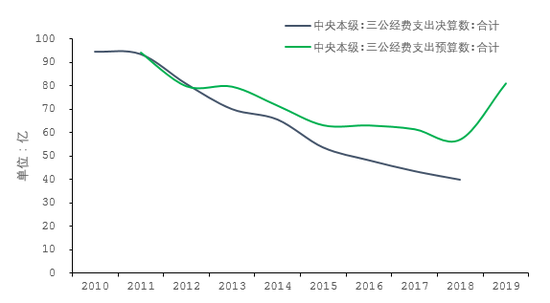

以图8所示的中央一级三公经费预算与决算数为例对比,预算数与决算数之间的背离逐年放大。背离的“缺口”最终都在机关团体存款中沉淀下来。进一步在预算支出结构上进行调优,减小预算逐年只增不减的棘轮效应,长期也可为财政腾出较大空间。

图8 中央本级三公经费预算数与决算数趋势对比 数据来源:交通银行金融研究中心,Wind

图8 中央本级三公经费预算数与决算数趋势对比 数据来源:交通银行金融研究中心,Wind

盘活政府存款的相关建议

部分盘活总量30万亿以上的政府存款,我们认为有其积极意义,也有必要,但不应操之过急。

一是盘活存量政府类存款应循序渐进,短期财政发力仍需大量债务性净融资。特殊时期,财政收支的“备付”理念可一定程度转换。部分盘活国库中近4万亿资金,为短期积极财政发力腾挪空间。而对于公积金和机关团体存款盘活则需要多措施协调推进,操之过急未必实现理想中的效果。短期内提升财政政策空间可能仍将着重依赖增加国债、地方债发行来实现。

二是适度增加国库在商业银行的定存资金。政府存量存款盘活从银行信用创造的角度看,对于信用创造本身的影响其实有限。盘活存量政府存款的积极意义在减轻政府财政支出的压力以及增加政府类支出对于经济总量的贡献。而停留在商业银行负债端的政府存款,终究是通过银行的资产端进入流通领域。进而从信用创造的角度来讲可以适当增加国库在商业银行的定存资金,对于减轻银行整体负债端流动性压力也有益。

三是财政性存款和机关团体存款应向中小银行倾斜。以国库定存为例,2020年3月数据显示四大国有银行国库定存资金负债达2596.64亿,全国所有大型银行国库定存资金负债为3119.86亿(包括四大行),而中小银行国库定存资金负债总和为3402.45亿。机关团体存款虽未解析出细致的结构数据,但可推测其在银行体系中也是更多集中在大型银行。

反观当前银行在传导货币政策、让利实体经济时屡屡受到行业内流动性不平衡、中小行负债端压力较大等因素制约。适当的将政府性存款向流动性压力较大的中小行倾斜,既解决其负债端资金来源和成本压力,也能提升银行支持实体经济、落实宏观货币政策的效率。

四是政府需要优化公共财政支出结构,引导和提升机关团体支出效率。将国家宏观政策布局需要与部门资金实际盈余状况相结合,逐渐优化支出结构。根据各部门、机关单位预算、决算差异,调整支出规模,最大化财政支出的使用效率,一定要严厉杜绝虚列开支增加预算以及预算决算差异过大的现象。

对于政策导向的合理支出应增加资金使用效率,减少不必要的闲置资金占用。比如此次疫情冲击的启示,公共卫生防控、医学科研投入等可以适当增加开支力度。

五是坚持房住不炒原则,逐步以企业年金的方式替代住房公积金制度。对于存量住房公积金需要激活,满足更广大居民购房需求,让房价不再是阻止居民购房导致公积金被动沉淀的主因。同时,提升部分城市公积金贷款规模也是逐步激活公积金使用的可选途径。控制住房公积金持续增长,逐步实现住房公积金向企业年金过渡。这是既支持企业降低运营成本,又使得企业员工共同享有企业成长,还实现要素资源优化配置的思路。

当然,过渡期可以给予企业员工更大程度的选择权,比如:维持公积金缴存、直接等额现金发放、公积金等额转换为企业年金等以适应不同需求的企业职工。