6月官方制造业PMI从50.6回升到50.9,非制造业PMI从53.6回升到54.4,综合PMI产出指数从53.4回升到54.2,这都比高频数据显示的要好。

制造业PMI分项指数也显示,经济恢复得不错。生产和新订单指数回升,新出口订单指数更是从35.3大幅回升到42.6。采购量和原材料库存两个指数上升,产成品库存指数下降,主要原材料购进价格指数和出厂价格指数都回到荣枯线之上。这样的采购、生产、需求、库存和价格指标的组合,显示经济继续稳步复苏。

综合来看,经济复苏的核心动力,来自于以下几个方面:

第一,房地产处于一个赶工周期中。2019年3季度,竣工周期开始,开发商需要赶工交付前几年积压的项目。疫情耽误了一个季度,现在需要赶工赶点来推进项目。

第二,今年的基调是稳增长,而基建是主要抓手。随着专项债大规模发行,地方政府手里搞基建的资金多了,5月金融机构新增财政存款13100亿,属于超季节性大幅增加。有钱有项目,地方政府自然加快去完成稳增长的KPI。

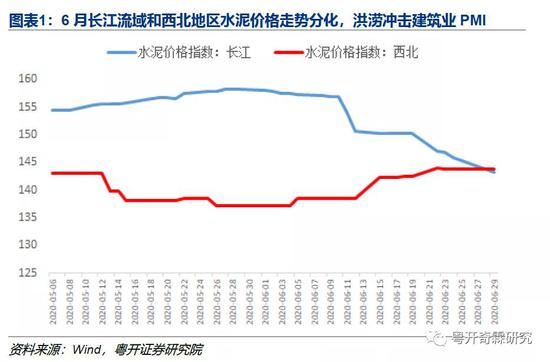

5月建筑业PMI商务活动指数从60.8下滑到59.8,新订单指数从58.0下滑到55.2,但两者依然处于很高的水平。从长江流域和西北地区水泥价格的分化看,6月建筑业PMI回落很可能受到了洪涝灾害的影响。刨去天气因素的冲击后,建筑业的需求旺盛。

第三,外需要比想象中的好。疫情海外扩散,但目前震中主要在发展中国家,对中国出口的影响,相比前期是弱化的。美国疫情虽二次爆发,但复工还在推行中。全球线上办公需求和防疫需求的激增,以及出口份额向中国转移,都对中国外需有稳定作用,这一点从出口、工业企业生产和利润数据中都能看到。

6月经济继续复苏已是既定事实,不确定的是,这种趋势能维持多久。生产已经基本回到疫情前的水平了,关键看需求恢复的节奏和力度。

展望未来,经济运行还有一些不确定性,这体现在:

首先,外需恢复可能会有一些反复。欧美经济复工,是避免经济崩溃的无奈选择,部分经济体,比如美国,复工后新增病例又创新高。这会拉长抗疫的时间,自中国进口需求的恢复也是缓慢的,中间也会有反复,尤其是劳动密集型产品的出口。

海外生产恢复,也会对国内产品有替代效应。中国出口的强韧性,和其它国家疫情后停工停产,市场份额转移到中国来有关。根据中国的经验,疫情后生产恢复的速度,远快于需求恢复的速度,其它国家复工复产,将会使一部分出口份额从中国流出。

其次,房地产赶工周期的可持续性不强。一方面,开发商的重点是已有项目的竣工,从施工面积增速下降和竣工增速反弹可以验证这一点,与房地产竣工相关的玻璃价格表现强势。另一方面,房地产新开工预计偏弱,从购地数据看,6月购地增速下降了41.3%(现有的高频数据)。

全国房地产销售数据目前明显好于30城市的房地产销售数据,可能反映出三四房地产市场出现了明显恢复,三四线房地产恢复可能源于返乡置业需求集中释放,毕竟春节的时候因为疫情没能去看房子。

但很明显,三四线城市房地产销售的可持续是存疑的。从居民贷款增速看,近年需求透支的,主要是经济相对落后的省市和三四线城市,这些地方的需求本身就难有持续性。

加之在此次疫情中,经济落后省市和三四线城市,经济和就业受到的冲击相对也更大些。

一方面,疫情的冲击是分化的,对科技行业影响较小,甚至科技行业受益于疫情,但对多数服务业是会有明显冲击的。考虑到重要的科技企业都集中在一线城市,三四城市产业结构单一,抗风险能力没那么强。

另一方面,部分劳动密集型外需受到冲击后,沿海城市对劳动力的需求将明显下行,这将滞后影响到三四线外出务工人员的收入,进而削弱了消费和购房的能力。

再次,消费反弹的动力也不足。除了高杠杆挤出居民消费外,疫情对不同行业和不同规模企业的影响是分化的,也会制约消费回升的节奏。

一方面,计算机设备、医疗物资受益于疫情,但多数行业明显受到了疫情的冲击,这会向就业和消费传导。

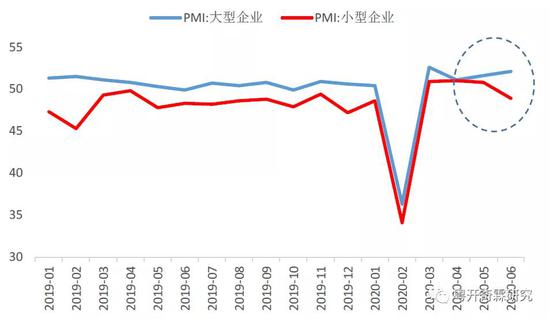

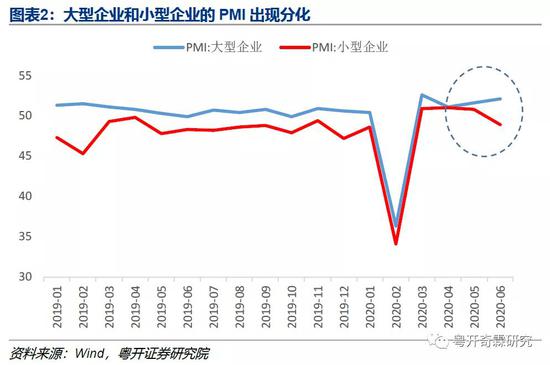

另一方面,在大型企业和中型企业制造业PMI回升的同时,小型企业PMI为48.9,相比上月下降了1.9。而且国家统计局有关领导表示,5月反映订单不足的小型企业占比高于大中型企业。小型企业作为吸纳就业的主体,它们的处境,意味着对就业和消费都应该谨慎乐观。

最后,当前企业仍面临着比较大的去库存压力。规模以上工业企业产成品存货同比,从3月的高点14.9%回落到5月的9.0%,但对比历史数据,当前的工业品库存仍然位于高位。而且产成品存货是名义值,PPI累计同比从前3个月的-0.6%下滑到-1.7%,计价因素对名义库存去化有正向贡献,去库存实际上没有这么快,目前工业企业仍然面临着高库存。

在生产已经恢复到疫情前水平的情况下,如果终端需求迟迟不能恢复到正常,工业企业后续可能放慢生产的节奏。

目前唯一确定的是基建投资还处于向上周期,但基建投资能不能持续拉动经济,这有较大不确定性,还需要观察。对此我们持谨慎的态度,经济内生性下行、疫情外生性冲击和逆周期调节平衡下的弱复苏,可能还会持续一个季度左右,在恢复性的投资和消费需求消退后,经济可能再度面临放缓压力,需要防范经济预期差的风险。