无论从哪个维度看,跨境证券投资逆差都是一季度我国资本外流的重要影响因素。跨境证券投资包括股票和债券投资。

ink="">

ink="">

一季度民间资本

外流且规模同比有所扩大

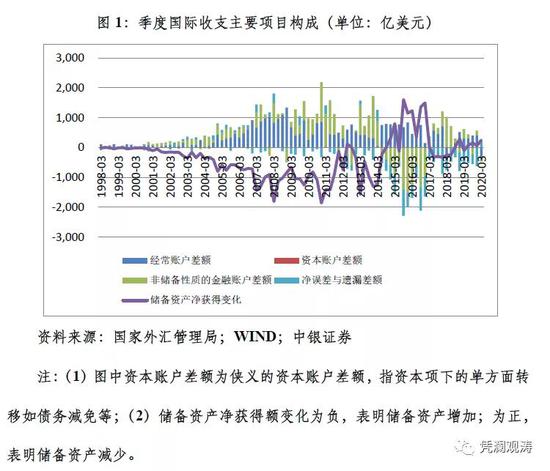

根据日前国家外汇管理局公布的国际收支正式数据,今年一季度,我国经常项目逆差337亿美元,剔除储备资产变动后,非储备性质金融账户为逆差139亿美元,较上年同期扩大了455亿美元(见图1)。也就是说,今年一季度,我国民间出现了资本外流。

但这在我国历史上并非罕见。自1998年一季度至今,89个季度中有30个季度非储备性质金融账户差额为负,占到33.7%。其中,自2015年“8.11”汇改以来至今的19个季度中有过9次,占到47.4%。上次为去年三季度,逆差235亿美元,规模超过了此次(见图1)。

需要指出的是,按第五版国际收支手册(BPM5)的口径(现在用的是第六版口径,将储备资产变动包含在金融账户内,第五版则是金融账户中不含储备资产变动),本季是我国首次出现了国际收支“双逆差”。不过,若将净误差与遗漏正值226亿美元考虑进来,当期非储备性质金融账户顺差87亿美元,仍是资本内流。当然,净误差与遗漏正值既可能高估了经常项目逆差,也可能是低估了资本流入或高估了资本流出(见图1)。另外,考虑到4、5月份国际收支口径的货物和服务由一季度逆差239亿转为顺差合计1003亿美元,预计二季度经常项目将会重新顺差,“双逆差”消失。估计,全年仍有望维持经常项目顺差、资本项目逆差的国际收支总格局。

从项目构成看

资本外流受到多个渠道的影响

非储备性质金融账户主要由直接投资、证券投资、金融衍生品交易和其他投资等项目构成。

横向看,一季度资本外流的主要渠道是证券投资和金融衍生品交易净流出。其中,证券投资净流出对资本外流为正贡献383.5%,金融衍生品交易净流出为正贡献33.5%;直接投资和其他投资均为顺差,则是负贡献。

纵向看,一季度资本外流规模同比扩大的主要原因是证券投资逆差增加、直接投资顺差减少。其中:证券投资逆差扩大,为正贡献159.7%;直接投资顺差减少,为正贡献22.5%;金融衍生品交易逆差扩大,为正贡献8.2%;其他投资顺差扩大,为负贡献90.4%。

从交易发起看

资本外流不是因外资撤离而是对外投资增加

从交易的发起方看,非储备性质金融账户差额是由资产方境内对外投资净额与负债方境外来华投资(或利用外资)净额轧差而来。

横向看,一季度资本外流的主要原因是对外投资净流出大于利用外资净流入。其中,对外投资(资产净获得)净流出763亿美元,利用外资(负债净获得)净流入624亿美元。纵向看,一季度资本外流规模扩大的主要渠道是对外投资净流出增加。其中:对外投资净流出同比增加为正贡献116.7%,利用外资净流入增加为负贡献16.7%。

进一步分析一季度的对外投资情况,横向看,净流出的主要渠道是对外证券投资和直接投资。其中,对外证券投资净流出为正贡献67.5%,对外直接投资净流出为正贡献23.6%,对外金融衍生品交易和其他投资的净流出合计为正贡献8.9%。纵向看,当期对外投资净流出同比增加的主要原因是对外证券投资和其他投资净流出扩大。其中,对外证券投资净流出扩大,为正贡献66.5%;对外其他投资净流出扩大,为正贡献34.1%。同期,对外直接投资净流出减少,为负贡献5.7%,表明中国未出现内企加速外迁的全球产业链重构。

此外,一季度外来直接投资净流入同比下降28%,主要是因为股权投资净流入下降34%。这主要反映了疫情对外商投资企业商务活动及其盈利状况的短期影响,不意味着外企撤资的全球产业链重构已发生。据统计,4、5月份我国以美元计价的实际利用外商直接投资连续同比正增长,令前5个月的累计降幅由一季度的12.8%收敛至6.2%;前5个月,规模以上工业企业中,外商投资企业实现利润同比下降18.4%,这减少了同期的外企利润再投资,反映为一季度投资收益支出同比下降28.9%。

波动性较大的跨境

证券投资是重大影响因素

如前所述,无论从哪个维度看,跨境证券投资逆差都是一季度我国资本外流的重要影响因素。跨境证券投资包括股票和债券投资。

横向看,一季度,跨境证券投资逆差主要源于股票投资净流出。其中,对外股票投资净流出359亿美元,外来股票投资净流出106亿美元,二者合计跨境股票投资净流出465亿美元,为正贡献87.5%;对外债券投资净流出156亿美元,外来债券投资净流入89亿美元,二者合计跨境债券投资净流出66亿美元,为正贡献12.5%(见图2)。

纵向看,一季度,跨境证券投资逆差同比增加主要也是因为跨境股票投资净流出扩大。当期,对外股票投资净流出同比增加380亿美元,外来股票投资净流出增加310亿美元,二者合计跨境股票投资净流出同比增加690亿美元,为正贡献94.9%;对外债券投资净流出同比减少27亿美元,外来债券投资净流入减少63亿美元,二者合计跨境债券投资净流出同比增加37亿美元,为正贡献5.1%(见图2)。

今年一季度,我国外来和对外证券投资均出现净流出,反映了疫情冲击下,全球股市暴跌、市场恐慌造成的传染效应。但是,由于境外持有的境内人民币债券资产主要配置国债、政策性金融债和银行同业存单等高信用等级债券,与人民币股票资产相比,风险资产属性较低,故外来债券投资的波动性相对较小。同期,在外来股票投资净流出同比增加多情况下,外来债券投资仍维持了净流入且同比降幅较小。

受非交易因素影响民间对外净负债缩小

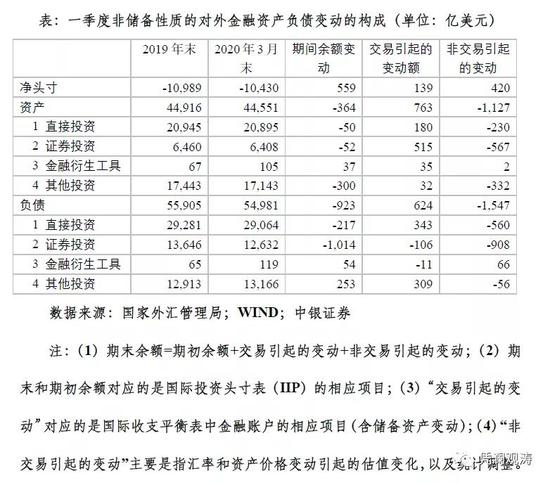

长期以来,由于对外负债在民间、对外资产在官方(主要是外汇储备资产形式的运用),剔除储备资产后,我国民间对外净头寸为净负债。非储备性质金融账户为逆差,本意味着民间对外净负债增加。但到今年一季度末,不含储备资产的对外资产(即民间对外资产)减少364亿美元,对外负债减少923亿美元,民间对外净负债余额10430亿美元,较上年末减少559亿美元。

通过国际收支平衡表与国际投资头寸表的勾稽关系可知,当期民间对外净负债减少主要是由于非交易引起的变动。其中,“非交易引起的变动”贡献了75.2%,“交易引起的变动”贡献了24.8%(见下表)。因一季度人民币汇率中间价贬值1.54%,导致所有以人民币计价的对外负债缩水。估计外来直接投资的股权投资存量、本币外债余额以及境外持有境内人民币股票资产三项合计,由此缩水570亿美元,占到了同期“非交易引起的变动”的36.8%。

截至今年一季度末,我国民间对外净负债与年化名义GDP之比为7.5%,较2019年二季度末(人民币汇率破7前夕)回落了1.0个百分点,较2015年二季度(“8.11”汇改前夕)末回落了14.2个百分点(见图3)。这显示“8.11”汇改以来,经历了2015和2016年较为集中的债务偿还和藏汇于民后,民间货币错配大幅改善。这是去年人民币汇率破7之后,市场对于汇率双向波动的适应性和容忍度增强的重要原因之一。